Gibt es gute Geldanlagen nur für Reiche?

Geht es bei der Geldanlage in Deutschland ungerecht zu? Ja, glauben viele Deutsche. In der Reichtumsstudie 2018, die von der RWB Group durchgeführt wurde, waren 70 Prozent der Befragten der Überzeugung, dass reichen Menschen bessere Produkte für die Geldanlage zur Verfügung stehen. Außer Zweifel steht, dass reiche Menschen oft Vermögensverwaltungen nutzen, die sich für sie um die Geldanlage kümmern und ihre Dienste erst ab einer oder mehreren Millionen Euro Anlage anbieten. Doch stehen sich viele Deutsche mit ihrem starken Fokus auf Sicherheit auch selbst bei der Geldanlage im Weg. Wie steht es also um die Geldanlage in Deutschland? Und gibt es wirklich nur für Vermögende attraktive Angebote?

Inhaltsverzeichnis

Sparquote erlebt neuen Frühling

Sparen hat in Europa 2020 einen neuen Frühling erlebt. Die Sparquote im Euroraum ist im Q3 2020 auf 17,30 Prozent gestiegen – von 12,90 Prozent im Q3 2019. Im Q2 2020 lag sie sogar bei Wahnsinnigen 24,60 Prozent. Damit hat die Sparquote in Europa eine riesige Kehrtwende gemacht.[1]

Egal ob in Irland (18 Prozent) oder Spanien (12 Prozent), überall zeigt sich der gleiche Aufwärtstrend. Auch in Deutschland liegt sie bei etwa 17 Prozent, damit zählt sie mit zu den höchsten in Europa, sie steigt auch seit Jahren an.

Mit ETF-Sparplänen ein Vermögen aufbauen »

Das ist umso verwunderlicher, weil die Europäische Zentralbank (EZB) gerade alles daran setzt, Sparen – oder jedenfalls gewisse Formen des Sparens – unattraktiv zu machen. Der Europäische Leitzins liegt seit März 2016 bei 0,0 Prozent. Auch das ist ein historisches Tief. In der Folge gibt es so gut wie keine Zinsen mehr auf Tages- und Festgeldern.

Warum lassen sich die Deutschen davon nicht unterkriegen? Sparen sie etwa besonders intelligent?

So investieren die Deutschen (Update 2025)

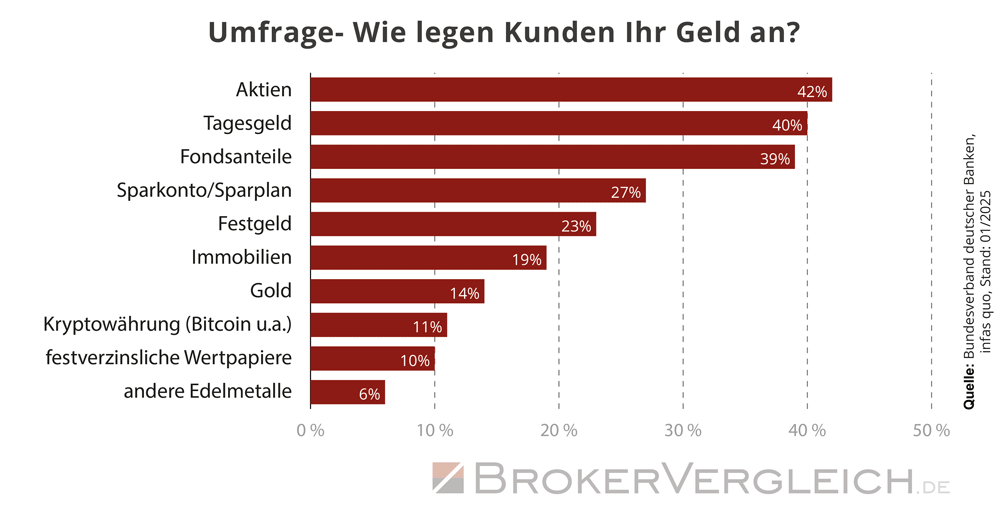

Die folgende Grafik zeigt die Ergebnisse einer Umfrage des Bundesverbands deutscher Banken zur Frage, wie Kunden ihr Geld anlegen. Am häufigsten genannt wurden Aktien (42 Prozent), gefolgt von Tagesgeldkonten (40 Prozent) und Fondsanteilen (39 Prozent). Dahinter liegen klassische Sparformen wie Sparpläne (27 Prozent), Festgeld (23 Prozent) sowie Immobilien (19 Prozent). Weniger verbreitet sind Gold, Kryptowährungen, festverzinsliche Wertpapiere und andere Edelmetalle.

Die Auswertung zeigt, dass viele Anleger eine Kombination aus renditeorientierten und sicheren Anlageformen bevorzugen. Aktien, Fonds und Tagesgeld stehen nahezu gleichauf und machen zusammen den Großteil der Geldanlagen aus. Trotz geringer Zinsen bleiben klassische Sparformen erstaunlich beliebt, während risikoreichere Alternativen wie Kryptowährungen oder Edelmetalle nur von einer Minderheit genutzt werden.

Hohe Renditen mit Aktien - jetzt Depots vergleichen »

So legen Vermögende ihr Geld an

Um diesen Frage zu beantworten, lohnt es sich, einen näheren Blick auf die Vermögen reicher Familien zu werfen. Denn so zeigt sich, wie diese ihr Geld tatsächlich anlegen.

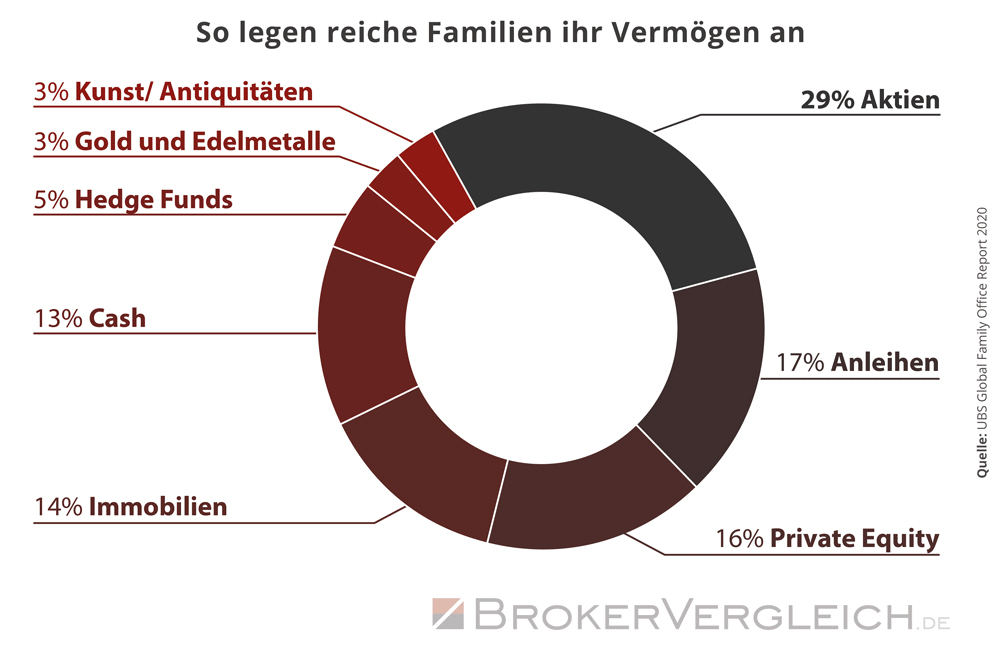

2020 hat die schweizerische Großbank UBS gemeinsam mit dem Dienstleister Campden Wealth eine Umfrage unter 121 Family Offices durchgeführt, also unter den Vermögensverwaltungen der reichen Familien. Sie sollten angeben, in welche Geldanlangen sie das Vermögen investiert haben. Das Ergebnis sieht so aus:

Aktien machten mit 29,0 Prozent den größten Anteil aus, gefolgt von Anleihen (16 Prozent), Private Equity (16 Prozent), Immobilien (14 Prozent). Jens Spudy, der Gründer von Spudy Family Office, kommentierte die große Beliebtheit von Aktien so: „Die Quote ist in den vergangenen Jahren gestiegen, bei unseren deutschen Kunden auf 30 bis 35 Prozent, das war auch vernünftig.“[3]

Jetzt ein eigenes Depot eröffnen »

Zum Vergleich nochmal die Zahlen aus der Umfrage, welche Geldanlagen die Deutschen derzeit nutzen. 35 Prozent gaben an, in Aktien zu investieren. 45 Prozent nutzten Investmentfonds. Das Sparbuch hingegen stand mit 42 Prozent an dritter Stelle.

Diese Zahlen werden durch Zahlen der Deutschen Bundesbank bestätigt. Laut dieser ist das Geldvermögen der Deutschen auf ein Rekordhoch von über 6,3 Billionen Euro gestiegen. Den größten Teil davon verwahren deutsche Sparer in Form von Bargeld und Einlagen. Sie machen knapp 2,52 Billionen Euro aus.[4]

Weit weniger gut schneiden Aktien in der Gunst der Sparer ab. Das in Aktien, Investmentfondsanteile und Schuldverschreibungen investierte Vermögen beläuft sich auf rund 1,449 Billionen Euro. Es hat damit einen bescheidenen Anteil von 23 Prozent am Gesamtvermögen der Deutschen.

29,35 Prozent p.a. – so viel Gewinn lässt sich mit Aktien machen?

In Hinblick auf die Gewinne ist der Fokus auf Geldanlagen wie das Sparbuch fatal. Das Belegen unsere eigenen Zahlen. Wir haben für Sie untersucht, welche Geldanlagen 2020 die höchsten Renditen brachten. Dazu wurden zu Beginn des Jahres 10.000 Euro investiert. Ende 2020 haben wir uns angesehen, was aus den 10.000 Euro geworden war. Hier die Ergebnisse:[8]

- Deutsche Aktien (DAX-Werte): 10.366,54 Euro

- Tagesgeld: 10.009,75 Euro

- Fonds – Uniglobal: 10.705,77 Euro

- Festgeld: 10.042,00 Euro

- Einzelaktie – Deutsche Bank: 12.935,25 Euro

- Gold: 11.397,17 Euro

Surftipp: Sind Dividenden die neuen Zinsen? »

Während der DAX im Schnitt um 3,67 Prozent gestiegen ist, kamen bei der Einzelaktie – Deutsche Bank 29,35 Prozent dazu und dies trotz der tiefen Einschnitte am Aktienmarkt im Februar/März. Die Feinunze Gold steigerte sich um satte 13,97 Prozent. Wer hier die richtige Aktie auswählt, kann viel aus seinem Geld machen. Abschließend können Sie sich hier noch die Rendite vom DAX der letzten 10 Jahre ansehen, diese lag 2020 bei 7,1 % p.a..

Diese Geldanlagen lohnen sich auch für „Normalbürger“

Die Zahlen legen nahe, dass sich viele deutsche Sparer täuschen. Gute Geldanlagen gibt es nicht nur für Reiche. „Normalbürger“ nutzen diese nur viel zu häufig nicht.

Dabei ist die Auswahl an Geldanlagen enorm. Die direkte Investition in Aktien ist nur eine Möglichkeit. Sie ist besonders für sehr risikobewusste Anleger attraktiv. Zwar sind die Kurschwankungen in der Regel höher als bei anderen Wertpapieren, dafür lassen sich mit Aktien auch besonders hohe Gewinne machen. Sogar im Sparplan lässt sich inzwischen in Aktien großer Unternehmen investieren.

Mit diesen Depots in Aktien investieren »

Eine Alternative sind Fonds und ETFs. Beide haben den Vorteil, dass sich mit ihnen eine breite Streuung des Risikos erzielen lässt. Ein Beispiel: Ein ETF auf den MSCI World investiert in über 1.000 Unternehmen auf der ganzen Welt, die zudem in zahlreichen Branchen tätig sind. Verluste eines Unternehmens können durch Gewinne eines anderen ausgeglichen werden. Damit eignet sich ein solcher ETF besonders für Neulinge an der Börse. Im Gegensatz zu Aktien haben Fonds und ETFs aber den Nachteil, dass laufende Kosten für die Verwaltung entstehen.

Übrigens: Bei vielen ETFs und Fonds gibt es auch nachhaltige Alternativen. Sie achten bei der Auswahl der Unternehmen darauf, dass diese sich an Umwelt- und Sozialstandards halten (keine Kinderarbeit, keine Rünstungsindustrie, keine Atomkraft etc) . Beispiele für solche ETFs und Fonds sind der UBS-ETF SICAV MSCI WORLD SOCIALLY RESPONSIBLE UCITS ETF (WKN: A1JA1R), der ÖkoWorld ÖkoVision Classic C (WKN: 974968) und der Fonds Lombard Odier Generation Global (WKN: A0RNUQ).

Wer vom anhaltenden Immobilienboom profitieren will, hat darüber hinaus die Möglichkeit, am Crowdinvesting in Immobilien teilzunehmen. Crowdinvesting Portale wie Exporo stellen einzelne Projekte wie den Neubau eines Mehrfamilienhauses auf ihren Seiten aus. Private Anleger haben dann die Chance, ab Beträgen von zumeist 500 Euro in ein solches Projekt zu investieren. Dafür erhalten sie einen festen Zins von bis zu 8 Prozent p.a. Verluste sind jedoch auch hier nicht ausgeschlossen.

Aktuelle Crowdinvesting-Projekte - jetzt vergleichen »

Robo-Advisors – Vermögensverwaltungen für alle

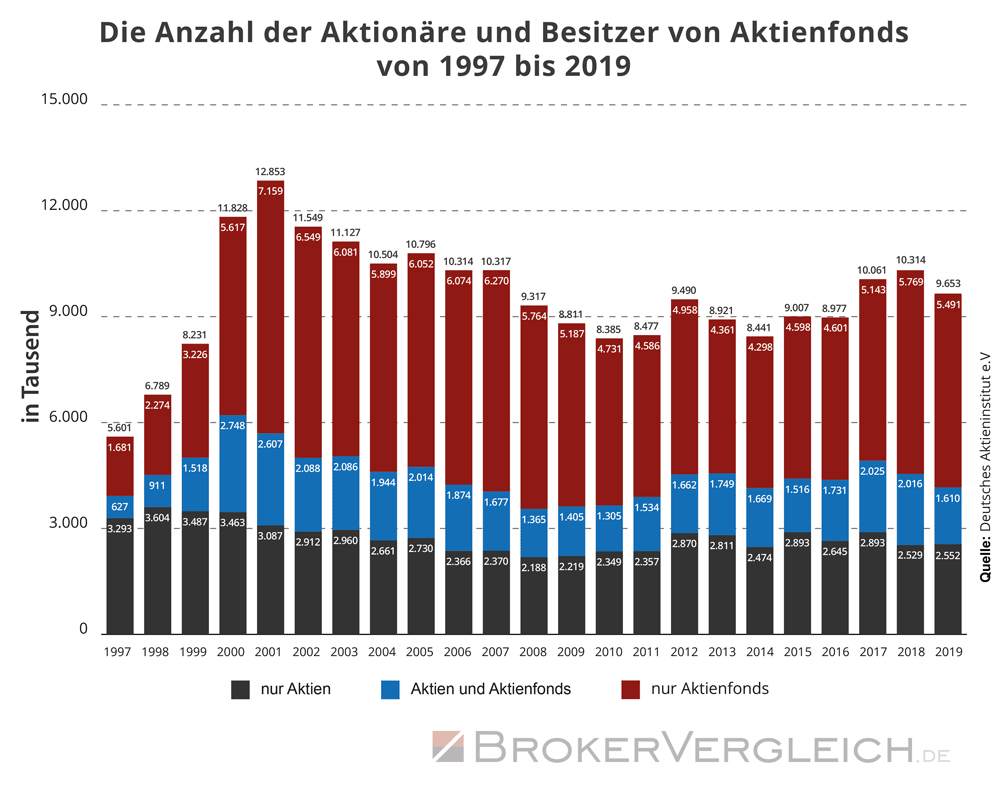

Aktuelle Zahlen des Deutschen Aktieninstituts belegen immerhin, dass deutsche Sparer nicht völlig resistent gegen Geldanlagen abseits des Sparbuches sind. 2019 waren rund 9,7 Millionen Menschen im besitz von Aktienfonds oder Anteilsscheinen von Unternehmen. Diese Zahl entspricht 15,2 Prozent der Bevölkerung Deutschlands. Es ist aber auch zu erwähnen, dass hier trotzdem ein Rückgang von 0,6 Prozent, zu den Werten von 2018, vorliegt.[6]

Dennoch sehen viele Sparer weiterhin ein Problem. Laut einer Studie, die vom Versicherungsunternehmen AXA gemeinsam mit YouGov durchgeführt wurde, würden zwar 43 Prozent der Männer und 38 Prozent der Frauen gerne an der Börse anlegen. Zugleich denken aber 64 Prozent der Frauen und 55 Prozent der Männer, dass Geldanlage in Wertpapiere nur etwas für Experten ist.[7] Auch hier zeigen uns die Zahlen des Deutschen Aktieninstituts von 2019, das der Anteil der männlichen Aktienbesitzer bei 18,80 Prozent steht und der weiblichen aber nur bei 11,70 Prozent.[6]

Und natürlich stimmt es, dass nicht jede Otto-Normal-Familie ein Family Office hat, das sich um die Finanzen kümmert. Doch zum Glück zeichnet sich unter Vermögensverwaltungen eine Trendwende ab. Digitale Vermögensverwaltungen, auch als Robo-Advisors bekannt, erobern den Markt. Diese haben sich zum Ziel gesetzt, die Vermögensverwaltung „Normalbürgern“ zugänglich zu machen.

Sparer können die Dienste der Robo-Advisors bereits ab 5.000 Euro oder weniger nutzen. Die Vermögensverwaltungen legen das Geld der Sparer dann beispielsweise in ein Portfolio aus ETFs an, wobei die persönliche Risikoneigung berücksichtigt wird. Im Anschluss überwacht der Robo-Advisor das Portfolio dann und tauscht gegebenenfalls Werte aus, sollten sie sich nicht entsprechend der Risikovorgaben entwickeln.

Mit Gebühren von meist unter 1,0 Prozent p.a. plus Fremdkosten überstrapazieren sie das Portemonnaie der Anleger auch nicht.

Die besten Robo-Advisors im Vergleich »

Erik Podzuweit, einer der Gründer des Robo-Advisors Scalable Capital, sagt im Interview mit Brokervergleich.de: „Wir glauben, dass es in einigen Jahren völlig normal sein wird, dass für die Geldanlage ein Online-Vermögensverwalter genutzt wird. Die Zeiten, in denen Vermögensverwaltung ein elitäres Produkt für die oberen ein Promille der Gesellschaft waren, sind bald vorbei. Wir werden diese Entwicklung nach Kräften fördern.“

Deutschlands einziger Echtgeldtest der Robo-Advisors auf Brokervergleich.de

Brokervergleich.de führt seit Mai 2015 den einzigen Echtgeldtest der Robo-Advisors in Deutschland durch. Das bedeutet, es wurden echte Konten bei den Robo-Advisors eröffnet und echtes Geld angelegt. Monat für Monat zeigt die Redaktion auf, wie sich die Portfolios entwickeln. Spitzenreiter über 3 Jahre ist quirion mit einem Plus von 6,0 Prozent. Die beste Wertentwicklung in den letzten zwei Jahren hatten die SutorBank mit einem Plus von 13,1 Prozent und Whitebox mit einem Plus von 12,6 Prozent.

Fazit

Gibt es gute Geldanlagen nur für Reiche? Die Antwort lautet ganz klar: nein! Viele Sparer sind jedoch so sehr auf sichere Geldanlagen wie Sparbuch oder Festgeld fixiert, dass sie Wertpapiere und andere risikoreichere Anlagen vernachlässigen. Dabei geht es gar nicht darum, das gesamte Vermögen in Aktien zu investieren – das würde kein seriöser Berater empfehlen. Wertpapiere sind jedoch eine sinnvolle Ergänzung, um ein wenig Pfeffer in die eigene Geldanlage zu bringen und nicht mühsam mit Niedrigstzinsen gegen die Inflation ansparen zu müssen. Wer dabei die Hilfe von Experten in Anspruch nehmen möchte, kann einen Robo-Advisor für die Anlage und die Verwaltung des Portfolios nutzen. Das geht auch mit wenig Geld.

Jetzt ein eigenes Depot eröffnen »

Weiterführende Links

[1] Eurostat – Sparquote privater Haushalte

[3] Handelsblatt – Umfrage unter Vermögensverwaltern

[4] Bundesbank – Geldvermögen

[5] Bankenverband – Beste Geldanlage 2019

[6] DAI – Aktionärszahlen 2019