Besteuerung von Zinsen und Dividenden

Klingelt es bei Sparern und Anlegern in der Kasse, füllt sich auch das Steuersäckel des Staates. Ob nun Zinsgutschrift auf dem Sparbuch oder Dividendenzahlung: Kapitalerträge unterliegen der Steuerpflicht. Das schmälert den Gewinn und ist zweifelsohne einer der unangenehmeren Aspekte der Geldanlage.

Was unter dem Strich bleibt, nachdem der Bürgerpflicht Genüge getan wurde, sieht man auf dem Konto- oder Depotauszug. Doch wo genau setzt der Staat an, welche Steuersätze gelten und wie hat sich die Steuerlast in den Jahren ab 1975 entwickelt?

Inhaltsverzeichnis

Abgeltungsteuer

Aktuell greift bei Kapitalerträgen die Abgeltungssteuer. Sie beträgt 25 Prozent plus 5,5 Prozent Solidaritätszuschlag und ggfs. 8 – 9 Prozent Kirchensteuer. Damit ist die Steuerschuld komplett beglichen. Sie wird direkt vom jeweiligen Online-Broker an das Finanzamt abgeführt. Es sei denn, es liegt eine Nichtveranlagungsbescheinigung oder ein Freistellungsauftrag vor, dessen Limit noch nicht komplett ausgeschöpft ist.

Verbraucher müssen nur noch in wenigen Ausnahmefällen selbst aktiv über die Steuererklärung eingreifen. Auch schon vor der Einführung der Abgeltungssteuer am 1. Januar 2009 haben Banken Steuern auf Kapitalerträge an das Finanzamt abgeführt: 20 Prozent auf Dividenden, 30 Prozent auf Zinsen aus Kapitalanlagen. Maßgeblich für die endgültige Steuerberechnung war allerdings der persönliche Steuersatz.

Lag er oberhalb der Kapitalertragsteuer, musste nachgezahlt werden. Anderenfalls erfolgte eine Verrechnung mit der übrigen Steuerschuld. Das jetzige Verfahren gilt als einfacher und wurde bei der Einführung als verbraucherfreundlich gepriesen. Ob dem tatsächlich so ist, hängt immer vom Einzelfall ab.

Wer nur in Tagesgeld investiert, hat es leichter. Ist das Vermögen indes breiter gestreut, etwa mit ausländischen Wertpapieren, bedarf es weiterhin eines zusätzlichen Formulars zur Einkommensteuererklärung.

Solidaritätszuschlag

Der Solidaritätszuschlag muss bei der Steuerfindung seit 1991 berücksichtigt werden, konkret seit dem 1. Juli 1991. Bis einschließlich 30. Juni 1992 betrug der Zuschlag 7,5 Prozent. In der Zeit vom 1. Juli 1992 bis Ende 1994 wurde der Solidaritätszuschlag ausgesetzt.

Nach der Wiedereinführung 1995 belief er sich erneut auf 7,5 Prozent, ab 1998 dann auf 5,5 Prozent. (In den Berechnungen wurde der Zuschlag der Einfachheit halber für 1991 und 1992 jeweils für das gesamte Jahr berücksichtigt). Der Prozentsatz bezieht sich auf die zu zahlende Steuer, derzeit also auf die Abgeltungsteuer. Die effektive Steuerlast beträgt demnach 25 Prozent auf alle Erträge plus 5,5 Prozent Solidaritätszuschlag und ggfs. 8 – 9 Prozent Kirchensteuer.

Bis 2021 lagen die Freigrenzen bei der Einkommenssteuer, bis zu der kein Solidaritätszuschlag abgeführt werden musste, bei Einzelveranlagung bei 972 Euro und bei Zusammenveranlagung bei 1.944 Euro.

Zu 2021 wurden die Freigrenzen stark erhöht. Dadurch werden rund 90 Prozent aller Zahler des Solidaritätszuschlags vollständig entlastet. Bei Einzelverlangten liegt sie nun bei 16.956 Euro und bei Zusammenveranlagten bei 33.912 Euro.

Neben der Anhebung der Freigrenzen wurde eine sogenannte Milderungszone eingeführt, sodass der Solidaritätszuschlag für weitere 6,5 Prozent etwas geringer ausfällt. Nur Spitzenverdiener müssen weiterhin den vollen Satz zahlen.

Besteuerung von Dividenden

Deutlich komplizierter gestaltet sich die Besteuerung von Dividenden. Augenscheinlich zahlt der Verbraucher auch an dieser Stelle nur die Abgeltungsteuer bzw. vorher den persönlichen Steuersatz plus 5,5 Prozent Solidaritätszuschlag und ggfs. 8 – 9 Prozent Kirchensteuer. Doch auch aufseiten der Unternehmen wird der Gewinn besteuert, ehe Geld an die Aktionäre bzw. Anteilseigner fließt. Der Ausgangsbetrag wird dementsprechend als Bruttodividende bezeichnet.

Gewerbesteuer beim ausschüttenden Unternehmen

Zunächst einmal ist die Gewerbesteuer zu entrichten. Sie ergibt sich aus dem Gewerbeertrag, der Steuermesszahl und dem Hebesatz. Die Messzahl ist derzeit mit 3,5 Prozent vorgegeben (vorher 5,0 Prozent bei Kapitalgesellschaften). Bezogen auf den Ertrag wird anhand der Messzahl im ersten Schritt der Messbetrag ermittelt.

Bei 100.000 Euro wären das 3.500 Euro. Hierauf wird nun der Hebesatz angewendet, den jede Gemeinde selbst festlegt. Ausgehend von 400 Prozent beläuft sich die Gewerbesteuer auf 14.000 Euro (3.500 Euro x 400 Prozent). Die Steuerlast entspricht somit 14 Prozent.

| Jahre | Messzahl | Hebesatz | Steuerlast |

|---|---|---|---|

| 1975-1983 | 5 | 350 | 17,5 |

| 1984-1987 | 5 | 370 | 18,5 |

| 1988-1997 | 5 | 390 | 19,5 |

| 1998-2007 | 5 | 400 | 20 |

| 2008-2011 | 3,5 | 400 | 14 |

| 2012 | 3,5 | 410 | 14,35 |

| 1998-2007 | 3,5 | 420 | 14,7 |

Körperschaftsteuer beim ausschüttenden Unternehmen

Auf den Ertrag muss zusätzlich Körperschaftsteuer gezahlt werden. Für 2014 sind das zum Beispiel 15 Prozent plus Solidaritätszuschlag in Höhe von 5,5 Prozent. In der Summe sind das 15 Prozent + 5,5 Prozent auf 15 = 15 Prozent plus 0,825 Prozent = 15,825 Prozent.

| Jahre | Steuersatz | Soli | Steuerlast |

|---|---|---|---|

| ab 1975 | 15 | – | 15 |

| ab 1977 | 36 | – | 36 |

| ab 1991 | 36 | 7,5 | 38,7 |

| 1993 | 36 | – | 36 |

| 1994 | 30 | – | 30 |

| ab 1995 | 30 | 7,5 | 32,3 |

| ab 1998 | 30 | 5,5 | 31,7 |

| ab 2001 | 25 | 5,5 | 26,4 |

| 2003 | 26,5 | 5,5 | 27,9 |

| ab 2004 | 25 | 5,5 | 26,4 |

| ab 2009 | 15 | 5,5 | 15,8 |

Aufseiten des Unternehmens werden demnach – bezogen auf das obige Beispiel – bereits 29,825 Prozent Steuern gezahlt (14 Prozent plus 15,825 Prozent). Das Ergebnis ist die sogenannte Bardividende. Sie ist die Grundlage für die Besteuerung aufseiten des Verbrauchers.

Dividendenbesteuerung beim Anleger

Anleger zahlen seit 2009, wie bei Zinserträgen, Abgeltungsteuer plus Solidaritätszuschlag und ggfs. Kirchensteuer auf die Bardividende. Unter dem Streich bleibt die Nettodividende als Reingewinn. Ganz so unkompliziert war es vorher nicht. Von 1977 bis 2000 galt das Anrechnungsverfahren, von 2001 bis 2008 das Halbeinkünfteverfahren.

Anrechnungs- und Halbeinkünfteverfahren

Das Anrechnungsverfahren wurde 1997 eingeführt, um sicherzustellen, dass Dividendenzahlungen nicht doppelt besteuert werden: aufseiten des Unternehmens und der Aktionäre. Professor Dr. Rüdiger von Rosen, bis Juni 2012 geschäftsführendes Vorstandsmitglied des Deutschen Aktieninstitutes in Frankfurt am Main, erklärte dazu: „Durch die Doppelbesteuerung wurden Aktionäre gegenüber den Beziehern anderer Kapitalerträge massiv benachteiligt.

Das Anrechnungsverfahren gilt daher für viele Finanzwissenschaftler als eine der großen Errungenschaften des deutschen Steuerrechts.“ (Wirtschaftsdienst 1999/XI, Seite 653). Das Prinzip: Die Körperschaftssteuer wird nach der Gewinnausschüttung dem Anteilseigner wieder angerechnet. Abgelöste wurde das Anrechnungsverfahren 2001 durch das sogenannte Halbeinkünfteverfahren.

Surftipp: Hier finden Sie die wichtigsten Online-Broker im Vergleich

Grund: Das Anrechnungsverfahren war europarechtswidrig. Auch bei dieser Reform stand die Entlastung von Anlegern im Fokus. Die Idee: 50 Prozent der Gewinne aus Aktienbesitz wurden von der Einkommensteuer befreit, daher die Bezeichnung Halbeinkünfteverfahren. Beispiele für das Anrechnungs- und das Halbeinkünfteverfahren:

| Anrechnungsverfahren | Halbeinkünfteverfahren | |

|---|---|---|

| Gewinn nach Gewerbesteuer | 1000 Euro | 1.000 Euro |

| Körperschaftsteuer (25 %) | – 250 Euro | -250 Euro |

| Anrechnungsguthaben | + 250 Euro | |

| Einkommensteuerpflichtiger Ertrag | 1.000 Euro | 375 Euro |

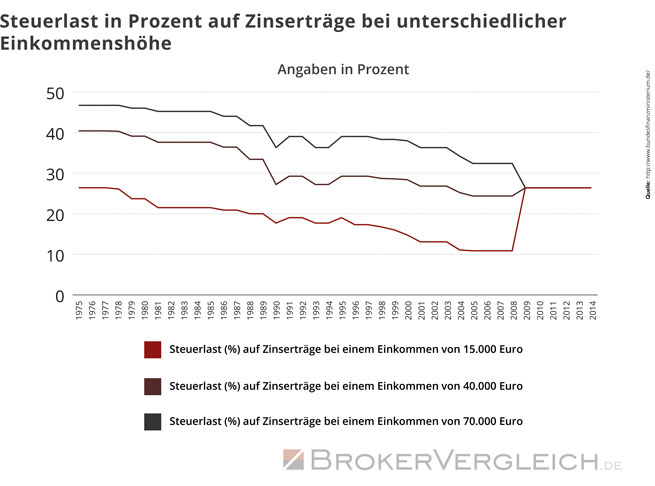

Die Übersicht zeigt, dass bei der Besteuerung von Zinserträgen insbesondere Sparer mit höherem Einkommen von der Abgeltungsteuer profitieren. Berücksichtigt werden muss allerdings auch, dass bei einem persönlichen Steuersatz, der unterhalb der Abgeltungsteuer liegt, die zu viel gezahlte Steuer erstattet wird.

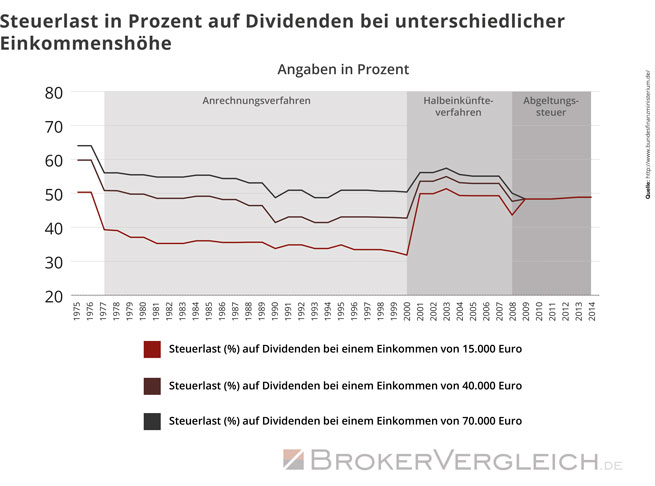

Die Übersicht zeigt, dass bei der Besteuerung von Zinserträgen insbesondere Sparer mit höherem Einkommen von der Abgeltungsteuer profitieren. Berücksichtigt werden muss allerdings auch, dass bei einem persönlichen Steuersatz, der unterhalb der Abgeltungsteuer liegt, die zu viel gezahlte Steuer erstattet wird. Ähnlich verhält es sich bei der Steuerlast auf Dividenden. Spürbar entlastet wurden Anleger in der Phase des Anrechnungsverfahrens. Das Halbeinkünfteverfahren wiederum ließ die Steuerlast ansteigen, ehe mit der Abgeltungsteuer wieder eine günstigere Variante für Aktionäre in Kraft trat – wobei das zu versteuernde Einkommen auch hier von entscheidender Bedeutung ist.

Ähnlich verhält es sich bei der Steuerlast auf Dividenden. Spürbar entlastet wurden Anleger in der Phase des Anrechnungsverfahrens. Das Halbeinkünfteverfahren wiederum ließ die Steuerlast ansteigen, ehe mit der Abgeltungsteuer wieder eine günstigere Variante für Aktionäre in Kraft trat – wobei das zu versteuernde Einkommen auch hier von entscheidender Bedeutung ist.