Robo Advisor Performance im Echtgeld-Test 2025

Deutschlands erster Robo-Advisor-Test mit echten Depots – seit Mai 2015

Welcher Robo Advisor hält, was er verspricht? Um dieser Frage aus Anlegersicht zu beantworten, haben wir im Mai 2015 Deutschlands ersten Echtgeld-Test gestartet. Echtgeld bedeutet: wir haben bei allen getesteten Anbietern ein Depot eröffnet (in der Regel mit ausgewogenem Risikoprofil) und echtes Geld eingezahlt.

Inhaltsverzeichnis

Tipp: Wahl zum Robo Advisor 2025 – jetzt abstimmen und wertvolle Preise gewinnen!

Ab sofort können Sie ihren Ihren Robo-Advisor 2025 und Ihren Online-Broker 2025 bewerten. Die Teilnahme an der Abstimmung nimmt nur wenige Minuten Zeit in Anspruch. Unter allen Teilnehmern verlost Brokervergleich.de Preise im Gesamtwert von über 4.000 Euro. Robo-Advisor 2025 - Jetzt abstimmen und am Gewinnspiel teilnehmen! »

Robo-Advisor-Echtgeldtest: Performance im Vergleich

Im Mai 2025 ist unser Test nach 120 Monaten in eine neue Betrachtungsphase gestartet.

Die nachfolgende Rangliste zeigt die aktuelle Wertentwicklung des jeweiligen Portfolios für die Zeit seit 1. Mai 2025 bis Stand Ende Mai 2025 und rollierende Performances. Weitere Performance-Daten zu den Anbietern finden Sie in den nachfolgenden Tabellen und Charts.

Daten zur Performance aller Robo Advisors im Test – Stand 31.05.2025

Ergebnisse Echtgeldtest – Teil I: Aktuelle Performance und Werte für rollierende Zeiträume bis 12 Monate.

Hinweis: Ein Klick auf das Anbieter-Logo führt zum Einzeltest!

| Robo-Advisor | Performance im Zeitraum | Produktinformation | Zum Anbieter | |||||

|---|---|---|---|---|---|---|---|---|

| seit 2025-05 (Testphase 11) | Mai 2025 | 3 Monate | 6 Monate | 12 Monate | Mindestanlage/ Sparplan | Bonus für Neukunden | ||

| *Benchmark 1: Kombination aus 50 Prozent MSCI World (Aktien) und 50 Prozent Barclays Aggregate Bonds (Anleihen) **Benchmark 2: Kommer-Strategie, Weltportfolio gemischt mit „risikofreiem“ Portfolioteil (Die Abbildung der Kommer-Strategie 2015 basiert auf Daten von justETF.com und ist von uns nicht explizit mit Dr. Gerd Kommer abgestimmt.) Quellen: Eigene Berechnungen. Kurswerte von Comdirect.de, Onvista.de, JustETF.de und den Robo-Advisors. Alle Angaben ohne Gewähr Stand der Daten: 31.05.2025 Warum weichen unsere Performance-Angaben von den Angaben auf den Anbieter-Webseiten ab? Für unsere Berechnungen ziehen wir jeweils die Kurswerte vom letzten Handelstag des Vormonats heran. Dabei berücksichtigen wir alle anfallenden Gebühren und Steuern. Das bedeutet auch: wir haben bei keinem der Anbieter einen Freistellungsauftrag gestellt, weil dieser a) bei einem Depotstand von insgesamt mehr als 180.000 Euro schon bei einem Prozent Rendite pro Jahr aufgebraucht wäre und b) wir den uns zur Verfügung stehenden Sparerpauschbetrag nicht gleichmäßig auf alle Anbieter aufteilen können, was zu Verzerrungen im Test führen würde. Daher haben wir uns entschieden, bei keinem der Robo-Advisor einen Freistellungsauftrag einzurichten, und geben die erzielte Rendite nach Steuern an. Details zum Testverfahren » | ||||||||

| +6,0% | +6,0% | -2,4% | +0,9% | +7,1% | 1.000 € / ab 50 € | - | Weiter » | |

| +4,0% | +4,0% | -2,7% | -1,8% | +7,4% | 50 € / - | - | Weiter » | |

| +3,9% | +3,9% | -4,9% | -5,6% | +1,7% | 20.000 € / - | - | Weiter » | |

| +3,8% | +3,8% | -1,3% | +1,5% | +7,6% | 500 € / ab 1 € | - | Weiter » | |

| +3,8% | +3,8% | -2,7% | -4,5% | -1,4% | 500 € / ab 50 € (obligatorisch) | - | Weiter » | |

| +3,5% | +3,5% | -3,0% | -3,5% | +1,6% | 20.000 € / ab 200 € | - | Weiter » | |

| +3,4% | +3,4% | -4,7% | -3,7% | +2,5% | 1.000 € / ab 25 € | 50 Euro Prämie sichern. | Weiter » | |

| +3,3% | +3,3% | 750 € / ab 10 € | - | Weiter » | ||||

| +3,3% | +3,3% | -3,6% | -2,7% | +5,7% | 20 € / ab 20 € | Weiter » | ||

| +3,2% | +3,2% | -4,9% | -4,1% | +2,4% | 500 € / ab 50 € | - | Weiter » | |

| +3,0% | +3,0% | -2,2% | -1,5% | +7,0% | 1.000 € / ab 25 € | - | Weiter » | |

| +2,9% | +2,9% | -2,2% | +0,4% | +6,1% | 5.000 € / ab 25 € | - | Weiter » | |

| +2,8% | +2,8% | -0,8% | -0,7% | +4,8% | 10.000 € / ab 50 € | - | Weiter » | |

| +2,8% | +2,8% | -3,6% | -2,2% | +4,2% | 1 € / ab 50 € | - | Weiter » | |

| +2,5% | +2,5% | -2,5% | -2,3% | -1,2% | 2.500 € / ab 50 € | - | Weiter » | |

| +2,5% | +2,5% | -2,2% | -2,6% | +5,6% | 500 € / ab 25 € | - | Weiter » | |

| +2,4% | +2,4% | -2,8% | -2,8% | +3,8% | 1 € / ab 30 € | - | Weiter » | |

| +2,3% | +2,3% | -1,3% | -0,9% | +4,8% | 25 € / ab 25 € | - | Weiter » | |

| +2,3% | +2,3% | -5,5% | -2,6% | +3,0% | 10.000 € / ab 100 € | - | Weiter » | |

| +2,2% | +2,2% | -2,6% | -1,6% | +5,2% | 500 € / ab 50 € | - | Weiter » | |

| +2,0% | +2,0% | -3,0% | +0,2% | +8,8% | 3.000 € / ab 100 € | 30 € Gutschein + 3 Monate Entgelt sparen. | Weiter » | |

| +1,5% | +1,5% | -3,2% | -4,4% | +1,8% | 500 € / ab 25 € | - | Weiter » | |

| +1,2% | +1,2% | -3,6% | -2,4% | -1,3% | 1.000 € / ab 25 € | - | Weiter » | |

| +1,1% | +1,1% | -2,2% | +0,5% | +10,4% | 5.000 € / 5.000 € | - | Weiter » | |

| +0,6% | +0,6% | -5,5% | -3,2% | +4,4% | 50 € / ab 5 € | - | Weiter » | |

| Durchschnitt Gesamtportfolio | +2,8% | +2,8% | -3,1% | -2,1% | +4,3% | |||

| Benchmarks | ||||||||

| MSCI World + Barclays Aggregate* | +2,6% | +2,6% | -3,6% | -2,3% | +6,2% | |||

| Portfolio nach Kommer** | +2,9% | +2,9% | -2,5% | -1,2% | +5,1% | |||

Ergebnisse Echtgeldtest – Teil II: Performances für rollierende Zeiträume von 24 bis 96 Monaten.

| Robo-Advisor | Performance im Zeitraum | Zum Anbieter | |||||||

|---|---|---|---|---|---|---|---|---|---|

| 2 Jahre | 3 Jahre | 4 Jahre | 5 Jahre | 6 Jahre | 7 Jahre | 8 Jahre | Anlage/ Sparplan | ||

| *Benchmark 1: Kombination aus 50 Prozent MSCI World (Aktien) und 50 Prozent Barclays Aggregate Bonds (Anleihen) **Benchmark 2: Kommer-Strategie, Weltportfolio gemischt mit „risikofreiem“ Portfolioteil (Die Abbildung der Kommer-Strategie 2015 basiert auf Daten von justETF.com und ist von uns nicht explizit mit Dr. Gerd Kommer abgestimmt.) Quellen: Eigene Berechnungen. Kurswerte von Comdirect.de, Onvista.de, JustETF.de und den Robo-Advisors. Alle Angaben ohne Gewähr Stand der Daten: 31.05.2025 Warum weichen unsere Performance-Angaben von den Angaben auf den Anbieter-Webseiten ab? Für unsere Berechnungen ziehen wir jeweils die Kurswerte vom letzten Handelstag des Vormonats heran. Dabei berücksichtigen wir alle anfallenden Gebühren und Steuern. Das bedeutet auch: wir haben bei keinem der Anbieter einen Freistellungsauftrag gestellt, weil dieser a) bei einem Depotstand von insgesamt mehr als 180.000 Euro schon bei einem Prozent Rendite pro Jahr aufgebraucht wäre und b) wir den uns zur Verfügung stehenden Sparerpauschbetrag nicht gleichmäßig auf alle Anbieter aufteilen können, was zu Verzerrungen im Test führen würde. Daher haben wir uns entschieden, bei keinem der Robo-Advisor einen Freistellungsauftrag einzurichten, und geben die erzielte Rendite nach Steuern an. Details zum Testverfahren » | |||||||||

| +14,3% | +3,0% | 1.000 € / ab 50 € | Weiter » | ||||||

| +19,5% | +19,9% | -4,4% | +23,4% | 20.000 € / - | Weiter » | ||||

| +16,5% | +12,1% | +12,7% | +30,9% | +33,2% | +31,9% | 500 € / ab 1 € | Weiter » | ||

| +5,2% | -0,3% | -4,5% | +12,1% | 500 € / ab 50 € (obligatorisch) | Weiter » | ||||

| +14,2% | +13,3% | +7,6% | +21,6% | +18,6% | 20.000 € / ab 200 € | Weiter » | |||

| +10,2% | +5,4% | +5,7% | +21,2% | +23,8% | +25,2% | 1.000 € / ab 25 € | Weiter » | ||

| +14,3% | +11,6% | +9,3% | +26,0% | +10,0% | +9,0% | +10,8% | 20 € / ab 20 € | Weiter » | |

| +14,9% | +13,0% | +4,6% | +34,2% | 500 € / ab 50 € | Weiter » | ||||

| +17,9% | +15,5% | +14,5% | 1.000 € / ab 25 € | Weiter » | |||||

| +16,8% | +16,6% | +14,9% | +30,7% | +32,2% | +31,2% | +31,5% | 5.000 € / ab 25 € | Weiter » | |

| +14,5% | +11,7% | +10,5% | +19,5% | +23,9% | 10.000 € / ab 50 € | Weiter » | |||

| +14,2% | +9,4% | +11,2% | +30,0% | +28,4% | +26,9% | +31,1% | 1 € / ab 50 € | Weiter » | |

| +9,5% | +4,2% | +0,4% | +12,4% | +14,1% | +16,6% | +17,7% | 2.500 € / ab 50 € | Weiter » | |

| +14,9% | +11,8% | +7,9% | +23,8% | +23,8% | +24,1% | +27,1% | 500 € / ab 25 € | Weiter » | |

| +15,7% | +14,1% | +13,4% | +29,9% | +28,5% | +26,9% | +29,7% | 1 € / ab 30 € | Weiter » | |

| +14,3% | +10,3% | +9,7% | 25 € / ab 25 € | Weiter » | |||||

| +10,1% | +7,2% | +5,9% | +16,0% | +19,2% | +20,4% | 10.000 € / ab 100 € | Weiter » | ||

| +13,9% | +10,9% | +7,1% | +22,6% | +26,2% | +28,8% | 500 € / ab 50 € | Weiter » | ||

| +12,6% | +6,3% | +17,5% | +19,7% | +23,7% | +17,3% | 3.000 € / ab 100 € | Weiter » | ||

| +12,0% | +8,8% | +9,1% | +20,4% | +24,6% | +26,0% | +26,8% | 500 € / ab 25 € | Weiter » | |

| +8,5% | 1.000 € / ab 25 € | Weiter » | |||||||

| +20,4% | 5.000 € / 5.000 € | Weiter » | |||||||

| +16,3% | +13,4% | +7,6% | +14,7% | 50 € / ab 5 € | Weiter » | ||||

| Durchschnitt Gesamtportfolio | +13,9% | +10,4% | +8,0% | +22,7% | +23,6% | +23,7% | +25,0% | ||

| Benchmarks | |||||||||

| MSCI World + Barclays Aggregate* | +19,1% | +18,3% | +19,9% | +40,2% | +48,7% | +54,9% | +62,4% | ||

| Portfolio nach Kommer** | +16,4% | +9,9% | +14,1% | +40,4% | +34,1% | +32,0% | +38,1% | ||

Zurück zu Teil I: Performance - rollierend 1 bis 12 Monate »

*Als Benchmark zum Vergleich der Performance aller von uns getesteten Robo Advisor nutzen wir eine Kombination aus dem MSCI World und dem Barclays Global Aggregate Bonds im Verhältnis 50:50 Prozent. Benchmark 2 besteht aus einem Weltportfolio nach „Kommer-Strategie 2015“ . Weitere Hinweise zum Echtgeld-Test, zu unseren Benchmarks und zu den getesteten Robo-Advisor finden Sie hier »

| Eckdaten unseres Echtgeld-Tests (Stand: 31.05.2025) | |

|---|---|

| Anzahl der aktuellen Teilnehmer | 25 |

| Angelegtes Kapital | 151.500,00 Euro |

| Aktueller Depotstand gesamt | 181.557,77 Euro |

| Gesamtertrag nach Steuern und Gebühren bisher | 30.057,77 Euro |

Testsieger: Bester Robo Advisor 2024

2024 wurde auf Brokervergleich.de zum neunten Mal die „Wahl zum Robo-Advisor des Jahres“ durchgeführt. Die Stimmen von unseren Kunden und der Redaktion flossen jeweils zu 50 Prozent in das Ergebnis ein. Die Testsieger sind: Whitebox, quirion und bevestor.

2024 wurde auf Brokervergleich.de zum neunten Mal die „Wahl zum Robo-Advisor des Jahres“ durchgeführt. Die Stimmen von unseren Kunden und der Redaktion flossen jeweils zu 50 Prozent in das Ergebnis ein. Die Testsieger sind: Whitebox, quirion und bevestor.

Alle Robo Advisor im Vergleich – Finden Sie jetzt den passenden Abieter

In unserem Vergleich der digitalen Vermögensverwalter erfahren Sie jetzt mehr über:

- Anlagestrategien & – Instrumente,

- Kosten & Gebühren,

- Mindestanlagen und Sparpläne,

- besondere Features wie ESG-Portfolios, Auszahlpläne, Kinder-Depots usw.

Tipp: Wahl zum Robo Advisor 2025 – jetzt abstimmen und wertvolle Preise gewinnen!

Ab sofort können Sie ihren Ihren Robo-Advisor 2025 und Ihren Online-Broker 2025 bewerten. Die Teilnahme an der Abstimmung nimmt nur wenige Minuten Zeit in Anspruch. Unter allen Teilnehmern verlost Brokervergleich.de Preise im Gesamtwert von über 4.000 Euro. Robo-Advisor 2025 - Jetzt abstimmen und am Gewinnspiel teilnehmen! »

Kostenlos über aktuelle Daten unseres Echtgeld-Tests informiert werden

Im Rahmen unseres kostenlosen Newsletters informieren wir Sie auch über den aktuellen Stand unseres Echtgeld-Tests. Tragen Sie sich jetzt in unseren Newsletter-Verteiler ein und verpassen Sie kein Ergebnis unseres Robo-Advisor Tests mehr:

Ergebnisse Echtgeld-Test – Teil III: Auswertung der einzelnen Testphasen

AKTUELL: Testphase 11 – Performance der Robo-Advice-Anbieter im Zeitverlauf seit 1. Mai 2025

Das 11. Jahr unseres Echtgeld-Tests, beginnend am 1. Mai 2025, wird spannend für die Robo-Advisor. Potenziell weiter sinkende Zinsen der Notenbanken, geopolitische Unruhen, die kreative US-Zollpolitik und ein fortwährender Hype um Tech- und KI-Aktien dominieren das Geschehen an den Börsen.

Performance Robo-Advisor Echtgeldtest in Testphase 11

01.05.2025 bis 31.05.2025

6.0 %

4.0 %

3.9 %

3.8 %

3.8 %

3.5 %

3.4 %

3.3 %

3.3 %

3.2 %

3.0 %

2.9 %

2.8 %

2.8 %

2.5 %

2.5 %

2.4 %

2.3 %

2.3 %

2.2 %

2.0 %

1.5 %

1.2 %

1.1 %

0.6 %

Stand: 31.05.2025

Testphase 10 – Performance der Robo-Advice-Anbieter im Zeitverlauf seit 1. Mai 2024

Sonderauswertung: Echtgeld-Test Testphase 10

Die Testphase 10 des Robo-Advisor Echtgeld-Tests von Brokervergleich.de ist vorbei – Zeit für die große Bilanz und Auswertung der Ergebnisse der digitalen Vermögensverwalter.

Insgesamt 24 Robo-Advisor wurden auf Herz und Nieren geprüft – oder besser auf Performance, Risikomanagement und Rendite-Risiko-Verhältnis. Ein Robo-Advisor hat dabei ganz besonders gut performt. Welcher das ist und wie die anderen Anlageroboter sich geschlagen haben, haben wir in unserer Auswertung zusammengefasst.

Testphase 9 – Performance der Robo-Advice-Anbieter im Zeitverlauf seit 1. Mai 2023

Das neunte Jahr in unserem Echtgeld-Test, beginnend am 1. Mai 2023, stand unter dem Zeichen der Erholung an den Börsen nach der Corona-Pandemie und den wirtschaftlichen Folgen des Beginns des Ukraine Kriegs. Der Aufwärtstrend an den Börsen konnte sich auch auf die Robo-Advisor übertragen. Zur Gesamtauswertung der Testphase 9 »

Testphase 8 – Performance der Robo-Advice-Anbieter im Zeitverlauf seit 1. Mai 2022

Im achten Testjahr, beginnend am 1. Mai 2022 bis zum 30. April 2023, wurden die Folgen der Corona-Krise und des Ukraine-Krieges noch einmal deutlich. Die achte Betrachtungsphase bildet den Verlauf des Echtgeld-Tests der insgesamt 25 Robo-Adviser ab, deutlich zu sehen sind hier die Kursverluste an den Börsen. Zur Gesamtauswertung der Testphase 8 »

Testphase 7 – Performance der Robo-Advice-Anbieter im Zeitverlauf seit 1. Mai 2021

Testjahr Nummer 7 begann am 1. Mai 2021 und endet am 30.04.2022. Die Betrachtungsphase bildet damit Jahr zwei der Corona-Krise ab und zeigt die Auswirkungen des Krieges in der Ukraine auf die Börsen. Zwei neue Robo-Advisor stießen hinzu: Gerd Kommer Capital und OSKAR. Damit erweiterte sich das Feld auf 25 Anbieter. Zur Gesamtauswertung der Testphase 7 »

Testphase 6 – Performance der Robo-Advice-Anbieter im Zeitverlauf seit 1. Mai 2020

Die sechste Testphase (1. Mai 2020 bis zum 30. April 2021) startete nach dem Einbruch der Börsen durch die Corona-Krise. Anschließend setzte die Erholung ein, wovon auch die Anbieter in unserem Echtgeld-Test profitierten. Die Performances lagen zwischen ordentlichen 2,3 Prozent und sehr guten 35,3 Prozent. Zur Gesamtauswertung der Testphase 6 »

Testphase 5 – Performance der Robo-Advice-Anbieter im Zeitverlauf seit 1. Mai 2019

Die fünfte Testphase ging vom 1. Mai 2019 bis zum 30. April 2020. Fünf neue Robo-Advisor stießen hinzu: PIXIT, Warburg Navigator, Digital Invest Assets (ehemals wevest), WMD Capital und Zeedin. Damit erweiterte sich das Feld auf 20 Anbieter. Aufgrund der Coronakrise hatten es die Robo-Advisor in diesem Jahr besonders schwer. Nur vier von ihnen landeten im Plus. Zur Gesamtauswertung der Testphase 5 »

Performance der Robo-Advice-Anbieter im Zeitverlauf seit 1. Mai 2018

Die vierte Testphase unseres Echtgeld-Tests der Robo-Advisors begann am 1. Mai 2018 und endete am 30. April 2019. Mit cominvest (comdirect), Prospery (ABN Amro) ROBIN (Deutsche Bank), Solidvest und Raisin Invest (WeltSparen) testen wir seitdem fünf weitere Anbieter. 16 Anbieter wurden von uns insgesamt betrachtet. Das erfreuliche Ergebnis: Nur ein Robo-Advisor wies in Testphase 4 – 01.05.2018 bis 30.04.2019 – eine negative Performance auf. Insgesamt lag die Spanne der Performance im Zeitraum bei -5,8 bis +6,3 Prozent. Zur Gesamtauswertung der Testphase 4 »

Performance der Robo-Advice-Anbieter im Zeitverlauf seit 1. Mai 2017

Im Mai 2017 ist unser Test nach 24 Monaten in eine neue Betrachtungsphase gestartet. Getestet werden seitdem auch VisualVest, growney und investify.

Performance der Robo-Advice-Anbieter im Zeitverlauf seit 1. Mai 2016

Im Mai 2016 ist unser Test nach 12 Monaten in eine neue Betrachtungsphase gestartet. Getestet werden seitdem auch Scalable Capital, Whitebox und Ginmon.

Performance der Robo-Advice-Anbieter im Zeitverlauf seit 1. Mai 2015

Im Mai 2015 ist unser Echtgeld-Test der Robo-Advisor gestartet. Die ersten Robo-Advisor im Test sind quirion, fintego, vaamo, Sutor Bank und easyfolio.

Hinweis: Als Benchmark 1 dient eine Kombination aus 50 Prozent MSCI World (Aktien) und 50 Prozent Barclays Aggregate Bonds (Anleihen), Benchmark 2 ist ein Portfolio nach Kommer-Strategie. (Die Abbildung der Kommer-Strategie basiert auf Daten von justETF.com und ist von uns nicht explizit mit Dr. Gerd Kommer abgestimmt.)

Robo-Advisor Aktivitätsindex

Seit Januar 2018 werten wir monatsweise aus, wie aktiv die getesteten Robo-Advisor in unserem Echtgeld-Test das Anlagevermögen ihrer Kunden verwalten. Das folgende Diagramm zeigt das gewichtete monatlich bewegte Volumen gemessen am Wert des gesamten Echtgeld-Portfolios aller getesteten Anbieter zum jeweiligen Zeitpunkt.

Aktivitäten der einzelnen Robo-Advisor in der aktuellen Testphase 10 seit 1. Mai 2024

Die Redaktion untersucht außerdem regelmäßig, wie viele Käufe und Verkäufe durchgeführt wurden. Die Unterschiede könnten dabei kaum größer sein. Während zum Beispiel Gerd Kommer Capital eher Buy-and-Hold betreibt, sind zum Beispiel Whitebox und Estably regelmäßig aktiv. Zu beachten gilt es allerdings, dass sich unterschiedlich viele Finanzinstrumente in den Portfolios der Robo-Advisors befinden. Bei cominvest sind es beispielsweise 3 ETFs, bei Solidvest (Strategie mit Einzelaktien und -Anleihen) im Schnitt 60 Assets.

| Robo-Advisor / Depot-Bestand- teile* |

Aktivitäten** / bewegtes Volumen*** | Betrachtungsmonat | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2024 Mai |

2024 Jun |

2024 Jul |

2024 Aug |

2024 Sep |

2024 Okt |

2024 Nov |

2024 Dez |

2025 Jan |

2025 Feb |

2025 Mrz |

2025 Apr |

||

|

* Depotbestandteile (Fonds/ETFs, ETCs etc.) ohne Cash-Anteil/Liquidität. ** Aktivitäten sind Käufe und Verkäufe von Depotbestandteilen. Es werden Aktivitäten betrachtet, die im Rahmen von Rebalancing-Maßnahmen oder allgemeinen Portfolio-Umschichtungen durchgeführt werden. Nicht betrachtet werden Anteilsverkäufe, die eindeutig ausschließlich zum Zweck der Gebührenerhebung bzw. zum Saldenausgleich durchgeführt werden. *** Das im Betrachtungsmonat bewegte Volumen in Prozent ergibt sich aus dem Verhältnis der Summe der durchgeführten Käufe und Verkäufe zum Depotwert am Monatsende. Quellen: Eigene Berechnungen. Alle Angaben ohne Gewähr. |

|||||||||||||

| bevestor Depot-Best.: 14 |

Aktivitäten | 18 | 2 | 4 | 12 | 8 | 16 | ||||||

| Volumen | 57,6% | 0,4% | 18,7% | 14,8% | 43,9% | 15,0% | |||||||

| cominvest Depot-Best.: 3 |

Aktivitäten | 3 | 3 | 10 | |||||||||

| Volumen | 38,3% | 19,4% | 84,9% | ||||||||||

| Digital Invest Assets Depot-Best.: 17 |

Aktivitäten | 20 | 20 | 17 | |||||||||

| Volumen | 19,0% | 37,0% | 6,7% | ||||||||||

| Estably Depot-Best.: 25 |

Aktivitäten | 10 | 1 | 1 | 1 | 7 | 5 | 3 | 4 | 7 | 9 | ||

| Volumen | 10,8% | 1,1% | 0,9% | 1,2% | 7,8% | 2,3% | 4,5% | 2,4% | 7,4% | 5,2% | |||

| Fidelity Wealth Expert Depot-Best.: 10 |

Aktivitäten | 2 | 14 | 4 | 6 | 2 | 4 | 22 | 2 | 14 | 20 | ||

| Volumen | 0,4% | 6,1% | 1,3% | 5,7% | 3,8% | 1,5% | 17,8% | 0,3% | 9,9% | 14,2% | |||

| fintego Depot-Best.: 10 |

Aktivitäten | 2 | 2 | 8 | 4 | 6 | 6 | 15 | 8 | 20 | |||

| Volumen | 9,8% | 9,5% | 34,3% | 18,9% | 34,5% | 61,1% | 23,2% | 64,7% | 26,2% | ||||

| Gerd Kommer Capital Depot-Best.: 12 |

Aktivitäten | 1 | 1 | 18 | |||||||||

| Volumen | 0,2% | 0,4% | 10,1% | ||||||||||

| Ginmon Depot-Best.: 13 |

Aktivitäten | 13 | 13 | ||||||||||

| Volumen | 5,9% | 5,9% | |||||||||||

| growney Depot-Best.: 11 |

Aktivitäten | 5 | 15 | 33 | |||||||||

| Volumen | 0,1% | 11,2% | 0,4% | ||||||||||

| ICMsuite Depot-Best.: 22 |

Aktivitäten | 5 | 12 | 24 | 2 | ||||||||

| Volumen | 8,8% | 20,9% | 33,3% | 35,1% | |||||||||

| Inno Invest Depot-Best.: 9 |

Aktivitäten | 2 | 4 | 1 | 4 | ||||||||

| Volumen | 10,0% | 39,2% | 9,9% | 7,9% | |||||||||

| Minveo Depot-Best.: 4 |

Aktivitäten | 2 | 1 | 17 | 2 | 1 | 14 | 3 | 2 | 1 | 26 | ||

| Volumen | |||||||||||||

| Oskar Depot-Best.: 11 |

Aktivitäten | 4 | 2 | 2 | 4 | ||||||||

| Volumen | 44,9% | 2,5% | 2,1% | 5,3% | |||||||||

| Peningar Depot-Best.: 23 |

Aktivitäten | 1 | 34 | 1 | 33 | 30 | |||||||

| Volumen | 2,0% | 37,9% | 0,3% | 29,9% | 16,9% | ||||||||

| quirion Depot-Best.: 13 |

Aktivitäten | 1 | 18 | 5 | |||||||||

| Volumen | 1,0% | 66,7% | 0,5% | ||||||||||

| ROBIN Depot-Best.: 12 |

Aktivitäten | 10 | 10 | 11 | 10 | 10 | 9 | 12 | 10 | 9 | 10 | 9 | |

| Volumen | 8,8% | 19,2% | 13,0% | 12,4% | 14,6% | 13,5% | 12,3% | 9,9% | 5,7% | 18,0% | 12,9% | ||

| Scalable Capital Depot-Best.: 14 |

Aktivitäten | 7 | 2 | 2 | 1 | 2 | |||||||

| Volumen | 26,2% | 1,6% | 3,2% | 0,2% | 4,4% | ||||||||

| Smavesto Depot-Best.: 5 |

Aktivitäten | 6 | 5 | 9 | 7 | 7 | 10 | 5 | 9 | 7 | 7 | 24 | |

| Volumen | 103,1% | 0,4% | 95,0% | 97,7% | 0,5% | 91,4% | 76,1% | 20,0% | 47,0% | 48,6% | 287,4% | ||

| Solidvest Depot-Best.: 62 |

Aktivitäten | 9 | 69 | 22 | 54 | 70 | 12 | 89 | 30 | 18 | 37 | 38 | 128 |

| Volumen | 3,9% | 5,7% | 6,0% | 17,6% | 7,7% | 3,1% | 11,2% | 2,9% | 3,9% | 9,5% | 12,1% | 17,8% | |

| VisualVest Depot-Best.: 11 |

Aktivitäten | 10 | 11 | 12 | 11 | ||||||||

| Volumen | 13,0% | 37,6% | 31,2% | 10,2% | |||||||||

| vividam Depot-Best.: 25 |

Aktivitäten | 46 | |||||||||||

| Volumen | 13,5% | ||||||||||||

| Warburg Navigator Depot-Best.: 24 |

Aktivitäten | 7 | 3 | 5 | 5 | 8 | 6 | 10 | 9 | 7 | |||

| Volumen | 13,5% | 5,1% | 5,4% | 27,0% | 4,5% | 16,0% | 5,6% | 18,8% | 12,6% | ||||

| WeltSparen Depot-Best.: 7 |

Aktivitäten | 6 | |||||||||||

| Volumen | 5,9% | ||||||||||||

| Whitebox Depot-Best.: 21 |

Aktivitäten | 14 | 22 | 9 | 20 | 1 | 29 | 16 | 21 | 14 | 18 | 27 | 24 |

| Volumen | 0,5% | 1,3% | 0,4% | 1,8% | 0,2% | 1,9% | 2,5% | 14,9% | 0,5% | 2,8% | 2,2% | 4,3% | |

| Aktivitäten insgesamt im Brokervergleich.de Gesamtportfolio (24 Anbieter***) | |||||||||||||

| 54 | 196 | 72 | 142 | 118 | 123 | 207 | 160 | 106 | 177 | 146 | 365 | ||

| Aktivitätsindex – bewegtes Depotvolumen gewichtet insgesamt | |||||||||||||

| 1,7% | 7,0% | 3,8% | 5,1% | 3,4% | 6,3% | 9,9% | 5,7% | 3,3% | 4,1% | 11,0% | 13,2% | ||

Robo-Advisor jetzt vergleichen – Angebot und Leistungen im Überblick »

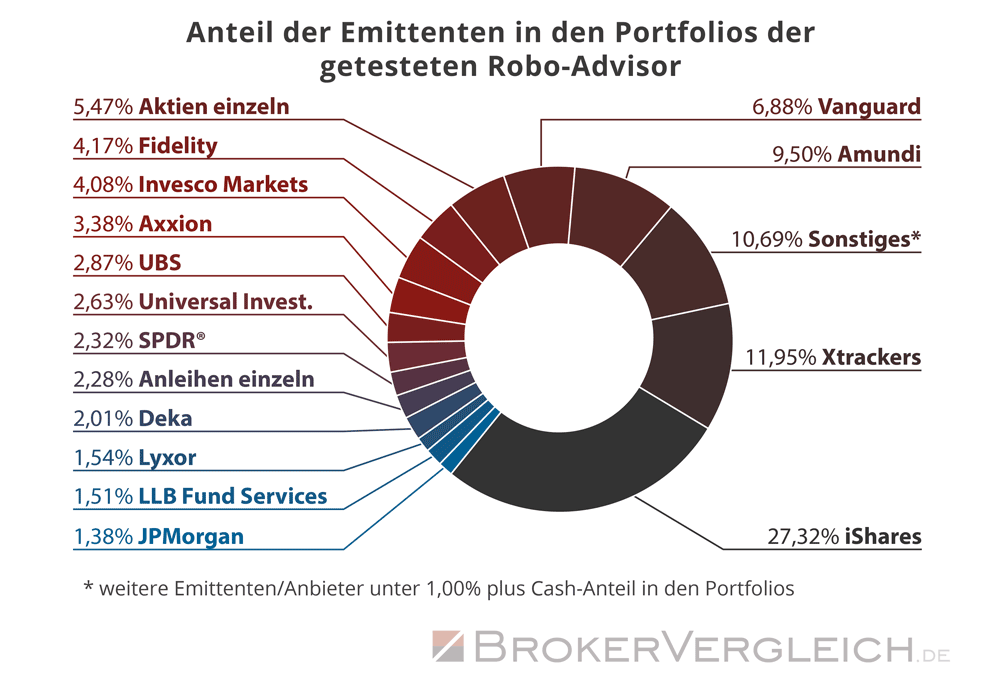

Welche Emittenten und Produktpartner nutzen die Robo-Advisor im Echtgeldtest?

Anteile der Emittenten in den Portfolios der einzelnen Robo-Advisor

| Emittenten/Produktpartner in den Portfolios der getesteten Robo-Advisor* | |||||||

|---|---|---|---|---|---|---|---|

|

*Die Angaben beziehen sich auf die jeweiligen Portfolios in unserem Echtgeld-Test. Individuelle Unterschiede sind bei abweichenden und auch vergleichbaren Anlagestrategien möglich. Alle Angaben ohne Gewähr. Stand der Daten: 15.02.2024 |

|||||||

| bevestor | cominvest | Digital Invest Assets (ehem. wevest) | Estably | ||||

| iShares Deka Amundi Schroder Partners Group |

45,7% 31,2% 11,3% 7,3% 4,6% |

Amundi Invesco Markets iShares Xtrackers |

51,0% 20,1% 14,2% 8,4% |

iShares UBS Xtrackers VanEck Vanguard Amundi Börse Stuttgart EuWAX SA1 Issuer Ltd. |

42,4% 16,6% 8,9% 7,9% 7,4% 7,1% 6,0% 2,0% |

Aktien (Einzelwerte) LLB Fund Services AG |

53,6% 36,3% |

| Fidelity Wealth Expert | fintego | Gerd Kommer Capital | Ginmon | ||||

| Fidelity | 100,0% | iShares Xtrackers Amundi Wisdom Tree L&G UBS |

50,2% 24,5% 10,2% 5,1% 5,0% 5,0% |

iShares JPMorgan Amundi L&G SPDR® VanEck |

48,5% 20,8% 15,4% 6,0% 6,0% 2,9% |

Xtrackers Lyxor iShares Invesco Markets SPDR® Amundi UBS BNP Paribas Vanguard |

33,2% 20,3% 15,7% 9,1% 7,2% 5,0% 3,8% 2,8% 2,3% |

| growney | ICMsuite | Inno Invest | Minveo | ||||

| Amundi Xtrackers Vanguard iShares |

51,3% 24,2% 16,5% 7,4% |

Universal Investment Aktien (Einzelwerte) |

60,2% 34,6% |

iShares Xtrackers Vanguard Deka Deut. Börse Commodities BNP Paribas |

39,0% 23,9% 10,0% 9,4% 5,0% 4,6% |

Axxion iShares Deut. Börse Commodities |

81,1% 9,0% 7,8% |

| Oskar | Peningar | quirion | ROBIN | ||||

| iShares Invesco Markets L&G Börse Stuttgart EuWAX Vanguard |

64,4% 16,2% 9,1% 6,1% 3,6% |

iShares | 98,1% | Amundi SPDR® Xtrackers iShares Lyxor Invesco Markets |

28,2% 21,1% 18,3% 15,1% 10,7% 6,3% |

Xtrackers iShares Vanguard Amundi |

65,3% 20,6% 7,4% 3,8% |

| Scalable Capital | Smavesto | Solidvest | VisualVest | ||||

| iShares Invesco Markets Amundi Vanguard Xtrackers VanEck HSBC BNP Paribas |

47,1% 23,8% 8,0% 6,7% 6,7% 3,0% 2,7% 1,7% |

iShares Xtrackers Amundi |

51,7% 25,5% 22,9% |

Anleihen (Einzelwerte) Aktien (Einzelwerte) |

54,8% 43,0% |

iShares Invesco Markets Amundi SPDR® Xtrackers UBS Wisdom Tree |

34,6% 19,7% 11,2% 11,1% 8,2% 7,6% 7,5% |

| vividam | Warburg Navigator | Raisin Invest | Whitebox | ||||

| Pictet RobecoSAM ÖkoWorld Finreon KEPLER DPAM Steyler Fair Invest AGIF Candriam Arabesque abrdn Investments Triodos Schroder SDG terrAssisi TBF Universal Investment JSS PRIME VALUES LUXEMBOURG SELECTION FUND |

10,9% 8,3% 7,5% 7,5% 7,3% 4,9% 4,9% 4,9% 4,9% 4,2% 4,1% 4,0% 4,0% 3,8% 3,2% 3,1% 3,0% 2,9% 2,7% 2,5% |

iShares UBS JPMorgan Xtrackers Deka Lyxor VanEck Vanguard Cooper Creek Invesco Markets SEB Dänische Pfandbriefe Aquantum |

29,8% 12,7% 12,4% 11,6% 7,6% 6,1% 4,4% 3,9% 3,0% 2,6% 2,4% 2,3% |

Vanguard | 100,0% | Xtrackers UBS iShares SPDR® Vanguard HSBC Amundi Franklin Templeton |

28,2% 23,3% 22,3% 10,3% 7,3% 3,0% 2,8% 2,0% |

Anteile der Emittenten im Gesamtportfolio des Robo-Advice Echtgeldtests

iShares und Xtrackers vorn – Anteil der Emittenten an der Zusammensetzung der Portfolios aus dem Robo-Advisor Echtgeld-Test von Brokervergleich.de.

| Produktpartner/Emittenten im Gesamtportfolio* des Robo-Advice Echtgeldtests | |||

|---|---|---|---|

|

*Die Angaben beziehen sich auf die Zusammensetzung des Gesamtportfolios aus unserem Echtgeld-Test. Das Gesamtportfolio setzt sich dabei aus 24 Einzelportfolios der getesteten Robo-Advisor zusammen. Abweichungen zum 100% Ergebnis entstehen durch Rundungen. Alle Angaben ohne Gewähr. Zeitpunkt der Datenerhebung: 15.02.2024 ** Anteil an liquiden Mitteln im Gesamtportfolio |

|||

| Emittent | Anteil | Emittent | Anteil |

| iShares | 27,32% | HSBC | 0,24% |

| Xtrackers | 11,95% | DPAM | 0,21% |

| Amundi | 9,50% | Steyler Fair Invest | 0,20% |

| Vanguard | 6,88% | AGIF | 0,20% |

| Fidelity | 4,17% | Candriam | 0,20% |

| Invesco Markets | 4,08% | Partners Group | 0,19% |

| Axxion | 3,38% | Arabesque | 0,17% |

| UBS | 2,87% | abrdn Investments | 0,17% |

| Universal Investment | 2,63% | Triodos | 0,17% |

| SPDR® | 2,32% | SDG | 0,16% |

| Deka | 2,01% | terrAssisi | 0,13% |

| Lyxor | 1,54% | TBF | 0,13% |

| LLB Fund Services AG | 1,51% | Cooper Creek | 0,13% |

| JPMorgan | 1,38% | JSS | 0,12% |

| L&G | 0,84% | PRIME VALUES | 0,11% |

| VanEck | 0,76% | LUXEMBOURG SELECTION FUND | 0,11% |

| Deut. Börse Commodities | 0,53% | SEB Dänische Pfandbriefe | 0,10% |

| Wisdom Tree | 0,53% | Aquantum | 0,09% |

| Börse Stuttgart EuWAX | 0,50% | Franklin Templeton | 0,08% |

| Schroder | 0,47% | SA1 Issuer Ltd. | 0,08% |

| Pictet | 0,45% | ||

| BNP Paribas | 0,38% | Aktien (einzeln) | 5,47% |

| RobecoSAM | 0,35% | Anleihen (einzeln) | 2,28% |

| ÖkoWorld | 0,31% | ||

| Finreon | 0,31% | Cash/Liquidität** | 1,95% |

| KEPLER | 0,31% | ||

Angebot und Leistungen der Robo Advisor im Überblick – Jetzt vergleichen »

Was sind die beliebtesten Fonds und ETFs im Gesamtportfolio des Robo-Advice Echtgeldtests?

Das Brokervergleich.de Echtgeld-Gesamtportfolio besteht derzeit aus 24 Einzelportfolios mit insgesamt 232 verschiedenen Fonds und ETFs (Stand 15.02.2024). Trotz der insgesamt großen Vielfalt herrscht unter den Anbietern häufig Einigkeit in der Produktauswahl, entweder direkt im gewählten Finanzinstrument oder in der gewählten Anlagekategorie. Nachfolgend stellen wir Ihnen die, gemessen an ihrem Anteil, zehn beliebtesten Fonds bzw. ETFs vor. Bedingung: Die Fonds und ETFs müssen mindestens in zwei der betrachteten Einzelportfolios vorkommen.

| Top10-Fonds im Gesamtportfolio* | ||||||

|---|---|---|---|---|---|---|

| Bezeichnung | ISIN | Anteil Gesamt- portfolio* |

enthalten im Portfolio von** | Anlagekategorie | Performance 12 Monate*** |

Performance 36 Monate*** |

|

* Anteil am Gesamtportfolio. Das Gesamtportfolio besteht derzeit aus 24 Einzelportfolios. ** Gibt an, in welchen der 24 untersuchten Portfolios der Fonds/ETF enthalten ist. Stand 15.02.2024 *** Performance in den letzten 12 bzw. 36 Monaten laut comdirect. Stand 04.03.2024 Quellen: Eigene Berechnungen, comdirect. Alle Angaben ohne Gewähr. |

||||||

| Invesco Markets plc-S&P 500 ESG UCITS ETF | IE00BKS7L097 | 1,91% | Oskar, Scalable Capital | Aktien Ethik, Nachhaltigkeit | +30,95% | +58,84% |

| Xtrackers II Eurozone Government Bond 1-3 UCITS ETF | LU0290356871 | 1,60% | fintego, Inno Invest | Renten Staatsanleihen | +3,5% | -2,42% |

| iShares Core MSCI EM IMI UCITS ETF | IE00BKM4GZ66 | 1,44% | Gerd Kommer Capital, Ginmon, quirion | Aktien Emerging Markets | +7,42% | +21,08% |

| iShares MSCI World Small Cap UCITS ETF | IE00BF4RFH31 | 1,42% | Gerd Kommer Capital, growney, Oskar, quirion | Aktien International | +8,18% | +12,14% |

| iShares MSCI USA SRI UCITS ETF | IE00BYVJRR92 | 1,39% | bevestor, Peningar, Scalable Capital | Aktien Ethik, Nachhaltigkeit | +20,69% | +48,07% |

| iShares MSCI Europe ESG Screened UCITS ETF | IE00BFNM3D14 | 1,14% | Oskar, Scalable Capital | Aktien Ethik, Nachhaltigkeit | +14,42% | +53,54% |

| Vanguard EUR Corporate Bond UCITS ETF | IE00BGYWT403 | 1,14% | growney, Robin | Renten International | +7,11% | -7,69% |

| iShares MSCI Europe Quality Dividend ESG UCITS ETF | IE00BYYHSM20 | 1,06% | Digital Invest Assets, Peningar, Warburg Navigator | Aktien Dividendenstrategie | +9,90% | 27,40% |

| iShares $ Treasury Bond 1-3yr UCITS ETF | IE00BDFK1573 | 1,00% | fintego, Gerd Kommer Capital, Peningar | Renten kurze Laufzeiten | +2,72% | n.v. |

| Xtrackers MSCI World Value UCITS ETF | IE00BL25JM42 | 1,00% | Ginmon, quirion | Aktien International | +14,93% | +34,92% |

Hinweise zum Echtgeld-Test – So testen wir

Unser Echtgeld-Depot im Schnell-Check

- 24 Einzelportfolios bekannter Robo-Advisor im Echtgeld-Test

- Deutschlands einziger Robo-Advisor Echtgeld-Test läuft seit Mai 2015

- Die zehnte Betrachtungsphase läuft seit Mai 2024

| Übersicht Robo Advisor Echtgeldtest | |

|---|---|

| Stand: 31.05.2025 | |

| Einzelportfolios im Test | 25 |

| Angelegtes Kapital (seit 05/2015, jährlich erhöht) | 151.500,00 Euro |

| Aktueller Depotstand gesamt | 181.057,77 Euro |

| Gesamtertrag nach Steuern und Gebühren bisher | 30.057,77 Euro |

| Anzahl Fonds/ETFs | über 230 |

| Aktien (einzeln) | 80 |

| Anleihen (einzeln) | 30 |

| Performance Mai 2025 | +2,8 % |

Welche Robo-Advisors sind im Echtgeld-Test?

Der Echtgeld-Test auf Brokervergleich.de umfasst derzeit 25 Robo-Advisor (Stand Mai 2025). Anbieter der erste Stunde wie quirion befinden sich ebenso darunter wie der Marktführer nach verwaltetem Vermögen, Scalable Capital. Neue Robo-Advisor werden jeweils im Mai aufgenommen. Dann beginnt die neue Testphase.

| Robo-Advisor | Portfolio / Anlagestrategie | Testzeitraum | Zum Einzeltest |

|---|---|---|---|

| bevestor | Select 50 | seit 2018-05 | Zum Test » |

| cominvest | Anlagestrategie Wachstum | seit 2018-05 | Zum Test » |

| Estably | Value 60 | seit 2020-05 | Zum Test » |

| Fidelity Wealth Expert | Ausgewogenes Portfolio | seit 2020-05 | Zum Test » |

| fintego | Managed Depot „Ich will streuen“ | seit 2015-05 | Zum Test » |

| Gerd Kommer Capital | Anlagestrategie 6 | seit 2021-05 | Zum Test » |

| Ginmon | Anlagestrategie 6 | seit 2016-05 | Zum Test » |

| growney | grow 50 | seit 2017-05 | Zum Test » |

| Minveo | Ausgewogenes Portfolio | seit 2020-05 | Zum Test » |

| Oskar | Oskar 60 – moderat konservativ | seit 2021-05 | Zum Test » |

| Peningar | Portfolio Balder – ohne Themen | seit 2020-05 | Zum Test » |

| quirion | Globales Anlageportfolio 50% Aktien/ 50% Anleihen | seit 2015-05 | Zum Test » |

| ROBIN | Risikolevel 17 | seit 2018-05 | Zum Test » |

| Scalable Capital | ESG 60 Risikokategorie 20% VaR* |

seit 2021-05 *2016-05 bis 2021-04 |

Zum Test » |

| Solidvest | Anlagestrategie Ertrag | seit 2018-05 | Zum Test » |

| VisualVest | VestFolio ETF 4 | seit 2017-05 | Zum Test » |

| Vividam | vividam 50 | seit 2020-05 | Zum Test » |

| Warburg Navigator | Ausgewogenes Portfolio | seit 2019-05 | Zum Test » |

| Raisin Invest (ex WeltInvest) | Raisin Invest 50 | seit 2018-05 | Zum Test » |

| Digtial Invest Assets (ehem. wevest) | Allwetter-ETF-Portfolio | seit 2019-05 | Zum Test » |

| Whitebox | Risikostufe 6 – mittel | seit 2016-05 | Zum Test » |

| Zeedin | Ausgewogenes Portfolio | seit 2019-05 | Zum Test » |

Wie werden die Performances der Robo-Advisors berechnet?

Für die Berechnung der Renditen betrachtet die Redaktion für einen jeweils definierten Zeitraum den Gewinn oder Verlust einer Anlage im Verhältnis zum investierten Kapital bzw. zum Depotwert am Beginn der Betrachtungsphase. Im Rahmen des Echtgeldtests geben wir dabei die Wertenwicklung von Einmalanlagen an. Nach Depoteröffnung und Aktivierung der Anlagestrategie erfolgen keine weiteren Einzahlungen oder Entnahmen.

Im Folgenden finden Sie weitere Details zur Berechnung der Performances.

Welcher Zeitraum wird für die Rendite-Berechnung betrachtet?

Im Mai 2015 wurde zum ersten Mal durch die Redaktion Geld bei ausgewählten Robo-Advisors angelegt. Darum beginnen die Betrachtungsjahre des Echtgeld-Tests auf Brokervergleich.de jeweils am 1. Mai eines neuen Jahres. Zu diesem Zeitpunkt nehmen wir gegebenenfalls weitere Robo-Advisors in den Test auf. Ausgangswerte für die Berechnung der Monatsperformances sind:

- Der jeweilige Depotwert am letzten Handelstag des Vormonats

- Der Depotwert am letzten Handelstag des Betrachtungsmonats bzw. -Zeitraums

Auf welcher Datenbasis wird die Wertentwicklung der Depots berechnet?

Die zur Berechnung der Performances notwendigen Werte stammen aus den Online-Accounts der getesteten Robo-Advisors und/oder direkt aus dem Account der jeweils depotführenden Bank. Es kommt vor, dass nicht alle historischen Depotwerte und/oder Einzelwerte der Assets zu jedem Zeitpunkt verfügbar sind. In diesen Situationen wird die Entwicklung der Einzel- und Depotwerte mit denen z.B. bei www.comdirect.de bereitgestellten Kursdaten berechnet.

Werden die Gebühren bei den Performance-Angaben der Robo-Advisors berücksichtigt?

Service- bzw. Verwaltungsgebühren werden zum Zeitpunkt der Fälligkeit berücksichtigt und in die Angaben zur Wertentwicklung eingerechnet. Interessierte Anleger sehen also auf einen Blick, wie sich ein Portfolio tatsächlich – also nach Abzug aller Kosten – entwickelt.

Hinweis: Die Zusammensetzung des Gebührenmodells unterscheidet sich je nach Anbieter. Abhängig von der Höhe des Anlagebetrags, des Anlagedatums oder anderer Parameter kann es Abweichungen zu denen für die Depots von Brokervergleich.de geltenden Konditionen geben. Die Abweichungen können die Performance individueller Depots positiv oder negativ beeinflussen. Hier finden Sie eine Übersicht der für Brokervergleich.de geltenden Gebühren:

| Robo-Advisor | Gebührenmodell Echtgeld-Test |

|---|---|

| cominvest | 0,95% p. a. All-in-Entgelt + Ø 0,25% p.a. ETF-Kosten |

| fintego | 0,90% p.a. All-in-Fee + Ø 0,20% p.a. ETF-Kosten |

| Fidelity Wealth Expert | 0,55% p.a. Leistungspauschale + Ø 0,66% p.a. Fondskosten |

| Ginmon | 0,75% p.a. Servicegebühr + Ø 0,20% p.a. ETF-Kosten |

| growney | 0,68% p.a. Servicegebühr + Ø 0,18% p.a. ETF-Kosten |

| investify | 1,00% p.a. All-in-Gebühr + Ø 0,34% p.a. ETF-Kosten |

| PIXIT by Targobank | 0,99% p.a. Servicegebühr + Ø 0,13% p.a. ETF-Kosten |

| quirion | 0,48% p.a. Verwaltungsentgelt* + Ø 0,17% p.a. ETF-Kosten |

| Raisin Invest (ex WeltInvest) | 0,33 % p.a. Servicegebühr zzgl. Ø 0,15 % p.a. ETF- u. Fondskosten |

| ROBIN | 0,75% p.a. Vergütungspauschale + Ø 0,25% p.a. ETF-Kosten |

| Scalable Capital | 0,75% p.a. Fixgebühr + Ø 0,19% p.a. ETF-Kosten und 0,06% p.a. Spread-Kosten |

| Solidvest | 1,40% p.a. Gesamtgebühr zzgl. 10% Erfolgsbeteiligung nach High Water Mark Prinzip |

| VisualVest | 0,60% p.a. Servicegebühr + Ø 0,33% p.a. Fondskosten |

| Warburg Navigator | 1,00 % p.a. All-in-Fee zzgl. Ø 0,30 % p.a. Produktkosten |

| Digital Invest Assets (ehem. wevest) | 0,70% p.a. Verwaltungsentgelt + Ø 0,22% p.a. Produktkosten |

| Whitebox | 0,95% p.a. zzgl. Ø 0,20% p.a. Fondsgebühren + durchschnittl. 0,02% Spread-Kosten p.a. |

| Zeedin | 0,75% p.a. zzgl. Ø 0,26% p.a. Produktkosten |

| *quirion: Die ersten 10.000 Euro werden für 12 Monate kostenfrei angelegt. Darüber hinaus gilt das Verwaltungsentgelt von 0,48% p.a. | |

Werden Steuern bei den Performance-Angaben der Robo-Advisors berücksichtigt?

Ja. Für keines der getesteten Echtgelddepots besteht ein Freistellungsauftrag. Kommt es zu Ausschüttungen oder Verkäufen einzelner Werte, fallen für die Gewinne Steuern an. Der Depotwert und damit die Wertentwicklung vermindern sich durch den Steuerabzug.

Das ist insofern für die Betrachtung der Performances relevant, als jeder Robo-Advisor selbst und unter Berücksichtigung des jeweiligen Portfolios entscheidet, wann beispielweise Werte verkauft werden und dadurch Steuern anfallen. Werden in einem Betrachtungszeitraum besonders viele Steuern fällig, drückt das die Performance.

Durch diese individuellen Effekte bei der Steuerabführung kann es zu Abweichungen der Performance-Daten aus dem Echtgeld-Test gegenüber Kundendepots kommen. Eine Darstellung der Werte ohne Berücksichtigung steuerlicher Abgaben ist uns leider nicht möglich.

Hinweis: Steuern auf erzielte Gewinne werden erst beim Verkauf eines Wertpapiers fällig – unabhängig davon, wann es zu den Kursgewinnen gekommen ist. So kann es vorkommen, dass beispielweise im Betrachtungszeitraum von Mai 2023 bis April 2024 Steuern auf Gewinne anfallen, die bereits im Betrachtungszeitraum von Mai 2022 bis April 2023 erwirtschaftet wurden.

Tipp: Richten Sie einen Freistellungauftrag ein, um die Abführung von Steuern zu verhindern. Alternativ können Sie Abgaben auf Gewinne aus Wertpapiergeschäften über die Steuererklärung zurückholen, sofern ihr steuerlicher Freibetrag nicht ausgeschöpft ist.

Ratgeber Abgeltungssteuer – Das Wichtigste für Privatanleger im Überblick »

Vergleichbarkeit der Performance-Angaben

Sind die Performance-Werte aus dem Echtgeld-Test für jedes Kundendepot übertragbar?

Obwohl wir ganz normal als Anleger unsere Depots eröffnet haben und betreiben, sind die Ergebnisse zu vergleichbaren Depots der Robo-Advisor nicht zwingend identisch. Tatsächlich wird es häufig zu leichten individuellen Abweichungen kommen. Es gibt vom jeweiligen Portfolio abhängige Parameter, die sich auf die individuelle Performance auswirken – beispielsweise der Anlagezeitpunkt, die Anlagesumme, Steueraspekte, vom Anlagevolumen abhängige Gebührenstaffeln oder Preisunterschiede bei Serviceleistungen für Bestands- und Neukunden.

Die Erfahrungen und Beobachtungen im Rahmen des Echtgeld-Tests auf Brokervergleich.de sollen als Orientierung für Anleger dienen.

Warum weichen die Musterportfolios der Anbieter von den Angaben auf Brokervergleich.de ab?

Die von den Anbietern zur Verfügung gestellten Musterportfolios können nicht auf alle Anleger übertragen werden. Gründe dafür können u.a. sein:

- Das Musterportfolio zeigt lediglich die Brutto-Wertentwicklung ohne Kosten

- Unterschiedlich hohe Gebühren bei unterschiedlich hohen Anlagesummen

- Individuelle Zeitpunkte für die Abführung von Steuern

- Nichtbeachtung von steuerlichen Abgaben

Die Benchmarks zum Echtgeld-Test

Unser Echtgeld-Test zeigt die Performances der wichtigsten Robo-Advisors und ermöglicht so einen Vergleich zwischen ihnen. Ebenso spannend wie die Frage, welcher Robo-Advisor die beste Performance bringt, ist jedoch die Frage, ob Robo-Advisor auch besser abschneiden als andere, von Menschen zusammengestellte Portfolios. Darum vergleicht Brokervergleich.de die Performances der Robo-Advisor mit zwei Benchmarks: Zum einen mit einer Kombination aus dem MSCI World Index und dem Barclays Global Aggregate Bond, zum anderen mit einer Strategie nach Kommer (Weltportfolio 2015).

| Benchmark | Zusammensetzung | Anteil | |

|---|---|---|---|

| Fondsname | Anlageklasse | ||

| Benchmark 1 – MSCI World Index + Barclays Global Aggregate Bond |

iShares Core MSCI World UCITS ETF USD (Acc) ISIN: IE00B4L5Y983 WKN: A0RPWH |

Aktien, Welt | 50,00% |

| DB X-TRACKERS II BARCL. GLOBAL AGG. BOND UCITS ETF – 5C EUR ACC H ISIN: LU0942970798 WKN: DBX0NZ |

Anleihen, Welt | 50,00% | |

| Benchmark 2 – Kommer-Strategie 2015* |

iShares Core MSCI Emerging Markets IMI UCITS ETF (Acc) ISIN: IE00BKM4GZ66 WKN: A111X9 |

Aktien, Emerging Markets | 17,50% |

| iShares Dow Jones Asia Pacific Select Dividend 50 UCITS ETF (DE) ISIN: DE000A0H0744 WKN: A0H074 |

Aktien, Asien-Pazifik, Dividenden | 3,10% | |

| iShares Edge MSCI Europe Value Factor UCITS ETF ISIN: IE00BQN1K901 WKN: A12DPP |

Aktien, Europa, Value | 8,50% | |

| iShares MSCI Japan Small Cap UCITS ETF (Dist) ISIN: IE00B2QWDY88 WKN: A0Q1YX |

Aktien, Japan, Small Cap | 3,10% | |

| iShares STOXX Europe Small 200 UCITS ETF (DE) ISIN: DE000A0D8QZ7 WKN: A0D8QZ |

Aktien, Europa, Small Cap | 8,50% | |

| UBS ETF (IE) MSCI USA Value UCITS ETF (USD) A-dis ISIN: IE00B78JSG98 WKN: A1JVB8 |

Aktien, USA, Value | 7,70% | |

| Xtrackers Russell 2000 UCITS ETF 1C ISIN: IE00BJZ2DD79 WKN: A1XEJT |

Aktien, USA, Small Cap | 7,70% | |

| Deka Deutsche Boerse EUROGOV Germany 1-3 UCITS ETF ISIN: DE000ETFL185 WKN: ETFL18 |

Anleihen, Deutschland | 30,00% | |

| L&G Longer Dated All Commodities UCITS ETF ISIN: IE00B4WPHX27 WKN: A1CXBU |

Rohstoffe | 7,00% | |

| iShares Developed Markets Property Yield UCITS ETF ISIN: IE00B1FZS350 WKN: A0LEW8 |

Immobilien, Welt | 7,00% | |

| *Quelle für Zusammensetzung und Daten: www.justetf.com (Die Abbildung der Kommer-Strategie 2015 ist von uns nicht explizit mit Dr. Gerd Kommer abgestimmt.) | |||

Benchmark 1 – MSCI World und Barclays Global Aggregat Bond

Unser Benchmark 1 setzt sich zu 50 Prozent aus dem MSCI World Index und zu 50 Prozent aus Barclays Global Aggregate Bonds zusammen. Der MSCI World ist ist einer der wichtigsten Aktienindizes. Er misst die Wertentwicklung von über 1.600 Unternehmen mit hoher und mittlerer Marktkapitalisierung in 23 Industrieländern weltweit. Der Barclays Global Aggregate Bond Index widerum bildet den weltweiten Markt für handelbare festverzinsliche Schuldtitel (Anleihen) mit Investment Grade-Rating ab. Für die Abbildung der beiden Bestandteile des Benchmarks haben wir uns jeweils für einen populären ETF entschieden. Bei beiden ETFs werden Fondserträge automatisch neu angelegt (Thesaurierung). Für die Betrachtung der Wertenwicklung nutzen wir jeweils die über Xetra veröffentlichten Kurswerte in EUR.

Hinweis: Die beschriebene Zusammensetzung des Benchmarks gilt seit Januar 2018. Die zuvor kommunizierten Werte basierten direkt auf dem MSCI World Index und einem ausschüttenden ETF auf den Barclays Global Aggregate Bond (ISIN LU0942970103). Die Performance-Werte für den Benchmark wurden rückwirkend bis Mai 2015 neu berechnet und in den Tabellen entsprechend überarbeitet. Mit der Anpassung konnte die Vergleichbarkeit des Benchmarks mit dem Angebot der Robo-Advisor weiter erhöht werden. Auch lässt sich der Benchmark jetzt für jeden Anleger leichter nachbilden.

Benchmark 2 – Kommer Strategie 2015

Benchmark 2 besteht aus einem Weltportfolio nach „Kommer-Strategie“. Ziel dieser Strategie ist die Abbildung des globalen Weltaktienmarkts mittels kostengünstiger Indexfonds in Kombination mit einer ebenfalls kostengünstigen „risikofreien“ Anlage. Die Strategie wurde von Dr. Gerd Kommer erstmalig 2001 und zuletzt in der vierten Auflage seines Buches „Souverän investieren mit Indexfonds und ETFs“ (2015) vorgestellt. Die Asset Allokation im Benchmark besteht zu 56 Prozent aus Aktien, zu 30 Prozent aus Anleihen und zu jeweils sieben Prozent aus Rohstoffen und Immobilien. Hinweis: Die Abbildung der Kommer-Strategie 2015 basiert auf Daten von justETF.com und ist von uns nicht explizit mit Dr. Gerd Kommer abgestimmt.

Tipp: Wahl zum Robo Advisor 2025 – jetzt abstimmen und wertvolle Preise gewinnen!

Ab sofort können Sie ihren Ihren Robo-Advisor 2025 und Ihren Online-Broker 2025 bewerten. Die Teilnahme an der Abstimmung nimmt nur wenige Minuten Zeit in Anspruch. Unter allen Teilnehmern verlost Brokervergleich.de Preise im Gesamtwert von über 4.000 Euro. Robo-Advisor 2025 - Jetzt abstimmen und am Gewinnspiel teilnehmen! »

Diese Ratgeber helfen Ihnen beim Einstieg in die eigene Geldanlage

Wenn Sie die Geldanlage lieber in die eigenen Hände nehmen wollen, zeigen wir Ihnen auf den folgenden Seiten, wie Sie Aktien, Anleihen, Fonds und ETFs an der Börse kaufen können, worauf dabei zu achten ist und anhand welcher Kriterien Sie passende Broker auswählen:

Als Alternative zu den hier im Test aufgeführten Robo-Advisors können Sie natürlich auch selbst ein Portfolio aus Aktien oder ETFs per Sparplan besparen. Wie das geht, welche Broker dabei die günstigsten Gebühren oder das breiteste Angebot an sparplanfähigen Papieren haben, zeigen Ihnen unsere Vergleiche auf den folgenden Seiten: