Welche ETFs kaufen als Einsteiger?

Gerade als Neuling an der Börse stellt sich die Frage, wie und vor allem welche ETFs man kaufen soll. In diesem Ratgeber zeigen wir Ihnen, wie das geht und welche Strategien vor allem für Einsteiger zu empfehlen sind.

Inhaltsverzeichnis

Welche ETFs soll ich kaufen?

Bei mehr als 1.700 ETFs, die für Anleger aus Europa handelbar sind, stellt sich natürlich die Frage: wie finde ich die richtigen ETFs bzw. in welche ETFs soll ich investieren? Auf diese Frage gibt es keine allgemeingültige Antwort. Banken und Fondsgesellschaften sind dazu verpflichtet, ein Chance-Risiko-Profil des Anlegers auf der Grundlage seiner bisherigen Anlageerfahrungen und getätigten Investments zu erstellen.

Bei mehr als 1.700 ETFs, die für Anleger aus Europa handelbar sind, stellt sich natürlich die Frage: wie finde ich die richtigen ETFs bzw. in welche ETFs soll ich investieren? Auf diese Frage gibt es keine allgemeingültige Antwort. Banken und Fondsgesellschaften sind dazu verpflichtet, ein Chance-Risiko-Profil des Anlegers auf der Grundlage seiner bisherigen Anlageerfahrungen und getätigten Investments zu erstellen.

Für Einsteiger empfehlen wir jedoch, sich auf ETFs zu konzentrieren, die möglichst weltweit gestreute Indizes abbilden. Nachfolgend stellen wir Ihnen für zwei Anlagestrategien konkrete ETFs vor, mit denen sie diese Strategien umsetzen können:

Core-Portfolio

Seit einiger Zeit positionieren sich sogenannte Core-ETFs am Markt. Diese wurden von iShares, dem weltweit größten Anbieter von ETFs, im Jahr 2014 etabliert. Dabei handelte es sich nicht um neue Fonds, sondern um bereits bestehende Fonds, die sich durch eine Gemeinsamkeit auszeichnen und den Namenszusatz „Core“ erhielten.

Der Begriff „Core“ ist hier am besten mit Kern oder Herzstück übersetzt. Core-ETFs bilden den Referenz-Index eins zu eins ab und halten die entsprechenden Papiere auch tatsächlich in der Verwahrung. Ein Core-ETF enthält keine Derivate auf den Index, oder ein völlig fremdes Papier. iShares bietet Core-ETFs für deutsche Anleger für acht Aktienindizes und zwei Anleiheindizes an.

Während die Aktien-ETFs die Gewinne nicht ausschütten, sondern wieder anlegen, thesaurieren, schütten die Anleihe-ETFs die Gewinne einmal jährlich aus. Mit der Wahl eines Core-ETF hat sich der Anleger bereits für eine Strategie entschieden – die Core-Strategie.

Surftipp: Geldmarkt-ETFs im Vergleich - Alternative zum Tagesgeld »

Musterdepot für Langfrist-Anleger

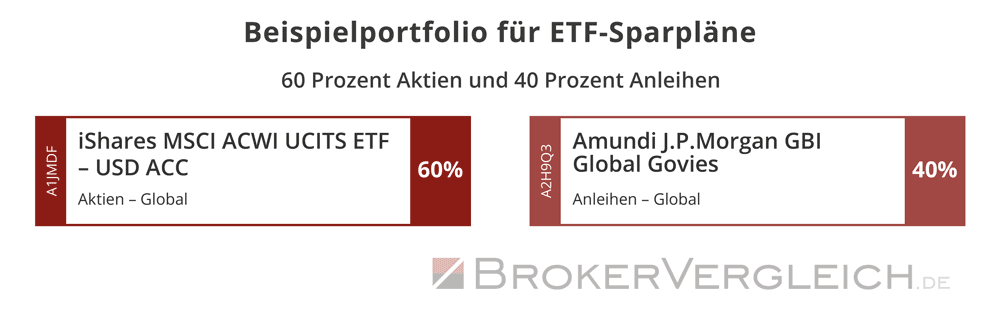

60 Prozent Aktien und 40 Prozent Anleihen – aus diesen beiden Komponenten besteht unsere Standardlösung für Langfristanleger. Der Aktienanteil wird dabei über den SPDR MSCI All Country World Index (ACWI) ETF abgedeckt, der Zugang zu Aktien aus 23 Industrie- und 26 Schwellenländern bietet. Den Anleiheanteil deckt der Amundi J.P.Morgan GBI Global Govies ab, mit dem Anleger den Rederenzindex mit über 21.000 Anleihen aus über 60 Ländern abdecken können:

| ETF / ISIN | Gewichtung | Laufende Kosten (TER) |

|---|---|---|

| iShares MSCI ACWI UCITS ETF – USD ACC A1JMDF / IE00B6R52259 |

60 Prozent | 0,20 Prozent |

| Amundi J.P.Morgan GBI Global Govies A2H9Q3 / LU1737653631 |

40 Prozent | 0,20 Prozent |

| Gesamt | 100 Prozent | 0,20 Prozent |

| Sparplanfähig unter anderem bei: | ||

| Broker | Mindest-Sparrate | Kosten pro Ausführung |

Zum Broker » |

1 EUR | gebührenfrei |

Zum Broker » |

10 EUR | gebührenfrei |

Performance

Diese Performance bzw. Rendite hätte unser ETF-Portfolio in den letzten ein, drei und fünf Jahren erzielt:

| Name des ETF / ISIN | Performance | ||

|---|---|---|---|

| 1 Jahr | 3 Jahre | 5 Jahre | |

| iShares MSCI ACWI UCITS ETF – USD ACC / IE00B6R52259 | 19,84% | 33,12% | 74,05% |

| Amundi J.P.Morgan GBI Global Govies / LU1737653631 | -0,42% | -10,30% | -6,84% |

| Gesamt | 11,74 | 16,95% | 41,69% |

| Quelle: ariva.de | Stand: 11.03.2024 | |||

Aktien-Gold-Portfolio

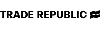

Die Idee eines Portfolios, in welchem der Anleiheanteil durch Gold ersetzt wird, stammt von Michael A. Martens und ist leicht umzusetzen, da nur zwei ETFs benötigt werden:

- 50% Aktien weltweit (hier abgebildet über den iShares MSCI ACWI UCITS ETF – USD ACC mit der WKN: A1JMDF

- 50% Gold (hier abgebildet über Euwax Gold II mit der WKN: EWG2LD

- Zu Beginn eines jeden Kalenderjahres wird ein Rebalancing durchgeführt, damit die Aufteilung von 50/50 wieder stimmt. Der Anleger verkauft also Anteile des besser gelaufenen ETFs und kauft davon Anteile des anderen ETFs, bis die Verteilung wieder gleich ist.

| ETF / ISIN | Gewichtung | Laufende Kosten (TER) |

|---|---|---|

| iShares MSCI ACWI UCITS ETF – USD ACC A1JMDF / IE00B6R52259 |

50 Prozent | 0,20 Prozent |

| Euwax Gold II EWG2LD / DE000EWG2LD7 |

50 Prozent | 0,00 Prozent |

| Gesamt | 100 Prozent | 0,10 Prozent |

| Sparplanfähig unter anderem bei: | ||

| Broker | Mindest-Sparrate | Kosten pro Ausführung |

Zum Broker » |

1 EUR | gebührenfrei |

Performance

Diese Performance bzw. Rendite hätte unser ETF-Portfolio in den letzten ein, drei und fünf Jahren erzielt:

| Name des ETF / ISIN | Performance | ||

|---|---|---|---|

| 1 Jahr | 3 Jahre | 5 Jahre | |

| iShares MSCI ACWI UCITS ETF – USD ACC / IE00B6R52259 | 19,84% | 35,12% | 74,05% |

| Euwax Gold II / DE000EWG2LD7 | 16,72% | 39,67% | 75,13% |

| Gesamt | 18,28% | 37,40% | 74,59% |

| Quelle: comdirect.de | Stand: 11.03.2024 | Performance ohne Rebalancing | |||

Dividenden-Portfolio

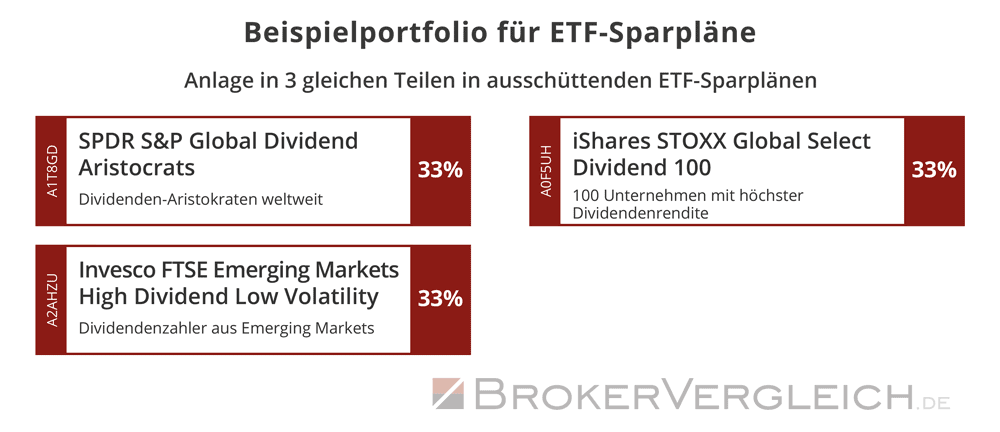

Auf 5,42 Prozent Ausschüttungsrendite bringt es unser Dividendenportfolio aktuell pro Jahr. Der Clou: mit nur drei ETFs können sich Anleger jeden Monat Dividenden ausschütten lassen. Wie das geht? Ganz einfach: wir haben dazu drei Dividenden-ETFs ausgewählt, die monatlich versetzt jeweils vierteljährlich ausschütten.

Der iShares STOXX Global Select Dividend 100 schüttet im Januar, April, Juli und Oktober aus, der SPDR S&P Global Dividend Aristocrats im Februar, Mai, August und November, und der Invesco FTSE Emerging Markets High Dividend Low Volatility im März, Juni, September und Dezember:

| ETF / ISIN | Gewichtung | Laufende Kosten (TER) | |

|---|---|---|---|

| SPDR S&P Global Dividend Aristocrats IE00B9CQXS71 |

33,33 Prozent | 0,45 Prozent | |

| iShares STOXX Global Select Dividend 100 DE000A0F5UH1 |

33,33 Prozent | 0,46 Prozent | |

| Invesco FTSE Emerging Markets High Dividend Low Volatility IE00BYYXBF44 |

33,33 Prozent | 0,49 Prozent | |

| Gesamt | 100 Prozent | 0,47 Prozent | |

| Sparplanfähig unter anderem bei: | |||

| Broker | Mindest-Sparrateg | Kosten pro Ausführung | |

Zum Broker » |

1 EUR |

gebührenfrei | |

Zum Broker » |

25 EUR | gebührenfrei | |

Performance

Diese Performance bzw. Rendite hätte unser Divicdenden-ETF-Portfolio in den letzten ein, drei und fünf Jahren erzielt:

| Name des ETF / ISIN | Performance | ||

|---|---|---|---|

| 1 Jahr | 3 Jahre | 5 Jahre | |

| SPDR S&P Global Dividend Aristocrats / IE00B9CQXS71 | 2,20% | 13,16% | 19,88% |

| iShares STOXX Global Select Dividend 100 / DE000A0F5UH1 | 0,28% | 12,54% | 28,41% |

| Invesco FTSE Emerging Markets High Dividend Low Volatility / IE00BYYXBF44 | 3,56% | 10,38% | 11,03% |

| Gesamt | 2,01% | 12,03% | 19,77% |

| Quelle: comdirect.de | Stand: 11.03.2024 | Performance ohne Rebalancing | |||

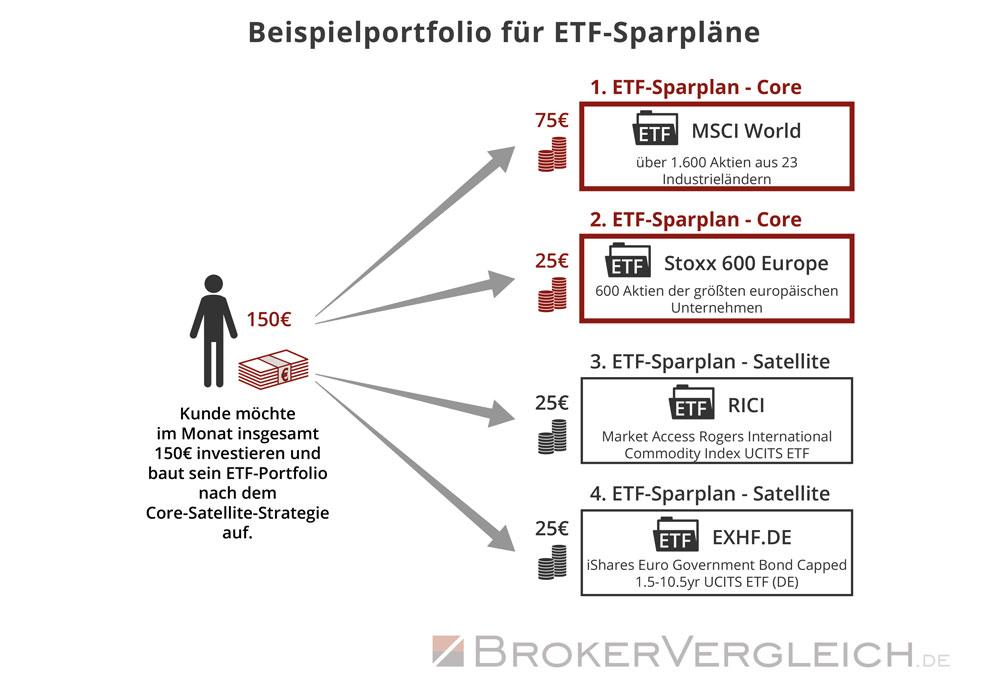

Core-Satellite-Portfolio

Die Core-Satellite Strategie verknüpft zwei Risikoklassen miteinander – konservativ Core-ETFs und volatilere ETFs. Die Core-Fonds machen dabei den deutlich größeren Anteil am Portfolio aus und sorgen für eine möglichst hohe Stabilität für ein langsames, aber kontinuierliches Wachstum. Um den Core, das Herzstück des Portfolios, sind in klarer Unterzahl die Satelliten, Fonds mit höherem Chance-Risiko-Potenzial, gestreut. Diese bieten bei höherem Risiko ein überdurchschnittliches Kurssteigerungspotenzial.

Musterdepot für Langfrist-Anleger

Ein Beispiel für ein Depot, welches nach der Core-Satellite-Strategie aufgebaut ist, könnte folgendermaßen aussehen:

- MSCI World (1.600 Aktien aus 23 Industrieländern)

- Stoxx 600 Europe (600 Aktien der größten europäischen Unternehmen)

- BCOM – Bloomberg Commodity Index (Rohstoffe)

- iBoxx Europa (europäische Staatsanleihen)

| ETF / ISIN | Gewichtung | Laufende Kosten (TER) | ||

|---|---|---|---|---|

| Xtrackers MSCI World UCITS ETF IE00BJ0KDQ92 |

50 Prozent | 0,19 Prozent | ||

| Amundi STOXX Europe 600 UCITS ETF LU0908500753 |

16,67 Prozent | 0,07 Prozent | ||

| Market Access Rogers International Commodity Index LU0249326488 |

16,67 Prozent | 0,60 Prozent | ||

| iShares Euro Government Bond Capped1.5-10.5yr DE000A0H0785 |

16,67 Prozent | 0,16 Prozent | ||

| Gesamt | 100 Prozent | 0,23 Prozent | ||

| Sparplanfähig unter anderem bei: | ||||

| Broker | Mindest-Sparrate | Kosten pro Ausführung | ||

Zum Broker » |

1 EUR |

gebührenfrei | ||

Performance

Diese Performance bzw. Rendite hätte unser ETF-Portfolie in den letzten ein, drei und fünf Jahren erzielt:

| Name des ETF / ISIN | Performance | ||

|---|---|---|---|

| 1 Jahr | 3 Jahre | 5 Jahre | |

| Xtrackers MSCI World UCITS ETF IE00BJ0KDQ92 |

22,11% | 41,92% | 84,64% |

| Amundi STOXX Europe 600 UCITS ETF LU0908500753 |

12,52% | 30,97% | 55,64% |

| Market Access Rogers International Commodity Index LU0249326488 |

-2,82% | 47,34% | 49,22% |

| iShares Euro Government Bond Capped1.5-10.5yr DE000A0H0785 |

6,96% | -12,93% | -8,21% |

| Gesamt | 13,83% | 31,86% | 58,43% |

| Quelle: ariva.de | Stand: 08.03.2024 | |||

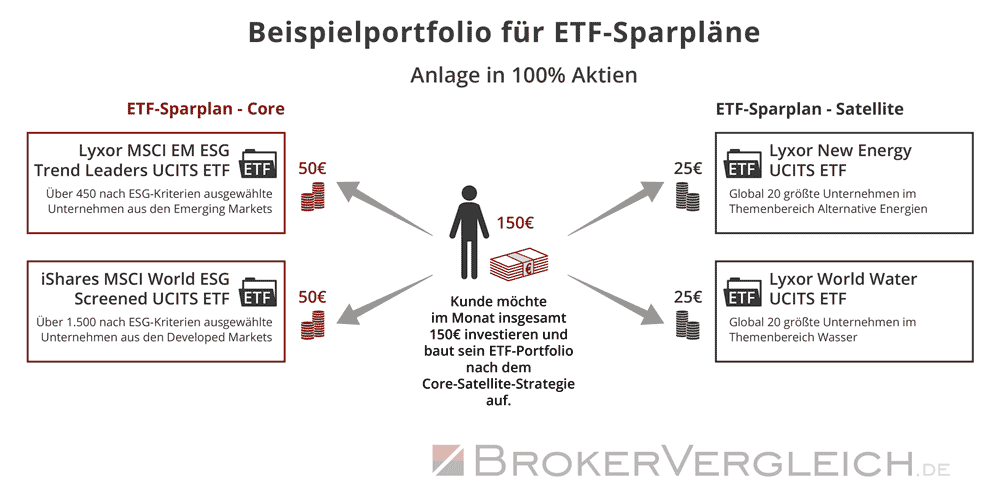

Nachhaltiges Portfolio (ESG)

Auch für Anleger, denen Nachhaltigkeit (ESG) sowie Zukunftsthemen wie Alternative Energien und Wasser am Herzen liegt, haben wir ein Musterportfolio aufgebaut – diesmal zu 100 Prozent aus Aktien. Den Kern bilden zwei ETFs mit über 450 nach ESG-Kriterien ausgewählten Unternehmen aus den Emerging Markets sowie mit über 1.500 nach ESG-Kriterien ausgewählten Unternehmen aus den Developed Markets. Ergänzt wird dieser Kern (Core) um zwei Satelliten-Themen (Satellite) mit den jeweils 20 weltweit größten Unternehmen im Bereich "Alternative Energien" sowie "Wasser".

Musterdepot

Umgesetzt wird unser nachhaltiges ETF-Sparplan-Portfolio durch diese vier Fonds:

- iShares MSCI EMU ESG Screened UCITS ETF EUR

- iShares MSCI World ESG Screened UCITS ETF

- Amundi MSCI New Energy ESG Screened UCITS ETF

- Amundi MSCI Water ESG Screened UCITS ETF

| ETF / ISIN | Gewichtung | Laufende Kosten (TER) | ||

|---|---|---|---|---|

| iShares MSCI EMU ESG Screened UCITS ETF EUR | 33,33 Prozent | 0,12 Prozent | ||

| iShares MSCI World ESG Screened UCITS ETF | 33,33 Prozent | 0,20 Prozent | ||

| Amundi MSCI New Energy ESG Screened UCITS ETF | 16,67 Prozent | 0,60 Prozent | ||

| Amundi MSCI Water ESG Screened UCITS ETF | 16,67 Prozent | 0,60 Prozent | ||

| Gesamt | 100 Prozent | 0,31 Prozent | ||

| Sparplanfähig unter anderem bei: | ||||

| Broker | Mindest-Sparrate | Kosten pro Ausführung | ||

Zum Broker » |

1 EUR | gebührenfrei | ||

Zum Broker » |

1 EUR | gebührenfrei | ||

Zum Broker » |

25 EUR | gebührenfrei | ||

Performance

Diese Performance bzw. Rendite hätte unser ETF-Portfolio in den letzten ein, drei und fünf Jahren erzielt:

| Name des ETF / ISIN | Performance | ||

|---|---|---|---|

| 1 Jahr | 3 Jahre | 5 Jahre | |

| iShares MSCI EMU ESG Screened UCITS ETF EUR / IE00BFNM3B99 | 14,98% | 31,70% | 58,97% |

| iShares MSCI World ESG Screened UCITS ETF / IE00BFNM3K80 | 23,78% | 42,95% | 89,33% |

| Amundi MSCI New Energy ESG Screened UCITS ETF / FR0010524777 | -30,09% | -29,40% | 22,02% |

| Amundi MSCI Water ESG Screened UCITS ETF / FR0010527275 | 21,08% | 36,03% | 85,31% |

| Gesamt | 11,42% | 25,99% | 67,32% |

| Quelle: ariva.de | Stand: 11.03.2024 | |||

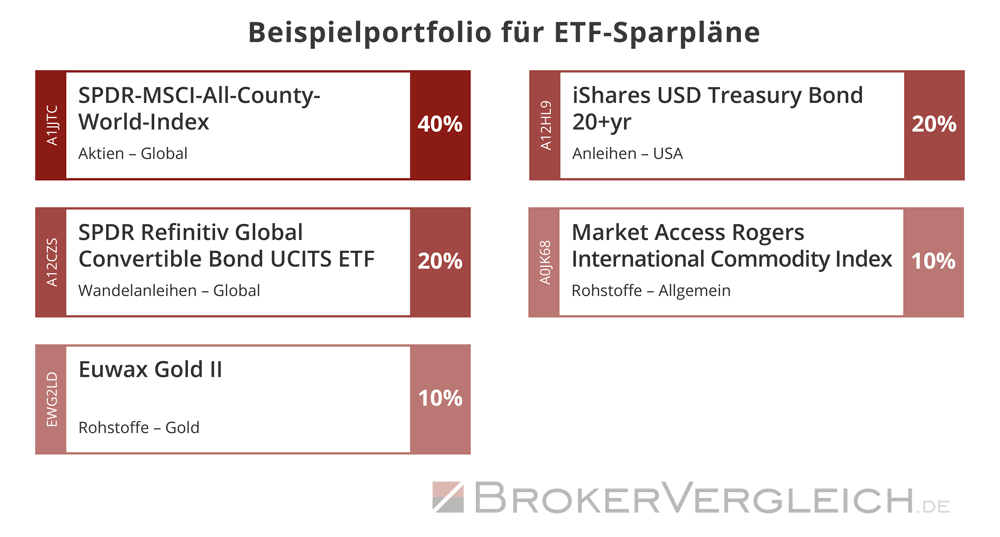

Diversifiziertes Portfolio

Unser diversifiziertes Portfolio besteht aus Aktien, Gold, (Wandel-)Anleihen und Rohstoffen. Mit den Wandelanleihen ersetzen wir einen Teil der sonst zum Zuge kommenden Staats- oder Unternehmensanleihen. Ihr Vorteil: sie machen als Zwitter aus Aktien und Anleihen Aufschwünge am Aktienmarkt statistisch zu zwei Dritteln mit, Abschwünge aber nur zu einem Drittel. Das sorgt für eine niedrigere Volatilität bei aktienähnlicher Rendite.

| ETF / ISIN | Gewichtung | Laufende Kosten (TER) |

|---|---|---|

| SPDR MSCI ACWI IE00B44Z5B48 |

40 Prozent | 0,40 Prozent |

| SPDR Refinitiv Global Convertible Bond IE00BNH72088 |

20 Prozent | 0,50 Prozent |

| iShares $ Treasury Bond 20+yr IE00BSKRJZ44 |

20 Prozent | 0,07 Prozent |

| Euwax Gold II DE000EWG2LD7 |

10 Prozent | 0,50 Prozent |

| Market Access Rogers International Commodity Index LU0249326488 |

10 Prozent | 0,60 Prozent |

| Gesamt | 100 Prozent | 0,38 Prozent |

| Sparplanfähig unter anderem bei: | ||

| Broker | Mindest-Sparrate | Kosten pro Ausführung |

Zum Broker » |

1 EUR | gebührenfrei |

Performance

Diese Performance bzw. Rendite hätte unser diversifiziertes Portfolio in den letzten ein, drei und fünf Jahren erzielt:

| Name des ETF / ISIN | Performance | ||

|---|---|---|---|

| 1 Jahr | 3 Jahre | 5 Jahre | |

| SPDR MSCI ACWI / IE00B44Z5B48 |

19,88% | 34,70% | 73,79% |

| SPDR Refinitiv Global Convertible Bond / IE00BNH72088 | 6,20% | -1,37% | 36,77% |

| iShares Treasury Bond 20 yr UCITS / IE00BSKRJZ44 | -5,80% | -18,73% | -9,37% |

| Euwax Gold II / DE000EWG2LD7 | 16,72% | 39,67% | 75,13% |

| Market Access Rogers International Commodity Index / LU0249326488 | -2,82% | 47,34% | 49,22% |

| Gesamt | 9,42% | 18,56% | 47,43% |

| Quelle: ariva.de | Stand: 11.03.2024 | |||

Kann man ETFs überall kaufen?

Eine Frage, die bereits an uns herangetragen wurde, lautet: "Warum sagen manche Sparkassen und Volksbanken, dass ich bei ihnen keine ETFs kaufen kann? Wie gehe ich als Kunde damit um?"

Die kurze Antwort: wegen der Provisionen. Etwas ausführlicher ausgeholt: Die Aussage, dass ein Kunde über das Depot seiner Sparkasse oder Volksbank keine ETFs kaufen kann, ist schlichtweg gelogen, denn börsennotierte Indexfonds (ETFs) können direkt an der Börse gehandelt werden. Der Unwillen vieler Sparkassenberater, ihren Kunden ETFs zu verkaufen, liegt darin begründet, dass sie für den Vertrieb von Zertifikaten oder aktiv gemanagten Fonds ein Vielfaches an Provision und laufenden Vergütungen (Kickbacks) erhalten. Während der Vertrieb bei einem aktiven Fonds den Ausgabeaufschlag von bis zu 5,00 Prozent des Kaufpreises und jährliche Vergütungen in der Größenordnung von 0,50 bis 1,00 Prozent der Anlagesumme einstreichen kann, bekommt er beim ETF nur einen Bruchteil davon.

Kunden sollten sich nicht von der Aussage, dass sie bei ihrem Bankberater keine ETFs kaufen können, nicht in die Irre führen lassen und eine von zwei Optionen wählen: entweder sie kaufen die ETFs über ihr Depot selbst oder aber sie wechseln ihr Depot zu einem anderen Broker und sparen vielleicht gleich noch Ordergebühren ein.

Welche Kosten fallen beim Kauf an?

Einmalkauf

Beim Kauf von ETF-Anteilen an der Börse fallen – ähnlich wie bei Aktien – Orderkosten an, die von Broker zu Broker unterschiedlich sind. Unser Depot-Vergleich zeigt Ihnen, welche Broker besonders niedrige Ordergebühren für den Kauf von ETFs anbieten:

Sparplan

Wie kaufe ich ETFs per Sparplan?

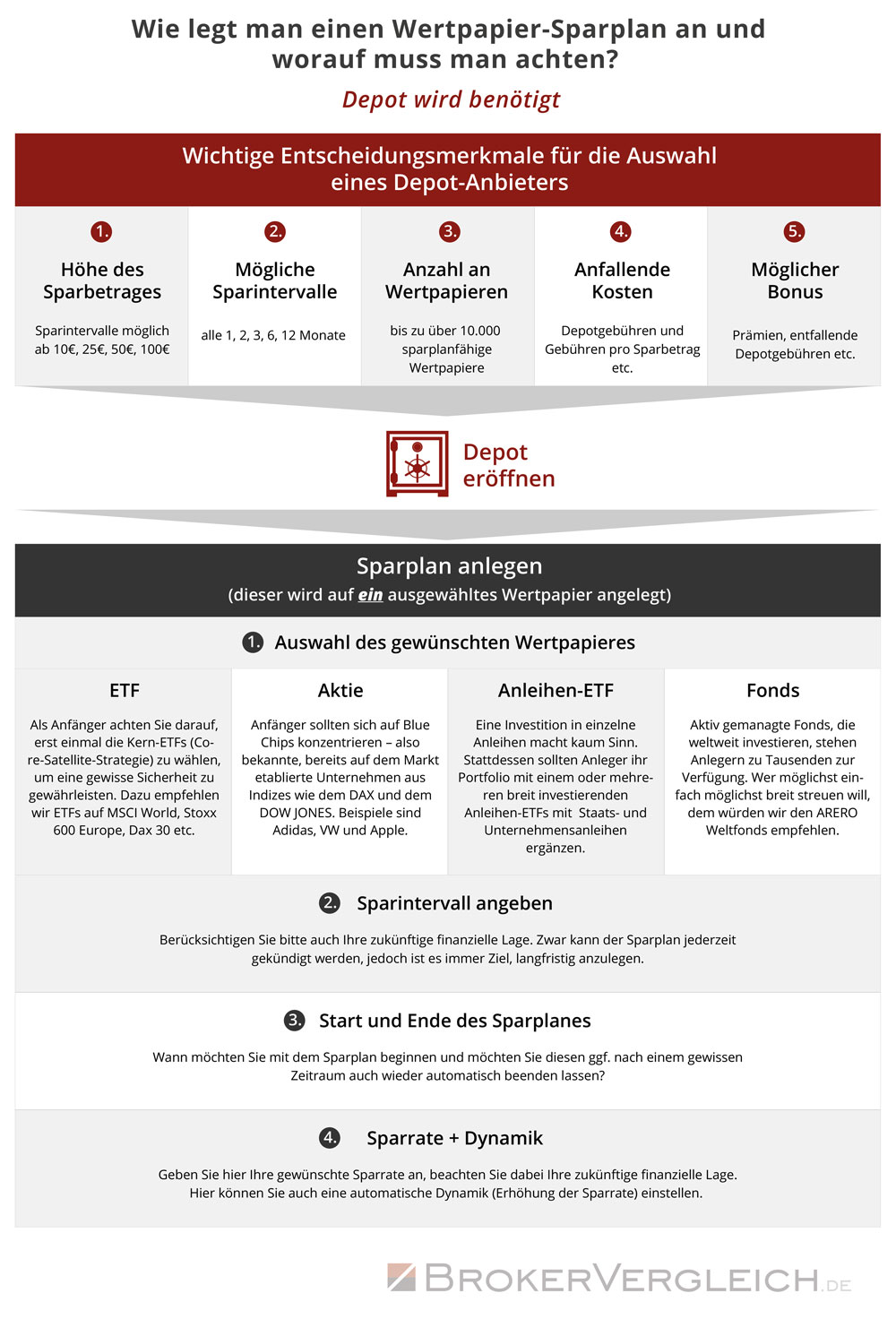

Der Kauf von ETFs per Sparplan bzw. das Anlegen der Sparpläne erfordert einige wenige Schritte mehr als der Einmalkauf. Die folgende Infografik zeigt Ihnen die wichtigsten Schritte auf:

Welche laufenden Kosten fallen an?

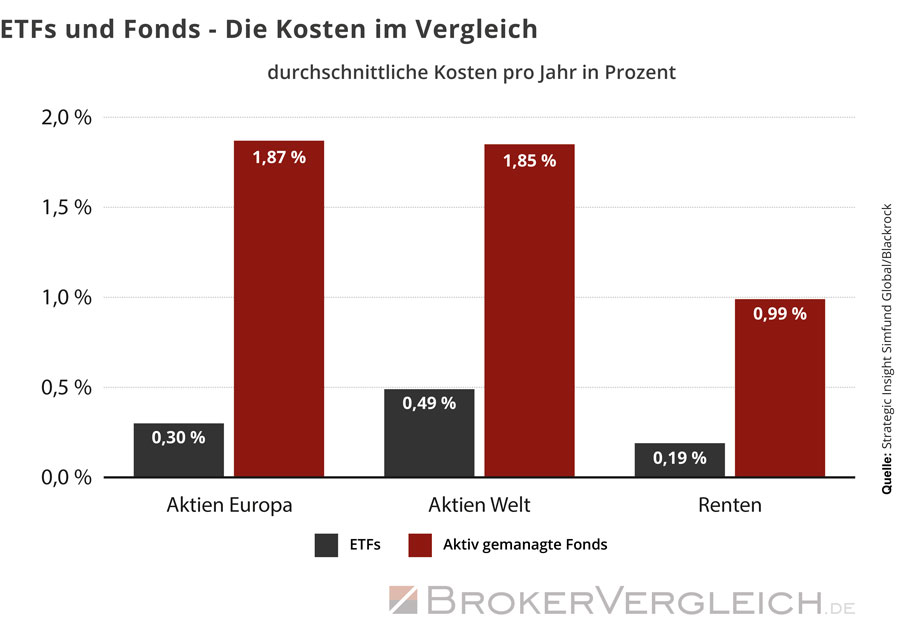

Der große Vorteil von ETFs sind die geringen laufenden Kosten. Für unsere beiden Musterportfolios fallen in der anfänglichen Gewichtung 0,28 bzw. 0,39 Prozent Gebühren pro Jahr an. Die nachfolgende Grafik zeigt, wie groß der Unterschied bei den laufenden Kosten zwischen ETFs und aktiv gemanagten Fonds sein kann:

Sie wollen die Auswahl der ETFs Profis überlassen?

Wenn Sie sich die Auswahl der passenden ETFs und deren Kauf bzw. die Einrichtung eines Sparplanes nicht zutrauen, gibt es eine Lösung: so genannte Robo-Advisor, also Online-Vermögensverwalter, nehmen Ihnen die Arbeit ab und bauen nach Ihren Angaben ein passendes Depot auf. Welche Anbieter es gibt, zeigt unser Vergleich: