Moneymanagement und Risikomanagement

Moneymanagement und Risikomanagement sind eine vergleichsweise trockene Materie, zugleich aber der Schlüssel zu dauerhaftem Trading-Erfolg. Bei Moneymanagement geht es um die Positionsgrößenbestimmung, beim Risikomanagement um die Begrenzung des Gesamtrisikos des Handelskontos.

Wie groß darf der in einer Position investierte Anteil des Gesamtkontos maximal sein?

Das ist die Kernfrage des Moneymanagements. Die Bandbreite der in der einschlägigen Literatur auffindbaren Empfehlungen ist relativ großzügig und lässt keine absolute Empfehlung zu. Insbesondere bei kleinen Konten können Faustformeln oft nicht angewendet werden, weil die Kontraktgrößen der Broker dem entgegenstehen.

CFD-Broker für jede Handelsstrategie

Für jede Handelsstrategie gibt es den passenden CFD-Broker – angefangen von den geringsten Spreads und Transaktionskosten für die bevorzugten Basiswerte über den maximalen Hebel, die Finanzierungskosten bis hin zu den Sicherungssystemen und der Einlagensicherung des Handelskontos. Unser Vergleich hilft bei der Wahl des passenden Anbieters:

Jetzt den besten CFD-Broker für die eigene Handelsstrategie finden»

Inhaltsverzeichnis

- CFD-Broker für jede Handelsstrategie

- Ein Ziel bestimmen

- Faustregel: 5 % und ein Zehntel

- Wie viele CFDs auf die Position sollen abgeschlossen werden?

- Wie hoch sollte der Hebel sein?

- Wie sieht das Money-Management an einem Beispiel aus?

- Korrelationen berücksichtigen

- Möglichkeiten zur Risikosteuerung

- CFD-Broker ohne Nachschusspflicht vergleichen

Ein Ziel bestimmen

Zu Beginn sollten Anleger sich überlegen, welches Ziel sie mit ihrer Transaktion verfolgen. Das heißt zum einen, sie sollten festlegen, ob sie auf einen steigenden Kurs (long) setzen oder auf einen fallenden Kurs (short). Zum anderen heißt es zu definieren, welcher Kurswert erreicht werden soll (Zielkurs).

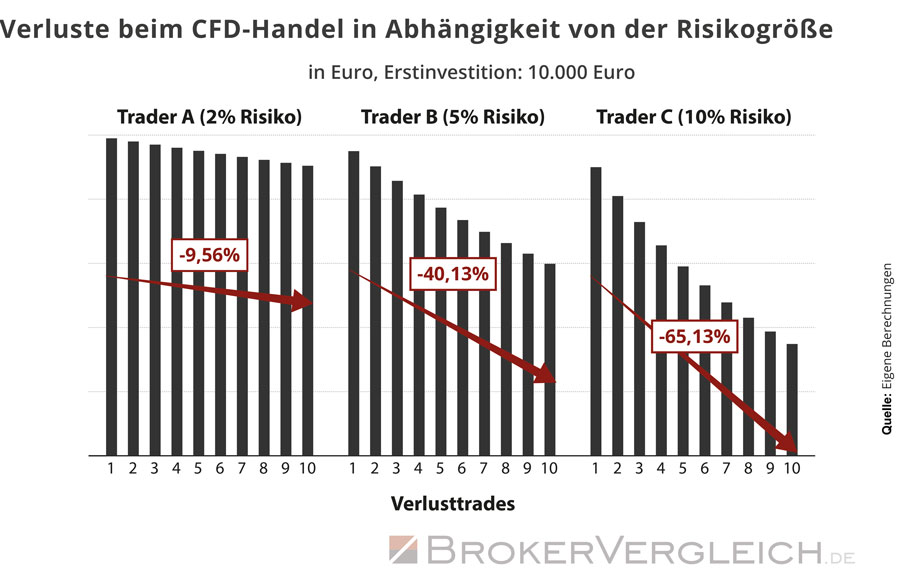

Faustregel: 5 % und ein Zehntel

Die einschlägige Literatur geht häufig von den Erfordernissen institutioneller Anleger aus und setzt einen für Privatanleger unerreichbaren Diversifikationsgrad voraus. So investieren Investmentfonds häufig nicht mehr als 0,2 % ihres Gesamtvermögens in einer Einzelaktie oder einem Rohstoff.

Für Privatanleger mit einem Konto im mittleren vierstelligen Bereich ist eine so breite Streuung nicht realisierbar.

Stattdessen bietet sich eine sehr einfache Faustregel an: Pro Position werden maximal 5 % des verfügbaren Kontoguthabens investiert.

Gleichzeitig wird als Ziel ausgesprochen, dass in jeder Position maximal 10 % des eingesetzten Eigenkapitals verloren werden dürfen. Dies wird durch entsprechende Stopp-Loss-Orders umgesetzt. Der maximale Verlust pro Position beträgt somit 0,5 % des Kontoguthabens.

Wie viele CFDs auf die Position sollen abgeschlossen werden?

Das Risiko von maximal 0,5 % Verlust des Kontoguthabens pro Position lässt sich für die Berechnung der CFD-Stückzahl verwenden. Folgende Formel wird angewendet:

Anzahl der CFDs = Maximales Verlustrisiko pro Position / (Kaufkurs – Stoppkurs)

Wie hoch sollte der Hebel sein?

Wird das Risiko mit der Faustregel 5 % und Zehntel berechnet, spielt der Hebel keine Rolle. Ein höherer Hebel bedeutet jedoch, dass das zum Öffnen der Position hinterlegte Kapital schneller aufgebraucht ist, falls sich die Position entgegen den Erwartungen des Anlegers entwickelt. Dafür erhalten Anleger auch prozentual mehr von Kursbewegungen gemäß ihren Erwartungen.

Wie sieht das Money-Management an einem Beispiel aus?

Ein Anleger will einen CFD auf die Apple-Aktie abschließen. Der Kurs der Aktie liegt bei 160 Euro. Da die letzten Geschäftszahlen vielversprechend waren, glaubt der Anleger an einen weiter steigenden Kurs. Er geht eine Long-Position ein. Doch wie lange wird es noch aufwärts gehen? Mindestens 170 Euro sind drin, glaubt er. Also legt er als Zielkurs 170 Euro fest, was einem Gewinn von zehn Euro pro Aktien entspricht.

Angenommen sein Kontoguthaben beträgt 10.000 Euro. 5 % von 10.000 Euro entsprechen 500 Euro. So viel Kapital darf der Anleger pro Position einsetzen. Der Verlust pro Position soll 10 Prozent nicht übersteigen, in diesem Fall darf er also maximal 50 Euro betragen. Es wird eine Stopp-Loss-Oder bei 150 Euro gesetzt. Der maximale Verlust pro Aktien beträgt damit 10 Euro.

Die Anzahl der CFDs, die auf die Position abgeschlossen werden, ergibt sich aus besagter Formel:

50 / (160 – 150) = 5 CFDs

| Money-Management an einem Beispiel | |

|---|---|

| Stand 25.01.2021, Quelle: eigene Berechnungen, FocusMoney 22/2018 | |

| Kaufkurs | 160 Euro |

| Zielkurs | 170 Euro |

| Ertrag pro Aktie | 10 Euro |

| Stopp-Loss-Order | 150 Euro |

| Verlust pro Aktie | 10 Euro |

| Kontoguthaben | 10.000 Euro |

| maximaler Verlust pro Position (Risiko) | 50 Euro (0,5 % von 10.000 Euro) |

| Anzahl der CFDs | 5 (50 Euro/10 Euro) |

| Beispiel: Position steigt auf 160 Euro | |

| Ertrag der CFD-Position | 50 Euro |

| Beispiel: Position fällt auf 150 Euro | |

| Verlust der CFD-Position | 50 Euro |

Korrelationen berücksichtigen

In der Literatur wird häufig unterstellt, dass ein Teil des Portfolios in sichere Anlagen investiert werden soll. Auch diese Annahme macht im Hinblick auf den CFD Handel keinen Sinn, da das in diesem Bereich investierte Kapital ohnehin Hochrisikokapital ist.

Es darf angenommen werden, dass das gesamte verfügbare Kontoguthaben auch in CFD Positionen investiert wird, sofern sich genügend aussichtsreiche Konstellationen ergeben.

Trotzdem kann auf eine weitere, detaillierte Betrachtung des Gesamtrisikos nicht verzichtet werden. Trader sollten insbesondere auf Korrelationen zwischen einzelnen Positionen achten.

Ein Beispiel: Neben einem Kontrakt im DAX-CFD bestehen fünf weitere Kontrakte auf Aktien von BMW, Siemens, E.ON, Volkswagen und Deutsche Telekom. Diese werden untereinander recht hoch korreliert sein.

Kommt es zu einem plötzlichen Rücksetzer am deutschen Aktienmarkt ist mit einem Auslösen der Stop Loss-Orders in allen offenen Positionen zu rechnen.

Möglichkeiten zur Risikosteuerung

Die im skizzierten Beispiel dargestellte Situation findet sich in der Praxis relativ häufig, da viele Trader aus Deutschland genauso wie Kapitalanleger ihren Fokus auf den deutschen Markt legen und primär Werte handeln, die in den Medien präsent und bekannt sind.

Es gibt Möglichkeiten, diese Risiken zu steuern und sowohl auf die Entwicklung einzelner Aktien als auf die Entwicklung des Gesamtmarktes zu setzen.

Wer auf die Kursentwicklung des Gesamtmarktes spekuliert, sollte dies auch mit einem CFD auf den Gesamtmarkt (im Beispiel: DAX) tun. Spekulationen auf einzelne Aktien sollten sich dagegen darauf konzentrieren, an einer relativ besseren oder schlechteren Performance im Vergleich zum Gesamtmarkt zu partizipieren.

Das bedeutet, dass bei jedem Investment in einen Aktien-CFD das allgemeine Marktrisiko im selben Umfang ausgeschaltet werden muss.

Dazu wird beim Kauf eines Long-CFDs auf eine Aktie eine Shortposition in Gesamtmarkt eröffnet. Im Resultat führt die Kombination beider Positionen zu Gewinnen, wenn sich die Aktie relativ besser entwickelt als der Gesamtmarkt.

Dabei spielt es keine Rolle wie sich der Aktienkurs absolut entwickelt. Ein Beispiel: Die Aktie verliert um 6 % an Wert, während der Gesamtmarkt im selben Zeitraum um 12 % an Wert verliert. Der Gewinn der kombinierten Position beträgt 6 %. Bei Shortpositionen in Aktien kann spiegelbildlich verfahren werden.

CFD-Broker ohne Nachschusspflicht vergleichen

Eine Übersicht empfehlenswerter CFD-Broker finden Sie hier in unserem Vergleich, in welchem wir ausschließlich CFD-Broker ohne Nachschusspflicht aufführen. Beachten Sie bitte unseren Risikohinweis zum Handel mit CFDs:

| Broker | Mindest- einzahlung | Max. Hebel | Spreads z.B. | Transaktions- kosten | Finanzierungs- kosten | Sicherungs- systeme | Mobile Trading | |

|---|---|---|---|---|---|---|---|---|

| Alle im Vergleich aufgeführten Broker führen die Kundengelder auf segregierten Konten. Alle Angaben im CFD-Vergleich ohne Gewähr. | ||||||||

| Unsere Empfehlungen | ||||||||

| 0 EUR | 30 | Variabel ab 0,00008 Punkten | 0% Kommission bei CFDs, bei Aktien und ETFs ab 100.000 Euro monatlichen Handelsvolumen 0,2% (mind. 10 Euro) | Swap-Kosten, siehe Anbieter Webseite | Stop-Loss, Stop-Out, keine Nachschuss- pflicht | ja | Zum Broker » | |

| Aktien, Indizes, Rohstoffe, Währungen + Kryptowährungen, ETFs (insg. ca. 6.300 Basiswerte) Einlagensicherung: 3.000 EUR (100%), 22.000 EUR (90%) Risikohinweis: 75 % der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. | Demokonto: ja | |||||||

| 0 EUR | 30 | variabel, ab 0,0 Pips + Kommission | gebührenfrei (Standard-Modell), 2,61 EUR (5,23 EUR je Roundturn) pro 1 Lot (Razor-Modell) | Swap-Punkte | keine Nachschuss-pflicht | ja | Zum Broker » | |

| Aktien, Indizes, Rohstoffe, Devisen, Energie, Kryptowährungen (insg. über 180 Basiswerte) Einlagensicherung: 100.000 EUR Risikohinweis: 75,7 % der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. | Demokonto: ja | |||||||

| 0 EUR | 30 | Aktien CFDs variabel, DAX: ab 1 Punkt | Aktien-CFDs, Aktien-Baskets und ETFs Deutschland 5 EUR, USA 10 USD | Referenzzins (z.B. EURIBOR) +/- 2,5% | keine Nachschuss-pflicht, Stop-Loss garantiert | ja | Zum Broker » | |

| Aktien, Indizes, Rohstoffe, Währungen, Anleihen, Kryptowährungen, Futures (insg. über 12.000 Basiswerte) Einlagensicherung: 20.000 EUR Risikohinweis: 72 % der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. | Demokonto: ja | |||||||

| 4.000 EUR | 30 | Aktien CFDs variabel, DAX: 0,5 Punkt | Aktien-CFDs 0,10 % (min 5,80 EUR), Index-CFDs ab 0,01 % (min 3 EUR) | 2,50 % p.a. +/- EONIA | Stop-Loss, Stop-Out, keine Nachschuss-pflicht | ja | Zum Broker » | |

| Aktien, Indizes, Währungen, Futures (insg. über 7.000 Basiswerte) Einlagensicherung: 50.000 GBP Risikohinweis: 64,36 % der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. | Demokonto: ja | |||||||

| 0 EUR (300 EUR Paypal/Kreditkarte) | 30 | variabel, DAX: ab 0,9 Punkte | Aktien-CFDs Europa ab 0,05 % (min. 10 EUR) | 2,50 % p.a. +/-relevanter Benchmark-Zinssatz | Stop-Loss garantiert, keine Nachschuss-pflicht | ja | Zum Broker » | |

| Aktien, Indizes, Rohstoffe, Zinssätze, Währungen, ETFs, Anleihen, Sektoren, Kryptowährungen (insg. über 17.000 Basiswerte) Einlagensicherung: 100.000 EUR Risikohinweis: 74 % der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. | Demokonto: ja | |||||||

Risikohinweis CFD-Handel

Der Handel mit CFDs ist mit erheblichen Risiken verbunden und kann zum vollständigen Verlust Ihrer gesamten Kapitaleinlage führen. Zwischen 68% und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld! Möglicherweise gibt es Kontoarten, bei denen Verluste das eingesetzte Kapital übersteigen können. Der gehebelte Handel mit CFDs ist eventuell nicht für Sie geeignet! Informieren Sie sich darum ausführlich, wie der CFD-Handel funktioniert. Sie sollten keine Gelder einsetzen, deren Verlust Sie im schlimmsten Fall nicht verkraften könnten. Stellen Sie sicher, dass Sie alle mit dem CFD-Handel verbundenen Risiken verstanden haben. Der Inhalt dieser Webseite darf NICHT als Anlageberatung missverstanden werden! Wir empfehlen, sofern notwendig, sich von unabhängiger Stelle beraten zu lassen.