Mittelstandsanleihen: Trotz guter Grundidee mit großer Vorsicht zu genießen

Was im Jahr 2010 noch als neu und angesagt galt, hat heute einen negativen Ruf wie kaum eine andere Anlageform. Die Rede ist von Mittelstandsanleihen. Investieren in den soliden deutschen Mittelstand. Das klang für viele Anleger verlockend, sodass viele Milliarden Euro in diese eigentlich gut gemeinte Alternative zur klassischen Fremdkapitalversorgung für mittelständische Unternehmen investiert wurden. Doch heute zeigt sich: Die Mittelstandsanleihen konnten den hohen Erwartungen der Anleger nicht gerecht werden, versagten nicht selten auf ganzer Linie und rutschen gerade jetzt immer häufiger in finanzielle Miseren. Beispiele hierfür gibt es zu Genüge. Ob Windreich, Solar Millenium, Strenesse oder jüngst German Pellets. Doch wie sieht der Markt in Deutschland aktuell aus: Wie viele Mittelstandsanleihen gibt es? Wie erfolgreich sind diese? Und was war überhaupt der eigentlich gut gemeinte Grundgedanke hinter den Anleihen für den Mittelstand?

Ein Großteil der Anleger, die ihr Kapital gutgläubig in den deutschen Mittelstand investierten, tat dies aus Vertrauen in die teilweise familiengeführten Unternehmen mit zumeist gutem Ruf. Nicht selten blicken die Mittelständler auf eine Unternehmensgeschichte von teils über hundert Jahren zurück. Und schon Helmut Kohl (1982 – 1998 deutscher Bundeskanzler) zeigte sich vom Mittelstand überzeugt: „Der Mittelstand ist in besonderer Weise Inbegriff für Leistungsbereitschaft, Fleiß und über den Tag hinausgehende gesellschaftliche Verantwortung„.

Inhalt

- Mittelstandsanleihen: Was ist das überhaupt?

- Viele Vorteile für Unternehmen, hohes Risiko für Anleger

- Kritik wird lauter

- Wie sieht die Situation 2018 aus?

- Fazit

Mittelstandsanleihen: Was ist das überhaupt?

Eine Mittelstandsanleihe ist nichts anderes als eine Unternehmensanleihe, bei denen das jeweilige Unternehmen als Emittent auftritt und der Anleger dementsprechend als Gläubiger. Es ist also eine Art Kredit, der abgeschlossen wird und sowohl Rückzahlung als auch Verzinsung vorab festlegt. Der Handel mit diesen Anleihen findet in einem eigens hierfür von den Börsen ins Leben gerufene Handels- bzw. Marktsegment für Mittelstandsanleihen statt. Mit seinem Kapital öffnet der Anleger den Mittelständlern Türen, die sonst verschlossen bleiben würden und ermöglicht es den Unternehmen, sich einen alternativen Fremdfinanzierungsweg über den Kapitalmarkt zu erschließen. Die Laufzeit beträgt grundsätzlich fünf Jahre und das Emissionsvolumen liegt üblicherweise zwischen 15 und 150 Millionen Euro. Die Bonds werden dabei gewöhnlich in einer Mindestnominalen zu jeweils 1.000 Euro angeboten.

Der Handel findet in Deutschland auf ausgewählten Börsen statt. So besteht an der bondM Börse (Stuttgart), bei m:access (München), am Mittelstandsmarkt (Düsseldorf), auf der Mittelstandsbörse (Hamburg/Hannover) und über Entry Standard (Frankfurt/Main) die Möglichkeit, Mittelstandsanleihen zu handeln.

Mittelstandsanleihe – Kurz und knapp:

- Mittelstandsanleihe ist eine Form der Unternehmensanleihe

- Unternehmen ist Emittent, Anleger Gläubiger (= eine Art Kredit)

- Verzinsung und Fälligkeit werden vorab festgelegt

- Laufzeit prinzipiell fünf Jahre und Emissionsvolumen liegt normal zwischen 15 – 150 Mio. Euro

- Handel findet an bestimmten Börsen in Stuttgart, München, Düsseldorf, Hamburg/Hannover, und Frankfurt am Main statt

Viele Vorteile für Unternehmen, hohes Risiko für Anleger

Für die Unternehmen selbst eröffnet sich eine lange Liste mit Vorteilen. So sind mit dem Einstieg in Mittelstandsanleihen keine strengen Anforderungen wie etwa beim Einstieg in den DAX verbunden. Vereinfachte Regularien, keine Anforderungen an Stamm- bzw. Grundkapital sowie die Tatsache, dass Mittelstandsanleihen grundsätzlich von Unternehmen jeder Rechtsform begeben werden können, macht die Angelegenheit für die Firmen attraktiv.

Hier finden Sie die günstigsten Online-Broker für Anleihen

Doch auf der anderen Seite befinden sich die Anleger. Diese wiederum investieren in ein Unternehmen mittlerer Größe und wissen um den Umstand der geringen Anforderungen, die an das Unternehmen gestellt werden. Zwar können viele der industriellen oder industrienahen Mittelständler auf eine zumeist erfolgreiche und lange Unternehmensgeschichte zurückblicken, doch sollte man allein aufgrund einer erfolgreichen Vergangenheit Prognosen für den zukünftigen Erfolg in ganz anderen finanziellen Dimensionen wagen? Ein solches Vorgehen ist zweifelsohne riskant. Und genau das hat sich seit der Einführung dieser Anleihen bestätigt: Mittelstandsanleihen sind mit einem großen Risiko behaftet. Die logische Konsequenz: Die Unternehmen mussten mit hohen Renditen (teilweise von über 20 Prozent) locken, um weiterhin mit einer ausreichenden Kapitaldecke versorgt zu werden.

Heute, nachdem zahlreiche Mittelständler ihren Gläubigern erklären mussten, dass man sein Kapital nicht pünktlich und nicht vollständig zurückerhalten wird, finden die Medien klare Worte für die Mittelstandsanleihen: „Junkfood für Anleger“ (ZEIT Online) oder „Finger weg von Mittelstandsanleihen“ (FAZ.net).

Dabei war die Grundidee, die hinter den Mittelstandsanleihen steckt, kompromisslos gut gemeint. Man wollte Mittelständlern einen neuen und einfachen Weg ermöglichen, abseits von Bankkrediten an Kapital zu gelangen. Der Anleger hatte im Gegenzug dazu die Möglichkeit, eine überdurchschnittliche Rendite zu erwirtschaften und in Konzepte zu investieren, die ihn selbst überzeugen.

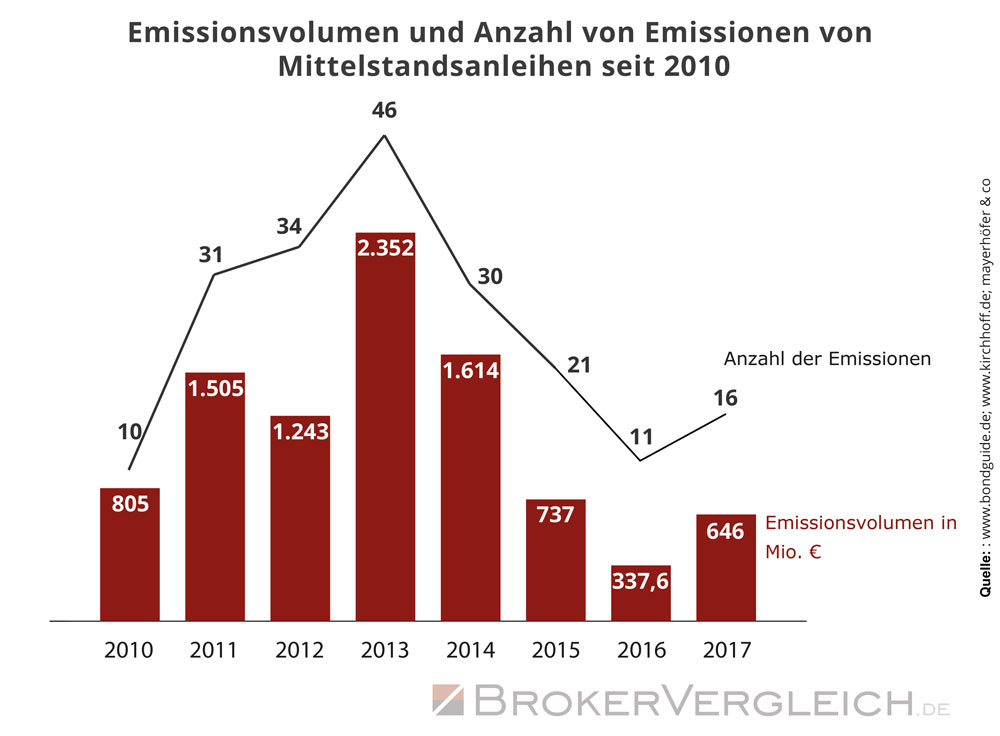

Emissionsvolumen und Anzahl von Emissionen von Mittelstandsanleihen in Deutschland von 2010 bis 2017

Kritik wird lauter

Der hiesige Markt besteht aus einer niedrigen dreistelligen Summe an Mittelstandsanleihen. Erschreckend: Schon Ende 2014 meldete sich der 21. insolvente Emittent. Fasst man alle von Zahlungsunfähigkeit betroffenen Mittelstandsanleihen zusammen, so stehen rund 919 Millionen Euro auf wackligen Beinen. Schon auf dem ersten Blick wird ganz klar deutlich: Als sicher kann man eine Mittelstandsanleihe als pflichtbewusster Finanzberater sicher nicht verkaufen. Allein 2014 meldeten 13 Unternehmen, die Mittelstandsanleihen emittiert hatten, Insolvenz an.

Betroffen von der Schieflage sind dabei entgegen allgemeiner Meinungen nicht nur allgemeine Problemfälle wie die Branche mit erneuerbare Energien. Auch andere ehemals soliden Mittelständler kommen in die Bredouille, Anleihen nicht mehr pünktlich oder vollständig zurückzahlen zu können. Die Liste der Mittelständler mit Zahlungsschwierigkeiten lässt sich allerdings auch mit anderen Branchen wie den Online-Bereich oder den Modebereich weiter ergänzen.

Kritik an der Mittelstandsanleihe – Kurz und knapp:

- In Deutschland gibt es eine niedrige dreistellige Zahl an Mittelstandsanleihen

- Bis Ende 2014 waren 21 Unternehmen mit solchen Anleihen insolvent

- Allein 2014 gab es 13 Insolvenzen

- Kapital von über 900 Millionen Euro dadurch betroffen

- Mittelstandsanleihen sind mit einem überdurchschnittlichen Risiko behaftet

- Besonders betroffen: Unternehmen aus der erneuerbaren Energie (Solar, Wind)

- Insolvenzen stammen aber auch aus anderen Branchen wie zum Beispiel Mode oder aus dem Online-Bereich

Ein Lehrbuchbeispiel: German Pellets

Der laut eigenen Angaben weltweit größte Produzent und Händler von Holzpellets, die German Pellets GmbH, ist eines der wohl prominentesten Beispiele für den desaströsen Verlauf vieler Mittelstandsanleihen. Vor gar nicht langer Zeit zeigte man sich begeistert von der Vorzeigeidee aus dem Hause German Pellets. Heute müssen Kapitalgeber, die gutgläubig in Mittelstandsanleihen dieses Unternehmens investiert haben, um 230 Millionen Euro zittern.

Das Problem: Fehlende Kommunikation nach außen. Man teilte über einen längeren Zeitraum die Anleger nicht über die drohenden Zahlungsausfälle auf und versuchte stattdessen eine Art Insolvenz in Eigenregie auf die Beine zu stellen – vergebens. Die Quittung für dieses Verhalten, dass aktuellen Informationen zufolge wohl vor allem von Gründer und Geschäftsführer Peter Leibold initiiert wurde, ließ nicht lange auf sich warten: Das zuständige Insolvenzgericht in Schwerin lehnte einen entsprechenden Antrag ab. Darüber hinaus leitete die zuständige Staatsanwaltschaft Ermittlungen wegen Verletzungen von Eigentumsrechten gegen Leibold ein.

Im Februar 2016 wurde ein vorläufiges Insolvenzverfahren eröffnet und die Insolvenzverwalterin Bettina Schmudde hat sich dem Fall German Pellets angenommen. Mitte März 2016 wurde bekannt, dass es über 130 Bewerber für den Brennstoffverarbeiter mit Sitz in Wismar gibt.

Kapitalgeber, die in Mittelstandsanleihen von German Pellets investiert haben, dürfen jetzt hoffen, zumindest einen Teil ihrer Einlage langfristig gesehen zurückzuerhalten. Gelockt wurden die Anleger auch hier mit einer überdurchschnittlich attraktiven Verzinsung von fünf Prozent und mehr.

Dabei gilt gerade in Bezug auf Mittelstandsanleihen der Grundsatz: Je höher die in Aussicht gestellte Rendite, desto kritischer sollte die Anlage betrachtet werden. Schließlich folgert aus einer hohen Rendite auch zwangsläufig ein hohes Risiko.

So gibt es zum Beispiel aktuell auch Mittelstandsanleihen, die eine Rendite von 20 Prozent und mehr in Aussicht stellen. Hierbei handelt es sich um die Anleihen, die bereits in Zahlungsschwierigkeiten gekommen sind und wo dementsprechend ein enorm hohes Ausfallrisiko besteht.

Anlagetipp: CFDs auf Anleihen - so gehts

Auch die Hamburger Reederei Rickmers stellt Insolvenzantrag

2017 bringt ein weiteres prominentes Beispiel für eine insolvente Mittelstandsanleihe. Am 1. Juni stellte die Hamburger Reederei Rickmers einen Insolvenzantrag. Anleihe-Gläubiger haben 275 Millionen Euro in die Reederei investiert.

Die Schifffahrt steckt seit einigen Jahren in der Krise. Zuletzt erhielt Rickmers etwa mit der Erweiterung des Panama-Kanals einen Tiefschlag. Dadurch lohnte sich das Geschäft mit Schiffen, die gerade so groß waren, dass sie es durch den alten Kanal schafften, nicht mehr. Die Rickmers Maritime Trust (RMT) ging insolvent, war zuvor jedoch von der Rickmers Holding abgestoßen worden.

Trotzdem endete das Geschäftsjahr für Rickmers in den roten Zahlen. 341 Millionen Euro betrug der Verlust. Die Schulden der Reederei beliefen sich auf 1,46 Milliarden Euro, darunter auch die 275 Millionen Euro aus den Anleihen.

Ein Sanierungskonzept sollte die Rettung sein. Der Anteil des Alleineigentümers Bertram Rickmers sollte auf 24,9 Prozent reduziert werden. Die HSH Nordbank, die Anleihegläubiger und unter Umständen eine weitere Bank sollten 75,1 Prozent der Anteile halten.

Am 1. Juni 2017 wollten die Gläubiger über das Konzept abstimmen. Doch dazu kam es nicht. Der Vorstand der HSH Nordbank lehnte das Konzept bereits einen Tag zuvor ab. So kam es zum Insolvenzantrag.

Ziel der Reederei ist eine Sanierung in Eigenverwaltung. Betroffen ist lediglich die Rickmers Holding AG, der Geschäfts- und Schiffsbetrieb ist nicht beeinträchtigt. Der Vorstand bleibt im Amt. Zudem wurde der Rechtsanwalt Dr. Christoph Morgen zum Vorstandsmitglied und Chief Insolvency Officer ernannt. Vorläufiger Sachwalter ist der Rechtsanwalt Dr. Jens-Sören Schröder.

Wahrscheinlich werden die Anleihen-Gläubiger einen Großteil ihres investierten Kapitals nicht wiedersehen.

Weitere prominente Beispiele für gescheiterte Mittelstandsanleihen

Am Anfang allen Unglücks standen in erster Linie Solarunternehmen, die nach und nach in Zahlungsschwierigkeiten gerieten. Da viele Solarunternehmen Mittelstandsunternehmen sind und zumindest ein Teil hiervon auch Mittelstandsanleihen ausgegeben hat, war diese Branche besonders betroffen. Das erste Opfer der „Solar-Krise“ war im Jahr 2011 Solar Millennium (Anleihevolumen: 50 Mio. Euro). Im Zuge der dann einsetzenden Insolvenz mussten viele Anleger auf große Teile ihres Investments verzichten und sich außerdem in Geduld üben. Innerhalb weniger Jahre wuchs die Zahl der Opfer aus der Solarbranche rasant an: SAG Solarstrom, Solarwatt, Solen AG, Centrosolar sowie der bekannte Zulieferer Rena.

Doch damit nicht genug: Auch in anderen Branchen wackelte das Kartenhaus des einst soliden Mittelstandes mit gutem Ruf. Es trag neben dem Windanlagenbauer SIAG Schaaf und Windreich auch den Biogasanlagenbauer MT Energie sowie den Anbieter für Ökostrom, BKN Biostrom.

Aber auch abseits der erneuerbaren Energien gingen Mittelständler zugrunde und Mittelstandsanleihen zwang es infolgedessen immer häufiger in die Knie. Die international bekannte Modemarke Strenesse zum Beispiel, die einst einen Jahresumsatz von rund 100 Millionen Euro erwirtschaftete, zwang es Mitte 2014 ebenfalls in die Insolvenz. Ein deftiger Rückschlag für bis dahin ebenfalls zuversichtliche Anleger. Strenesse ist auch ein gutes Beispiel dafür, dass eine vergleichbar hohe Rendite zur Vorsicht mahnen sollte. Je höher die Rendite, desto größer sollte der zu haltende Abstand sein. Ebenfalls Probleme gibt es beim Modeunternehmen Laurèl. Ende 2015 teilte man seinen Investoren mit, dass diese auf die Zinsen aus den Mittelstandsanleihen verzichten sollen – ansonsten ist die Existenz massiv bedroht. Hohe Schulden, aufgebrauchtes Eigenkapital. Eine denkbar schlechte Kombination. Im November 2016 folgte der Insolvenzantrag.

Ebenso betroffen von gescheiterten Mittelstandsanleihen ist der Online-Sektor. So zum Beispiel auch der Reisevermittler Travel24. Nach Bekanntwerden von Zahlungsschwierigkeiten folgten eine Reihe von Unstimmigkeiten und Auffälligkeiten. 2012 lieh sich das Leipziger Online-Unternehmen über Mittelstandsanleihen etwa 18 Millionen Euro. Dieses Kapital ist jetzt zunehmend gefährdet. Grund dafür war nicht allein die Bekanntgabe von Pflichtverletzungen aus dem Aufsichtsrat (auf die eine Abberufung eines Mitgliedes folgte) und die Tatsache, dass man einen Jahresabschluss ohne Testat eines Wirtschaftsprüfers (= wertlos) veröffentlichte. Verunsicherte Anleger und wacklige Anleihen waren die einzig logische Folge. Das Beispiel Travel24 zeigt: Mittelstand steht nicht immer für Seriosität und Solidität.

Übersicht aller insolventen Mittelstandsanleihen (Stand: 02/18)

| Unternehmen | Insolvenzantrag | Anleihevolumen (€) |

|---|---|---|

| MT-Energie GmbH | Oktober 2014 | 30 Mio. |

| SIAG Schaaf Industrie AG | März 2012 | 50 Mio. |

| BKN Biostrom | Juni 2012 | 13 Mio. |

| SiC Processing | Dezember 2012 | 82 Mio. |

| getgoods.de | November 2013 | 60 Mio. |

| Zamek | Februar 2014 | 45 Mio. |

| FFK Environment | Oktober 2013 | 25 Mio. |

| Golden Gate | Oktober 2014 | 30 Mio. |

| MiFa | September 2014 | 25 Mio. |

| Mox Telecom | Juni 2014 | 22 Mio. |

| Schneekoppe | August 2014 | 10 Mio. |

| hkw Personalkonzepte | Dezember 2013 | 10 Mio. |

| Windreich | November 2013 | 175 Mio. |

| MS Deutschland Beteiligungs GmbH | Oktober 2014 | 60 Mio. |

| Solar Millennium | Dezember 2011 | 50 Mio. |

| SAG Solarstrom (I, II) | Dezember 2013 | 75 Mio. |

| Solen AG | April 2013 | 28 Mio. |

| Controsolar | Oktober 2013 | 50 Mio. |

| Rena | März 2014 | 117 Mio. |

| Strenesse | April 2014 | 12 Mio. |

| Rena Lange | September 2014 | 10 Mio. |

| Alpine Bau | Juni 2013 | 100 Mio. |

| Penell | Februar 2015 | 5 Mio. |

| MBB Clean Energy | Juni 2015 | k.a. |

| DF Deutsche Forfait | September 2015 | 30 Mio. |

| Friedola | Dezember 2015 | 13 Mio. |

| German Pellets (GS, II, III) | Februar 2016 | 186 Mio. |

| Steilmann-Boecker (I, II, III) | März 2016 | 85 Mio. |

| Enterprise Holdings (I, II) | September 2016 | 50 Mio. |

| KTG Energie | September 2016 | 50 Mio. |

| Sanders II | September 2016 | 22 Mio. |

| Wöhrl | September 2016 | 30 Mio. |

| KTG Agrar (II,III) | Oktober 2016 | 342 Mio. |

| GEWA 5 to 1 | November 2016 | 35 Mio. |

| Laurèl | November 2016 | 20 Mio. |

| Karlie | Dezember 2016 | 10 Mio. |

| René Lezard | März 2017 | 15 Mio. |

| Rickmers | Juni 2017 | 275 Mio. |

| Alno | Juli 2017 | 45 Mio. |

| Air Berlin (II,IV,V) | August 2017 | 477 Mio. |

| Beate Uhse | Dezember 2017 | 30 Mio. |

| Royalbeach (II) | Januar 2018 | 3 Mio. |

| *Stand: Bis 02/2018, Quelle: eigene Recherchen, Bondguide, faz | ||

Sie suchen ein Depot? In unserem Vergleich finden Sie das passende Angebot »

Wie sieht die Situation 2018 aus?

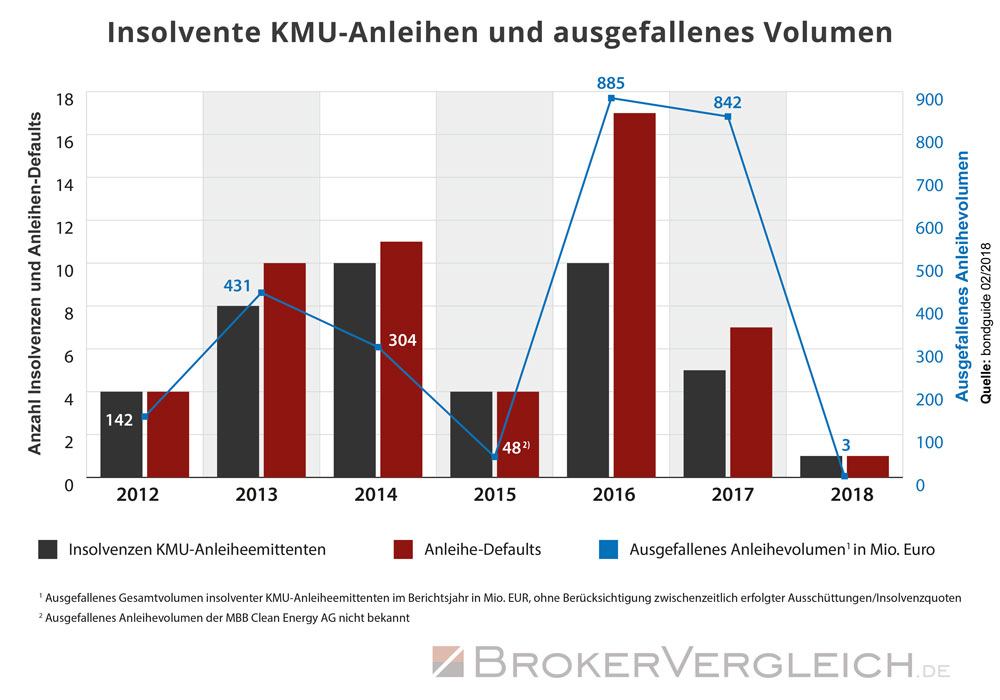

Bondguide gibt in seiner Ausgabe vom Februar 2018 die Zahl der insolventen Emittenten von KMU-Anleihen (kleine und mittlere Unternehmen) im Zeitraum von 2012 bis Februar 2018 mit 42 Stück an. Ausgefallen sind sogar insgesamt 54 KMU-Anleihen. Prominente Beispiele für Unternehmen, die 2017 Insolvenz angemeldet haben, sind die Modemarke René Lezard und die Hamburger Reederei Rickmers. 2016 stellten unter anderem German Pellets, KTG Agrar und Steilmann-Boecker einen Insolvenzantrag.

Insgesamt fiel bisher ein Volumen von 2.654 Millionen Euro aus.

Im Vergleich dazu die Zahlen der 2013 bis Februar 2018 getilgten KMU-Anleihen: 78 Stück mit einem Volumen von 2.816 Millionen Euro. Demnach war das Volumen der getilgten Anleihen nur um 162 Millionen Euro höher als das Volumen der ausgefallenen.

Diese Grafik zeigt die insolventen KMU-Anleihen (kleine und mittlere Unternehmen) und das ausgefallene Volumen von 2012 bis Februar 2018.

Bondguide führt zudem die aktuell notierten Mittelstandsanleihen auf. In der Liste befinden sich rund 150 Stück. Insolvenz wurde bei 27 davon angemeldet.

Zwar sind noch nicht alle Anleihen voll platziert, dennoch lassen sich die Zielvolumina miteinander vergleichen. Alle Anleihen zusammen kommen auf ein Zielvolumen von 10.278 Millionen Euro. Das Zielvolumen der Anleihen, bei denen Insolvenz angemeldet wurde, beläuft sich auf 1.561 Millionen Euro. Der Anteil am Gesamtvolumen beträgt also 15,19 %.

Die Zahlen zeigen selbstverständlich auch, dass es eine Vielzahl von Unternehmen gibt, welche die Anleihen tilgen. Trotzdem verwundert es nicht, dass in den vergangenen Jahren sowohl die Anzahl der emittierten Anleihen als auch deren Volumen zurückgegangen ist. Von Januar bis November 2016 kam es zu 11 Neuemissionen. Das Volumen betrug 337,6 Millionen Euro.

Wie sieht die Situation Anfang 2018 aus? – Kurz und knapp:

- Die Zahl der insolventen Emittenten steigt auf 42 (Zeitraum 2012 bis Februar 2018)

- Das ausgefallene Volumen in diesem Zeitraum beträgt 2.654 Millionen Euro

- Das getilgte Volumen beträgt 2.816 Millionen Euro

- Bei 27 von rund 150 Mittelstandsanleihen läuft ein Insolvenzverfahren

- Das entspricht einem Anteil von 15,19 % am Gesamtvolumen

- 2016 kam es bis November zu 11 Neuemissionen mit einem Volumen von 337,6 Millionen Euro

Fazit

Mittelstandsanleihen sind eine hochspekulative Anlagemöglichkeit, die zwar eine deutlich höhere Rendite als Tagesgeld und Co. verspricht, dafür jedoch mit einem extrem hohen Ausfallrisiko verbunden ist. Mittelstand pauschal mit Solidität, Seriosität und Sicherheit zu verbinden, ist gerade angesichts der prekären wirtschaftlichen Situation naiv. Wer sich für eine Mittelstandsanleihe entscheidet, sollte sich darüber bewusst sein, dass das jeweilige Unternehmen innerhalb vergleichbar kurzer Zeit in Zahlungsschwierigkeiten geraten kann und dass man unter Umständen vielleicht ein wenig Geduld mitbringen muss oder im schlimmsten Fall auf ein Teil seiner Anleihe verzichten muss oder gar alles verliert. In Deutschland gehören übrigens über 99 Prozent der Unternehmen dem Mittelstand an. Diese erwirtschaften mit 37 Prozent einen bedeutsamen Teil des Gesamtumsatzes aller Unternehmen.

Es bleibt abzuwarten, wie sich die Situation in Bezug auf die Mittelstandsanleihen in den kommenden Jahren weiter entwickeln wird. So stehen bis zum Jahr 2019 insgesamt fast 150 entsprechende Anleihen mit einem Gesamtvolumen von nahezu sieben Milliarden Euro zur Refinanzierung an.

Christian Finkenbrink, 03/16

Update 11/2016

Update 06/2017

Update 03/2018

Günstig Anleihen, Aktien und co. handeln bei diesen Brokern »

Quellen:

http://boerse.ard.de/anlageformen/anleihen/rickmers-ist-pleite100.html

FOCUS Money: „Mittelstandsanleihen: German Pellets und die Folgen“ (09/16)

http://insolvenzblog.de/insolvente-mittelstandsanleihen/2014/11/12/

http://www.bondguide.de/wp-content/uploads/2016/11/bondguide-23-2016.pdf

http://mayerhoefer.com/wp-content/uploads/2016/11/Mittelstandsanleihe-Markt-Update-20161.pdf