Private Altersvorsorge – Wie viel Sie jeden Monat zur Seite legen sollten

Die Frage nach Ihrem zukünftigen finanziellen Bedarf im Ruhestand ist nicht ganz einfach zu beantworten. Klar ist, dass die gesetzliche Rente alleine mit hoher Wahrscheinlichkeit nicht den von Ihnen erwarteten Lebensstandard decken kann.

Die Frage nach Ihrem zukünftigen finanziellen Bedarf im Ruhestand ist nicht ganz einfach zu beantworten. Klar ist, dass die gesetzliche Rente alleine mit hoher Wahrscheinlichkeit nicht den von Ihnen erwarteten Lebensstandard decken kann.

Als Ausweg bleibt Ihnen nur der heutige Konsumverzicht, denn nichts anderes ist Sparen. Sie sollten regelmäßig und langfristig Sparen. So können Sie sich ein finanzielles Polster aufbauen.

Doch wie viel Geld sollten Sie heute schon monatlich zur Seite legen?

Das Wichtigste auf einen Blick:

- Als Rentenlücke bezeichnet man den Betrag zwischen der Rente, die Sie sich wünschen, und der Rente, die Sie voraussichtlich bekommen werden

- Sie lässt sich unkompliziert berechnen

- Wie hoch der Betrag ist, den Sie regelmäßig zurücklegen müssen, um die Rentenlücke zu schließen, hängt auch von der Rendite Ihrer Geldanlage ab

Inhaltsverzeichnis

- Der Ausgangspunkt ist die so genannte Rentenlücke

- Drei Schritte um näherungsweise Ihre Rentenlücke zu berechnen

- Welche monatliche Sparrate ist notwendig, um 372.720 Euro zu sparen? Alles eine Frage der Rendite Ihrer gewählten Geldanlage

- Welche Möglichkeiten gibt es, Geld anzulegen?

- Fazit: Die Wahl der richtigen Geldanlage ist entscheidend!

Der Ausgangspunkt ist die so genannte Rentenlücke

Die Rentenlücke wird berechnet, indem Sie von Ihrer zukünftigen Wunschrente die voraussichtlichen Einkünfte aus der gesetzlichen Rente abziehen.

Wunschrente – gesetzliche Rente = Rentenlücke

Die Höhe der gesetzlichen Rente wird Ihnen mitgeteilt

Wie viel vom Staat als gesetzliche Rente zu erwarten ist, können Sie der jährlichen Renten-information entnehmen. Dabei ist zu beachten, dass hier Bruttobeträge genannt werden, von denen noch Ihre individuellen Beiträge zur Kranken- und Pflegeversicherung sowie Steuern abgezogen werden müssen.

Außerdem ist ein möglicher Kaufkraftverlust noch nicht eingerechnet. Typischerweise können Sie von einer Inflationsrate von zwei Prozent ausgehen. Im günstigsten Fall werden die zukünftigen Renten an die Inflation angepasst.

Inflation spielt bei Ihrer Wunschrente eine große Rolle

Wieviel Kapital Sie benötigen um Ihre gewünschten Ausgaben im Alter zu decken ist nicht ganz einfach abzuschätzen. Ein Anhaltspunkt könnte z.B. Ihr derzeitiges Nettogehalt sein. Mit Ihrer Wunschrente sollten Sie in der Lage sein, alle laufenden Kosten und gewohnten Ausgaben decken zu können.

Eine entscheidende Rolle bei der Planung der Wunschrente spielt, wie bei jeder langfristigen Anlageentscheidung, die zukünftige Inflation.

Die europäische Zentralbank EZB versucht die Inflation bei zwei Prozent pro Jahr langfristig zu kontrollieren. Eine zweiprozentige Geldentwertung klingt nicht weiter dramatisch, bedeutet jedoch, dass Ihr Vermögen nach ca. 30 Jahren zur Hälfte weggeschmolzen ist.

Drei Schritte um näherungsweise Ihre Rentenlücke zu berechnen

Die Berechnung des zukünftigen Kapitalbedarfs, der zur Schließung Ihrer Rentenlücke dient, soll an einem Beispiel dargestellt werden. Dazu wurden bestimmte Annahmen getroffen:

- Ihr gewünschter Renteneintritt soll in 25 Jahren erfolgen.

- Die zukünftige Wunschrente soll nach heutiger Kaufkraft 1.800 Euro entsprechen.

- Laut Ihrer aktuellen Renteninformation können Sie mit einer gesetzlichen Rente von 1.400 Euro rechnen.

1. Schritt: Wie viel Rente ist in 25 Jahren notwendig, um 1.800 Euro nach heutiger Kaufkraft abzudecken?

Ihre Wunschrente soll zum Renteneintritt 1.800 Euro nach heutiger Kaufkraft betragen. Die Inflation lässt jedoch die Kaufkraft des Geldes bis zum Rentenbeginn um jährlich 2 Prozent dahin schmelzen.

Um in 25 Jahren eine Kaufkraft von 1.800 Euro zu erhalten, ist eine Wunschrente von 2.953 Euro notwendig.

2. Schritt: Wie hoch ist Ihre monatliche Rentenlücke?

Wie im ersten Schritt berechnet, beträgt Ihre zukünftige Wunschrente 2.953 Euro im Monat. Laut Ihrem aktuellen Rentenbescheid können Sie mit einer gesetzlichen Rente von 1.400 Euro rechnen. Annahmegemäß ist die jährliche Inflation nicht höher als die Rentenanpassungen.

Um die monatlich entstehende Rentenlücke zu berechnen wird die gesetzliche Rente von Ihrer Wunschrente abgezogen:

2.953 Euro minus 1.400 Euro = 1.553 Euro.

3. Schritt: Wie hoch ist der gesamte Kapitalbedarf um die Rentenlücke zu schließen?

1.553 Euro Rentenlücke im Monat sind 18.636 Euro im Jahr. Für 20 Jahre im Ruhestand wird so eine stolze Summe von

20 x 18.536 = 372.720 Euro notwendig.

Surftipp: Die Europa-Rente „PEPP“ kommt! »

Welche monatliche Sparrate ist notwendig, um 372.720 Euro zu sparen? Alles eine Frage der Rendite Ihrer gewählten Geldanlage

Wieviel Geld Sie in den nächsten 25 Jahren monatlich zur Seite legen müssen, um insgesamt 372.720 Euro zu sparen, hängt im Wesentlichen von der Rendite der gewählten Geldanlage ab.

Kurzfristige Geldanlagen wie z.B. Tages- oder Festgeld sind bei deutschen Sparern mit ausgeprägtem Sicherheitsbedürfnis weiterhin stark im Trend. Im Durchschnitt liegen die Zinsen derzeit jedoch unter der Inflationsrate. Das bedeutet, Ihr Erspartes verliert real an Wert.

Die Zinsen für Tages- und Festgeld sind aber abhängig vom allgemeinen Zinsniveau und variieren regelmäßig. Langfristig ist es durchaus möglich, wie im nachfolgenden Beispiel angenommen, Renditen in Höhe der Inflation zu erzielen.

Alternativ wird das Sparszenario einer Aktienanlage betrachtet. Über einen Zeitraum von 25 Jahren wird eine Realrendite von 5 Prozent unterstellt.

Sparszenario 1: Wahl einer Geldanlage, deren Rendite in Höhe der Inflation liegt

Annahmegemäß wird mit dieser Form der Geldanlage die Inflationsrate ausgeglichen. Ihr Geld ist somit keinem realen Wertverlust ausgesetzt.

Um bei einer Realrendite von 0 Prozent ein Gesamtvermögen von 372.720 Euro zusammen zu sparen, ist eine monatliche Sparrate von 1.242 Euro notwendig.

Sparszenario 2: Die Sparraten werden am Aktienmarkt investiert, die Realrendite beträgt 5 Prozent p.a.

Höhere Renditen als Tages- bzw. Festgeld bietet der Aktienmarkt. Hier wird bei einer Ansparzeit von 25 Jahren und einer unterstellten Realrendite von 5 Prozent im Jahr eine monatliche Sparrate von 626 Euro notwendig um die genannte Summe zusammen zu sparen.

Tools: Sparmatrix – Berechnen Sie hier, wie viel Geld Sie monatlich zur Seite legen müssen, um eine entsprechende Summe anzusparen »

Welche Möglichkeiten gibt es, Geld anzulegen?

In der Vergangenheit waren es häufig Wertpapiere, die eine Rendite erzielten, welche über der Inflation lag. Damit eignen sie sich trotz des Risikos von Verlusten zum Vermögensaufbau. Falls Sie regelmäßig Beträge zurücklegen wollen, kommen für Sie beispielsweise Wertpapier-Sparpläne in Frage.

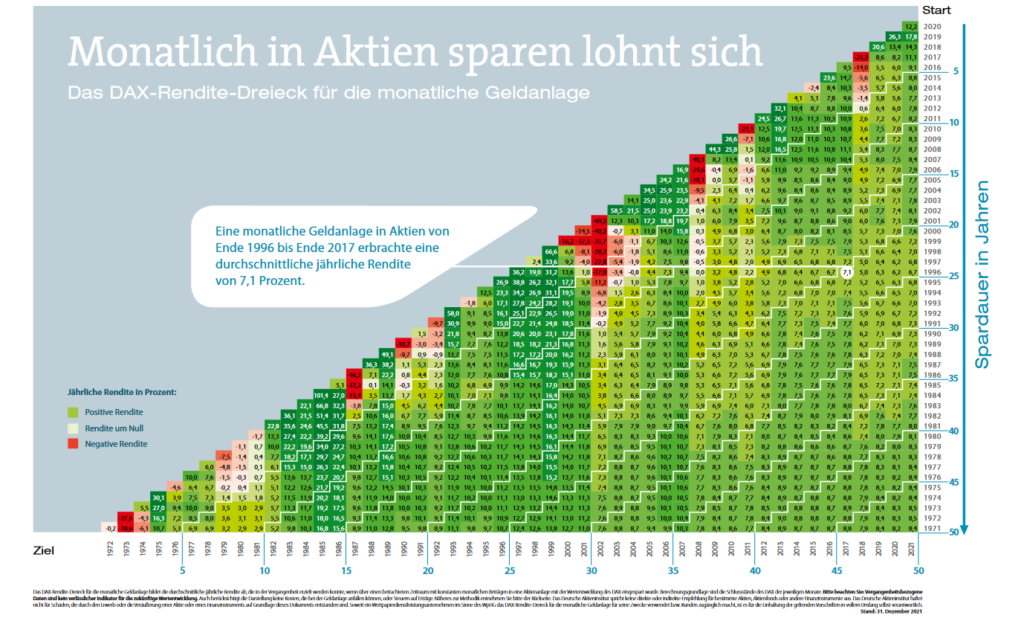

Quelle: DAI

Aktiensparpläne

Mit einem Aktiensparplan können Sie gezielt in einzelne Aktien investieren. Das heißt, Sie eröffnen ein Depot bei einem Online-Broker, der Aktiensparpläne anbietet, wählen ein Unternehmen wie Apple, VW oder Nintendo und investieren zum Beispiel jeden Monat 100 Euro. Das können Sie auch für mehrere Aktien tun.

Einzelaktien erzielen oft eine hohe Rendite. Allerdings sind die Kurse auch sehr schwankungsanfällig. Haben Sie Pech, entscheiden Sie sich für ein Unternehmen, dessen Kurs dann abstürzt. Die hohen Renditechancen gehen hier also mit einem hohen Risiko einher.

Surftipp: Bei diesen Online-Brokern können Sie Aktiensparpläne einrichten

Fonds- und ETF-Sparpläne

Um das Risiko zu verringern, sollten Sie ihre Anlage deshalb breit streuen. Auch das ist mit Einzelaktien möglich. Weniger aufwändig ist jedoch die Investition in einen aktiv gemanagten Fonds oder einen ETF.

Bei einem aktiv gemanagten Fonds übernimmt der Fondsmanager die Auswahl der Wertpapiere, in die investiert werden soll. Dafür verlangt er eine jährliche Gebühr von häufig rund zwei Prozent. Ein ETF dagegen bildet einen Index ab, investiert also beispielsweise in die 40 Unternehmen des DAX oder in hunderte Unternehmen weltweit. Da die Abbildung eines Index weniger aufwändig ist, fallen die laufenden Gebühren meist niedriger aus als bei aktiv gemanagten Fonds.

Auch für Fonds- und ETFs lassen sich Sparpläne einrichten. Je nach Online-Broker geht das schon ab Raten von 10 bis 50 Euro, oft auch mit diversen Intervallen wie monatlich, vierteljährlich oder halbjährlich. Zudem lassen sie sich meist flexibel unterbrechen oder ändern.

Hier Anbieter für Fonds-Sparpläne vergleichen!

Hier Anbieter für ETF-Sparpläne vergleichen!

Sparplan bei einem Robo-Advisor

Noch komfortabler wird es für Sie, wenn Sie die Dienste eines Robo-Advisors in Anspruch nehmen. Diese digitalen Vermögensverwaltungen ermitteln mithilfe eines Fragenbogens Ihre Risikobereitschaft und stellen auf dieser Grundlage ein Wertpapier-Portfolio für Sie zusammen. Auch um die Verwaltung des Portfolios müssen Sie sich nicht kümmern, das übernimmt der Robo-Advisor. Dafür verlangt er in der Regel eine All-in-Gebühr von im Schnitt rund 1,0 Prozent im Jahr (zzgl. Produktkosten). Viele Robo-Advisor bieten zudem Sparpläne an.

Surftipp: Verfolgen Sie die Performance von Robo-Advisors im Echtgeld-Test

Fazit: Die Wahl der richtigen Geldanlage ist entscheidend!

Bei der Berechnung der monatlichen Sparraten die zum Ausgleich der späteren Rentenlücke notwendig sind, handelt es sich nur um eine grobe Schätzung. Alleine die Lebensumstände, die sich innerhalb der nächsten 25 Jahre ergeben, sind schwer abschätzbar.

Bei der Betrachtung der Sparszenarios wird jedoch eindeutig klar:

- Je höher die Rendite Ihrer gewählten Geldanlage ist, umso weniger muss monatlich gespart werden um Ihre finanzielle Ziele zu erreichen

Die Wahl der der richtigen Geldanlage ist ein entscheidender Faktor für den Aufbau einer privaten Altersvorsorge.

Surftipp: Hier finden Sie einen geeigneten Broker für Ihre Geldanlage

Das Wertpapier-Sparen verspricht auf lange Sicht die höchsten Renditen, deswegen sollten Aktien, Fonds und ETFs eine wesentliche Rolle bei der langfristigen Vermögensanlage spielen.

Tools: Zielsparrechner – Berechnen Sie hier, wie viel Geld Sie monatlich zur Seite legen müssen, um eine entsprechende Summe anzusparen »

Alle Beiträge

Alternativen zur Lebensversicherung

Die klassische Kapitallebensversicherung war für viele Deutsche das liebste Kind in der privaten Altersvorsorge. Anfang der 80er Jahre kam dann die reine Rentenversicherung auf den Markt, geeignet für Singles oder Personen, die keinen Hinterbliebenenschutz benötigten. Eine Finanzkrise und fast zehn Jahre später neigt sich die Ära dieser Vorsorgelösungen ihrem Ende entgegen. Warum, das erfahren interessierte Leser in unserem Beitrag. »

Die klassische Kapitallebensversicherung war für viele Deutsche das liebste Kind in der privaten Altersvorsorge. Anfang der 80er Jahre kam dann die reine Rentenversicherung auf den Markt, geeignet für Singles oder Personen, die keinen Hinterbliebenenschutz benötigten. Eine Finanzkrise und fast zehn Jahre später neigt sich die Ära dieser Vorsorgelösungen ihrem Ende entgegen. Warum, das erfahren interessierte Leser in unserem Beitrag. »

Fondsgebundene Rentenversicherung

Klassische Lebens- oder Rentenversicherungen sind faktisch Geschichte. Eine immer weiter sinkende Garantieverzinsung und kaum noch Erträge aus den Kapitalanlagen haben diese Produkte unattraktiv gemacht. Alternativ dazu haben sich seit den frühen 1980er Jahren immer mehr Fondsgebundene Rentenversicherungen (so genannte Fondspolicen) am Markt etabliert. Unser Ratgeber zeigt deren Vor- und Nachteile als Bausteine zur Altersvorsorge. »

Klassische Lebens- oder Rentenversicherungen sind faktisch Geschichte. Eine immer weiter sinkende Garantieverzinsung und kaum noch Erträge aus den Kapitalanlagen haben diese Produkte unattraktiv gemacht. Alternativ dazu haben sich seit den frühen 1980er Jahren immer mehr Fondsgebundene Rentenversicherungen (so genannte Fondspolicen) am Markt etabliert. Unser Ratgeber zeigt deren Vor- und Nachteile als Bausteine zur Altersvorsorge. »