Alternativen zur Lebensversicherung

Altersvorsorge – Alternativen für die Ära nach der Lebensversicherung

Die klassische Kapitallebensversicherung war für viele Deutsche das liebste Kind in der privaten Altersvorsorge. Anfang der 80er Jahre kam dann die reine Rentenversicherung auf den Markt, geeignet für Singles oder Personen, die keinen Hinterbliebenenschutz benötigten.

Eine Finanzkrise und fast zehn Jahre später neigt sich die Ära dieser Vorsorgelösungen ihrem Ende entgegen. Warum?

Alles, nur keine Rendite

Obwohl zig Millionen Policen in Deutschlands Schubladen liegen, haftete der Lebensversicherung immer ein zwielichtiger Stallgeruch an. Versicherungsvertreter galten und gelten immer noch als provisionsgetriebene Verkäufer. Die Verbraucher schluckten jedoch die bittere Pille des provisionsbedingten jahrelangen niedrigen Rückkaufswertes. Garantierte Zinsen und stabile Erträge standen dem gegenüber.

Die Finanzkrise und die daraus resultierenden Niedrigzinsen waren jedoch Gift für die Versicherer. Der Kapitalmarkt zahlt heute nur Renditen, die weit unter den teilweise noch mit hohen Garantieverzinsungen ausgestatteten Policen liegen.

Die Gesellschaften tun sich schwer, alleine die garantierten Erträge zu erwirtschaften, geschweige denn, signifikante Überschussanteile. Die Steuerfreiheit ist für Neuverträge seit dem Jahr 2005 abgeschafft. Die ersten Versicherer haben inzwischen auch die Angebote mit Garantiezinsen vom Markt genommen. Es gibt eigentlich keinen Grund mehr, dieses Produkt weiter in den Fokus zu stellen.

Entwicklung der Garantiezinsen und der laufenden Verzinsung

Die Renditen entwickelten sich ebenfalls nicht gerade attraktiv:

Die Ausnahme bestätigt die Regel

Bereits Ende der 70erJahre gab es die erste fondsgebundene Lebensversicherung in Deutschland. Die Beiträge wurden nicht in festverzinsliche Kapitalanlagen investiert, sondern in Aktienfonds. Inzwischen wartet jeder Anbieter mit einem solchen Modell auf, die Ausprägungen sind unterschiedlichster Natur. Die einen bieten ein breites Fondsuniversum, aus dem sich der Versicherungsnehmer sein eigenes Portfolio zusammenstellen kann, andere arbeiten mit Dachfonds unterschiedlicher Risikoeinstufungen.

Diese Produkte bieten deutlich höhere Renditen als klassische Policen, aber natürlich auch das Risiko schwankender Märkte. Sinnvollerweise beginnen die Sparer ca fünf Jahre vor Ablauf des Vertrages damit, sich aus Aktienfonds zurückzuziehen und sukzessive in Rentenfonds umzuschichten. Damit erzielen sie zum einen eine Gewinnsicherung, verhindern zum anderen, dass sie zum Zeitpunkt der Auszahlung mögliche Kursverluste realisieren müssen.

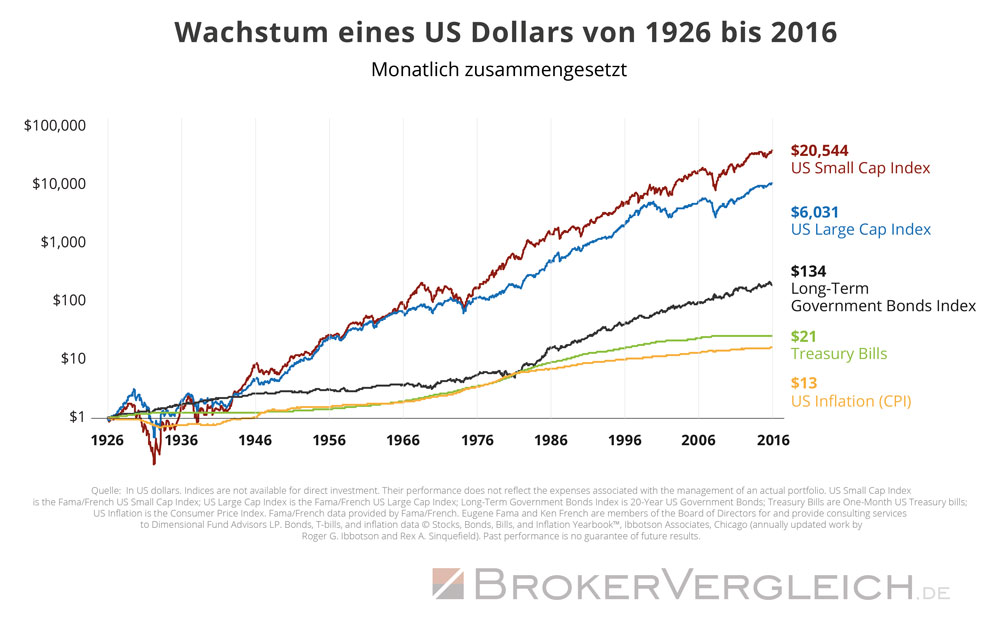

Wie sich Aktien langfristig entwickeln, zeigt das folgende Chart mit einer über 80jährigen Betrachtung:

Altersvorsorge – wann und wie?

Eigentlich müsste dieser Abschnitt am Anfang des Beitrages stehen. Die Einleitung sollte Ihnen jedoch zunächst die Erklärung für die Überschrift liefern, weshalb die Lebensversicherung, der bis vor einigen Jahren absolute Star bei der Vorsorge, in der bisherigen Form ausgedient hat.

Für die Altersvorsorge gibt es eine feste Größe und zahlreiche Variablen. Die feste Größe ist der Beginn des Ruhestandes. Für diesen Zeitpunkt sollten Sie sich eine Frage beantworten können: Wie viel Geld benötige ich für die Never-Ending-After-Work-Party? Berücksichtigen Sie dabei auch, dass Sie im Urlaub in der Regel mehr Geld ausgeben, als während der berufstätigen Zeit zu Hause. Sie haben mehr Zeit.

Wie sich der Faktor Zeit in der Ansparphase auswirkt, belegt das folgende Rechenbeispiel. Das Endalter lautet auf 67 Jahre, der monatliche Sparbeitrag 100 Euro, die Verzinsung beträgt vier Prozent pro Jahr:

| Alter bei Beginn | Kapitalstock zum 67. Lebensjahr |

|---|---|

| 25 | 128.508 |

| 30 | 100.167 |

| 35 | 76.872 |

| 40 | 57.725 |

| 45 | 41.988 |

| 50 | 29.053 |

Wer mit 35 Jahren Einstiegsalter mit 67 ebenfalls 128.508 Euro „auf der Seite“ haben möchte, muss im Umkehrschluss monatlich 167 Euro investieren.

Unabhängig davon, wie viel Geld Sie benötigen, je später Sie mit dem Sparen anfangen, um so mehr müssen Sie im Monat beiseitelegen – eigentlich logisch. Die Zeit spielt eine doppelte Rolle, denn der Zinseszinseffekt fällt ebenfalls geringer aus.

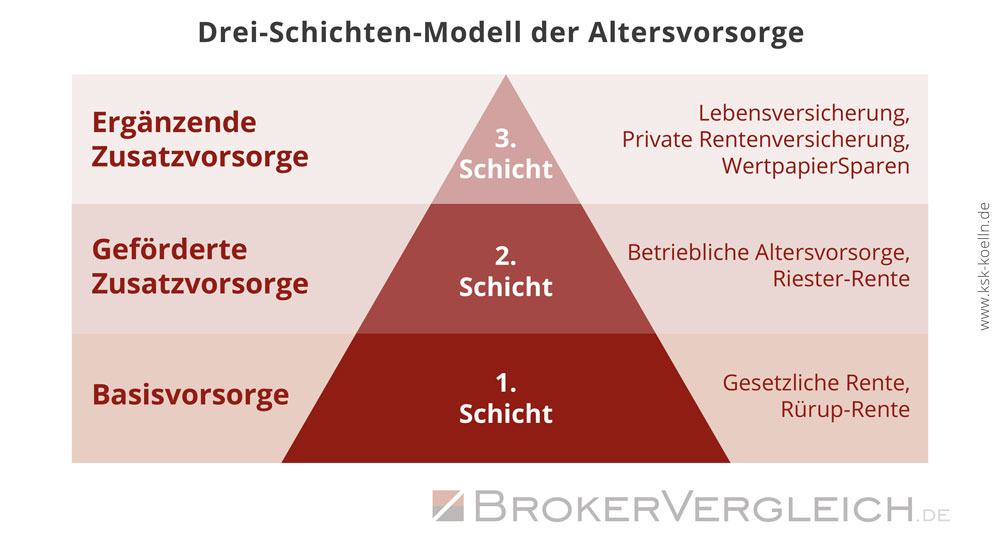

Berufseinsteiger beschäftigen sich mit vielen Dingen. Wie die Praxis gezeigt hat, zählt die Altersvorsorge nicht dazu. Viele vertrauen nach wie vor auf die gesetzliche Rentenversicherung, einige haben Glück und der Arbeitgeber hat eine Betriebsrente installiert. Dennoch gilt für eine finanziell solide abgesicherte arbeitsfreie Zeit das Drei-Schichten-Modell:

Die Tatsache, dass der Gesetzgeber den privaten Aufbau der Rente durch staatliche Förderung bei Riester, Rürup und betrieblicher Altersversorgung fördert, kommt nicht von ungefähr. Die gesetzliche Rentenversicherung reicht nicht aus.

Der illusorische „Eckrentner“

Der sogenannte „Eckrentner“, der statistische Durchschnittsbezieher der staatlichen Rentenversicherung, erhielt im Jahr 2015 in Westdeutschland eine monatliche Rente in Höhe von 1.231,45 Euro, in Ostdeutschland von 1.217,25 Euro.

Der „Eckrentner“ ist allerdings Illusion, kaum ein Rentenbezieher erfüllt alle der folgenden Kriterien:

- Er zahlt 45 Jahre Beiträge in die Rentenversicherung ein.

- Er verdient jedes Jahr das Durchschnittsgehalt aller Versicherten.

- Beim Rentenbeginn erreicht der Eckrentner die Regelaltersgrenzen.

- Beim Rentenbeginn besitzt der Eckrentner 45 Entgeltpunkte.

Die Realität

Die Realität sieht anders aus. Die reale Durchschnittsrente betrug 2014 in Westdeutschland für Männer 1.061 Euro, für Frauen 770 Euro. In Ostdeutschland waren es 993 Euro für Männer und 532 Euro für Frauen (1).

Tatsache ist, dass der Einstieg in das Berufsleben auch der richtige Einstieg in die Altersvorsorge darstellt. Tatsache ist auch, dass die Berufsstarter sich selbst mit dem Thema Altersvorsorge beschäftigen sollten, sonst steht eines Tages der freundliche Herr von der Versicherung vor der Tür. Ausgestattet mit einem Wissensvorsprung und so viel Zeit, wie es braucht, dass der Vertrag unterschrieben ist.

Wie ermittle ich meinen Altersvorsorgebedarf?

Wir können alle nicht in die Zukunft schauen, müssen also mit den Zahlen operieren, die wir heute kennen. Dazu zählt zum einen die Anwartschaft bei der gesetzlichen Rentenversicherung, zum anderen das heutige Einkommen. Unser Schwesterportal Finanzrechner.org beispielsweise, bietet seinen Lesern einen Rentenrechner an, der zumindest einen groben Anhaltspunkt liefert.

Damit bekommen Sie ein Gefühl dafür, wie groß die Lücke später einmal ausfallen wird. Wer seinen Ruhestand zu Hause verbringen möchte, benötigt natürlich weniger Geld, als ein Rentner, der viel Reisen möchte und teure Hobbys hat.

Bei der Kalkulation der Zusatzrente müssen Sie auch berücksichtigen, ob das Kapital später verzehrt wird, oder der Kapitalstock erhalten bleiben soll. Im ersten Fall ist es ein Spiel auf Zeit. Die durchschnittliche Lebenserwartung bei einem Mann beträgt aktuell 81 Jahre, bei einer Frau 86 Jahre.

Zinsrechner im Internet ermöglichen es, mit wenigen Eingaben herauszufinden, wie viel Sie monatlich anlegen müssen, um den gewünschten Kapitalstock zum gewünschten Zeitpunkt zu erhalten.

Die Bedarfsermittlung

Angenommen, Sie sind 35 Jahre alt und ermitteln eine Rentenlücke von 500 Euro im Monat zu ihrem vermutlichen letzten Nettoeinkommen. Sie sind männlich, wollen nicht ganz auf ihre statistische Lebenserwartung setzen, sondern hoffen, etwas älter zu werden. Als Realist gehen Sie von einem Rentenbeginn mit 67 und einer Lebenserwartung von 90 Jahren aus, müssen also für die Dauer von 23 Jahren vorsorgen.

Mit einem vollständigen Kapitalverzehr benötigen Sie 138.000 Euro. Da sie auf der sicheren Seite sein möchten, unterstellen Sie ein Kapital von 150.000 Euro zum 67. Lebensjahr.

Die Frage lautet jetzt, wie Sie mit möglichst wenig finanziellem Aufwand diesen Betrag ansparen. Dazu stehen verschiedene Optionen im Raum:

- Klassische Lebens- oder Rentenversicherung

- Fondsgebundene Lösung

- Investmentfondssparplan

- Tagesgeld / Festgeld

- ETF-Sparplan

- Vermögensverwaltung via Roboadvisor

- Fremd vermietete Immobilie

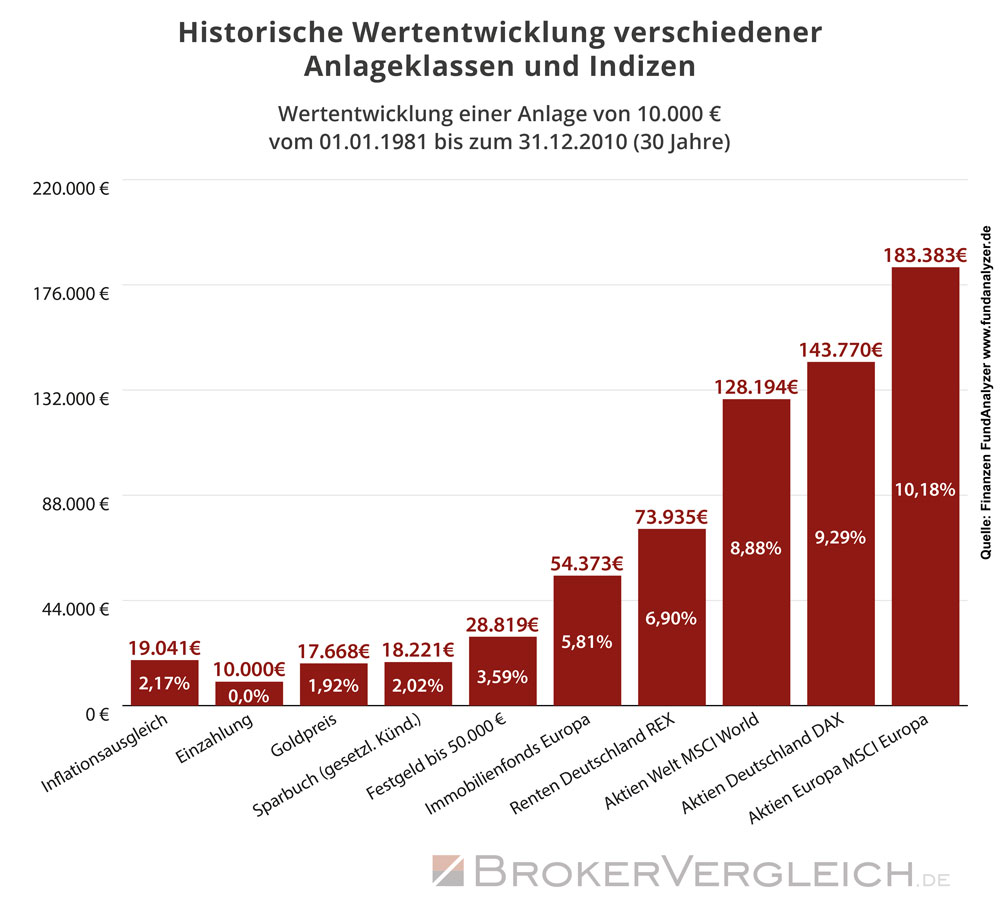

Ohne groß rechnen zu müssen, gibt ein Renditevergleich der einzelnen Anlagesegmente eine erste Übersicht:

Dieser 30-Jahreszeitraum unterstreicht noch einmal die in einer vorangegangenen Grafik dargestellte Wertentwicklung von Aktien seit 1926. An Aktien führt bei einer langfristigen Altersvorsorgestrategie kein Weg vorbei. Auch der sogenannte „Kaiserweg zur Altersvorsorge“, die fremd vermietete Immobilie, birgt Risiken wie Kosten für Sanierung oder schlichtes Mietnomandentum.

Die einzige Frage, die sich stellt, ist, wie sollen Sie in Aktien investieren?

Der steuerliche Aspekt

Wie wir bereits beschrieben haben, lassen sich Rentenversicherungen durchaus mit Aktienfonds kombinieren. Einige Versicherer bieten seit einiger Zeit auch Indexpolicen, Versicherungslösungen, die mit ETFs unterlegt sind an. Als Rentenversicherung können sie daher durchaus attraktiv sein.

Bei der Auswahl der richtigen Altersvorsorge sollte ein Aspekt nicht vergessen werden: Die steuerliche Behandlung während der Ansparzeit und in der Rentenbezugsphase. Auch in diesem Fall gilt, dass niemand in die Zukunft schauen kann, als Faustformel gilt jedoch allgemein, dass die Besteuerung im Ruhestand niedriger ausfällt, als während der berufstätigen Zeit.

Während Renten aus Riester und Rürup in voller Höhe besteuert werden, greift bei einer Rentenversicherung die Besteuerung im Rahmen der Ertragsanteilsbesteuerung. Der Ertragsanteil hängt vom Alter des Empfängers bei erstmaligem Rentenbezug ab. (2)

Angenommen, die Rentenzahlung erfolgt mit Beginn des 67. Lebensjahres. Die Rentenhöhe beträgt 500 Euro, Ihr persönlicher Steuersatz 25 Prozent. Damit ergibt sich eine Steuerlast in Höhe von 500 *17% (Ertragsanteil)*25% (Steuersatz) = 21,25 Euro pro Monat.

Im Vergleich dazu: Auf 500 Euro aus einer Riester-Rente fallen bei einem Steuersatz von 25% satte 125 Euro Steuern an. Es bleibt fraglich, ob dieser Betrag im Laufe der Ansparjahre durch die Zulagen erreicht wurde.

Die Erträge aus (fondsgebundenen) Lebensversicherungen werden nach dem Halbeinkünfteverfahren besteuert. Das bedeutet, dass von der Auszahlungssumme die Beiträge abgezogen werden. Die Differenz ist zur Hälfte mit dem persönlichen Steuersatz steuerpflichtig. Voraussetzung ist, dass der Vertrag folgende Kriterien erfüllt:

- Die Ablaufleistung in einem Betrag ausgezahlt wird,

- Der Vertrag eine Mindestlaufzeit von zwölf Jahren hat,

- Die Auszahlung nach Vollendung des 60. Lebensjahrs erfolgt (für Neuverträge seit dem Jahr 2012 dem vollendeten 62. Lebensjahr) und

- Der Todesfallschutz mindestens 50 Prozent der Beitragssumme umfasst (für Verträge, die nach dem 31. März 2009 abgeschlossen wurden).

- Für alle Versicherungsverträge, die nach dem 31. März 2009 abgeschlossenen wurden, setzt § 20 Abs. 1 Nr. 6 S. 6 EStG steuerliche Mindeststandards für die Anforderungen an die Risikoleistung aus einer Kapitallebensversicherung, die sogenannte 50-Prozent-Regel. Das heißt:

- Die Risikoleistung muss bis zum Ende der Laufzeit des Vertrags mindestens 50 Prozent der für die gesamte Laufzeit zu zahlenden Beträge betragen.

- Die Versicherungsleistung muss bei Tod des Versicherten das Deckungskapital oder den Zeitwert der Versicherung spätestens fünf Jahre nach Vertragsbeginn um mindestens zehn Prozent des Deckungskapitals, des Zeitwerts oder der Summe der gezahlten Beiträge übersteigen.

Auf die Erträge aus Fondssparplänen, gleich, ob klassische Aktienfonds oder Indexfonds, fallen nach jetzt geltendem Recht die Abgeltungssteuer in Höhe von 25 Prozent an.

Wir empfehlen, dass Sie vor der Entscheidung zugunsten einer Lösung mit einem Steuerberater sprechen, um alle steuerlichen Aspekte zu durchleuchten. Immerhin geht es darum, dass die geplante Rentenhöhe um die Steuern bereinigt werden muss, Sie im Umkehrschluss also einen höheren Betrag benötigen.

Wofür soll ich mich entscheiden?

Wer über Erfahrung an der Börse verfügt, kann sich durchaus seinen eigenen Fondssparplan zusammenstellen. Wichtig ist natürlich, dass er sich bei der Depotauswahl für einen Broker oder eine Bank entscheidet, die auf Ausgabeaufschläge verzichtet.

Generell gilt, dass die Kostenquote bei Indexfonds deutlich niedriger ausfällt, als bei einem aktiv gemanagten Fonds. Der Grund liegt darin, dass das Fondsmanagement bei einem Indexfonds nur aktiv werden muss, wenn es im nachgebildeten Index zu Veränderungen kommt. Bei einem aktiv gemanagten Fonds dagegen muss das Management die Fondszusammensetzung ständig auf Rentabilität überprüfen.

Wählen Sie die Fonds selbst aus, sind Sie gefordert, ihre Investments kontinuierlich zu überwachen und gegebenenfalls umzuschichten. Dabei spielt noch ein weiterer Aspekt eine Rolle. Menschen treffen Entscheidungen zu einem großen Anteil auf emotionaler Basis. Bei einer langfristigen Anlagestrategie kann dies für die Rendite hinderlich sein.

Emotion versus Algorithmus

Seit einiger Zeit bieten FinTechs, Unternehmen aus dem Bereich „Financial Technologies“ eine neue Form der Vermögensverwaltung an. Bei der Anlageklasse handelt es sich um Indexfonds. Als Anleger wählen Sie aus einer Anzahl von Anlagestrategien diejenige aus, die am Besten zu Ihrem Anlegerprofil passt. Die Strategien unterscheiden sich in der Gewichtung des Aktienanteils.

Die Auswahl bezüglich der Zusammensetzung des Portfolios trifft allerdings kein Mensch, sondern ein Algorithmus. Mathematische Größen entscheiden über die Fondsauswahl. Dieser Auswahl liegt in der Regel auch ein antizyklisches Verhalten zugrunde. Diese Vorgehensweise hat auch zur Namensgebung geführt, die Bezeichnung lautet RoboAdvisor, Roboterempfehlung. Die nachfolgende Grafik zeigt, welche Wertentwicklungen erzielt wurden:

RoboAdvisor sind auf dem Vormarsch. Sowohl die Wertentwicklungen als auch die Kostenquote überzeugen bei dieser Anlageform vor allen anderen Varianten. Auf der Grundlage von Sparplänen sind sie für die Gestaltung der Altersvorsorge, zumindest als ein Baustein, kaum zu schlagen. Über die laufenden Kosten der einzelnen Anbieter informiert unser nachfolgender Vergleich:

Weiterführende Informationen

- Quelle: Rentenversicherung in Zeitreihen. Ausgabe Oktober 2014. Herausgeber: Deutsche Rentenversicherung

- Die Tabelle für die Ertragsanteilsbesteuerung.