Aktien oder Immobilien?

Immobilien bieten vor allem in wirtschaftlich schwierigen Zeiten einen sicheren Anlagehafen mit adäquater Rendite. Aktien hingegen sind risikoreich, anfällig für Krisen und oftmals nicht sonderlich renditeträchtig. Soweit jedenfalls die Klischees. Die Realität zeigt, dass es oft ganz anders ist – trotz der Krisen in den letzten Jahren. Aktien lassen sich flexibel handeln, nützen nicht ab und erzielen neben dem Wertzuwachs im Kurs oftmals auch noch eine ansehnliche Dividende. Das „Betongold“ ist dagegen mit hohen Kosten verbunden, die weit über die Grundsteuerlast oder das Notarhonorar hinausgehen. Zudem nützt es mit der Zeit ab, ist mit Arbeit verbunden und hängt wie ein Klotz am Bein. Unser Kopf-an-Kopf-Vergleich zeigt: Mit Aktien ist man oft besser dran.

Der Immobilien-Hype ist allgegenwärtig. Die Kaufpreise bewegen sich schon seit einiger Zeit auf einem hohen Niveau – vor allem in den Großstädten wie Berlin oder München. Da liegt es nahe, sein Geld in Immobilien zu investieren. Doch als Immobilienbesitzer ist man nicht zwangsläufig der erfolgreichere Anleger. So gehen mit einer Anlage in Immobilien nämlich Nachteile einher, von denen man im Falle eines Aktienkaufes verschont bleiben würde. Außerdem ist der Ertrag bei Aktien oftmals höher – trotz oder gerade wegen des Immobilien-Hypes. Wer vor zehn Jahren eine Aktie gekauft hat, profitiert heute nicht nur in vielen Fällen vom Kurszuwachs, sondern obendrein auch noch von jährlich gezahlten Dividenden.

Inhaltsverzeichnis

- Warum die Aktie das bessere Betongold ist

- Aktien ermöglichen illusorische Gewinne, die mit Immobilien nicht realisierbar sind

- Immobilien: Keine Chance gegen Apple-Aktie

- Adidas und Fresenius ebenfalls mit Rekordzuwachs

- Nicht alles Gold, was glänzt

- Immobilien maßlos überschätzt: Unflexibel, kostenintensiv und oft riskant

- Preisentwicklung von Eigentumswohnungen in deutschen Großstädten (2004 bis 2014)

- Aktien statt Immobilien – oder doch nicht?

- Fazit

Warum die Aktie das bessere Betongold ist

Die Ansicht, eine Immobilie sei die sichere und solidere Anlagemöglichkeit, ist weit verbreitet. In der Tat bringt das beliebte Betongold vielerlei Vorteile mit sich – gerade dann, wenn man fürs Alter vorsorgen möchte oder schon immer vom Wohneigentum geträumt hat. Zudem sind die Immobilienpreise vor allem in den großen Metropolen wie Hamburg, München oder Berlin in der Vergangenheit regelrecht explodiert. Doch allgemein bekannt ist auch, dass Eigentum verpflichtet. So muss der Käufer nicht nur regelmäßig die Grundsteuer bezahlen, sondern im Zuge der Kaufabwicklung auch hohe Makler- und Notarkosten begleichen. Außerdem bindet man sich mit einem Immobilienkauf an einen bestimmten Ort.

Der Ruf von Aktien ist hingegen in der Bevölkerung gerade seit der Finanzkrise oftmals negativ. Doch ein kalkulierter und bedachter Einstieg in den Aktienmarkt ist im Normalfall gar nicht so risikobehaftet wie die meisten Anleger denken mögen. Im Gegenteil: Viele namhafte Aktien beweisen, dass sich auf diesem Weg überzeugende Erträge, bestehend aus Kurszuwachs und Dividendenausschüttung, erzielen lassen – wenn man es richtig anstellt. Zusätzlich profitiert der Aktienbesitzer von einem deutlich höheren Maß an Flexibilität. Er kann in kürzester Zeit umschwenken und so beispielsweise auf politische oder wirtschaftliche Ereignisse reagieren – die Immobilie ist in solch einem Fall ein lästiger Stein am Bein, den man so schnell nicht loswird.

Jetzt bei diesen Anbietern in Aktien investieren »

Aktien ermöglichen illusorische Gewinne, die mit Immobilien nicht realisierbar sind

Investiert man in eine Immobilie, lässt sich meist schon vorab einigermaßen gut kalkulieren, wie hoch die Mieteinnahmen ausfallen werden und wie lange die Amortisationszeit ist. Es ist im Regelfall ein Rechenspiel ohne größere Überraschungen. Richtigerweise sollten jedoch alle anfallenden Kosten in der Berechnung der effektiven Rendite berücksichtigt werden. Wer eigene Arbeiten (Vermietung, Verwaltung, Instandhaltung) nicht in der Berechnung beachtet, beschönigt die Rendite für seine Immobilie und hält diese künstlich hoch. Und selbst dann, wenn beim Kauf ein Schnäppchen gemacht werden kann, liegt die jährliche Rendite zumeist nur im einstelligen Prozentbereich. Mit Aktien ist das anders!

Dabei sind Aktien nicht grundsätzlich risikoreicher. Ein Szeneviertel in der Großstadt kann sich schließlich auch mittelfristig in eine weniger gefragte Gegend entwickeln. Erhoffte Mieterhöhungen können damit hinter den Erwartungen zurückbleiben. Richtig ist sicher, dass Immobilienkäufe kalkulierter und solider sind als es ein Aktienkauf sein kann. Aber mit einem Blick auf die Rendite wird schnell klar: Kolossale Renditen lassen sich mit einer Immobilie im Regelfall sicher nicht erwirtschaften. Mit einer Apple-Aktie wäre das zum Beispiel möglich gewesen.

Immobilien: Keine Chance gegen Apple-Aktie

Am 01.05.2004 wurde eine Aktie von Apple für 0,39 Euro gehandelt (Schlusskurs). Heute, ziemlich exakt zwanzig Jahre später, muss man für selbige einen Kurs von 170,86 Euro pro Aktie bezahlen (Schlusskurs vom 02. Mai 2024). Das entspricht einem Kurszuwachs in Höhe von 43.710 Prozent. Das wäre auf dem Betrachtungszeitrum gesehen eine jährliche Rendite von mehr als 2.000 Prozent. Und das ist noch nicht alles: Seit einigen Jahren zahlt Apple sogar eine jährliche Dividende aus. Ein Vergleich mit den Erträgen einer Immobilie ist angesichts dieser Summen überflüssig, da eine ähnliche Rendite mit Immobilien nicht erwirtschaftet werden könnte.

Natürlich kann nicht jede Aktie mit dem Kursverlauf der Apple-Aktie mithalten. Realistisch ist dementsprechend ein niedrigerer Kurszuwachs. Aber selbst, wenn nur ein kleiner Anteil der Apple-Rendite erwirtschaftet wird, sind Aktienbesitzer gegenüber dem Immobilienbesitzer deutlich bessergestellt. Und Apple ist nicht die einzige Aktie, die in den letzten zehn Jahren so erfolgreich war.

Depot wechseln und Prämien sichern »

Adidas und Fresenius ebenfalls mit Rekordzuwachs

Der Sportartikelhersteller Adidas überzeugt im 10-Jahres-Vergleich auch mit einem rekordverdächtigen Kurszuwachs. Während der Aktienkurs am 02. November 2006 noch bei 39,31 Euro (Schlusskurs) lag, sind es exakt zehn Jahre später 146,55 Euro (Schlusskurs vom 02. November 2016). Aktienbesitzer durften sich also in den vergangenen zehn Jahren über ein Plus von 272,8 Prozent freuen, was einer jährlichen Rendite von 27,28 Prozent entspricht. Hinzu kommt auch hier eine (überschaubare) Dividende, die im Betrachtungszeitraum zwischen 0,83 und 2,6 Prozent pro Jahr lag.

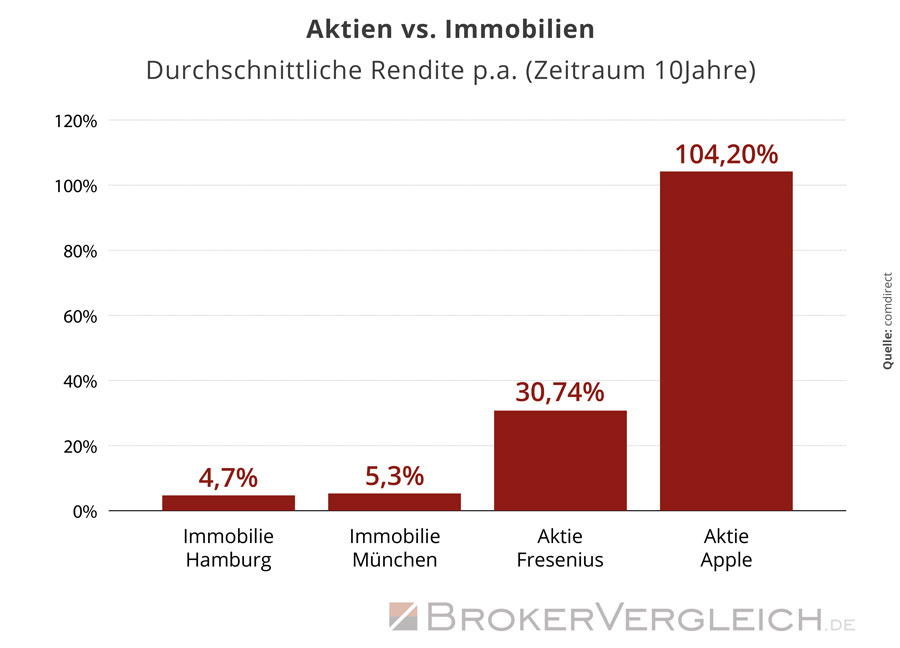

Ähnlich erfolgreich im Verlauf des Aktienkurses ist der Gesundheitskonzern Fresenius. Kostete eine Aktie zum Stichtag (02. November 2006) noch 16,23 Euro, so waren es zehn Jahre später schon 66,10 Euro (Schlusskurs vom 02. November 2016). Das ergibt also einen Kurszuwachs von insgesamt 307,4 Prozent bzw. 30,74 Prozent pro Jahr. Die jährliche Dividendenauszahlung ist auch hier eher marginal (lag im Betrachtungszeitraum meist bei rund einem Prozent pro Jahr), doch hat diese den Gesamtertrag natürlich weiter erhöht.

Weiteres Beispiel: Die Rational AG, ein Hersteller für Groß- und Industrieküchengeräte. Der Aktienkurs an unserem Stichtag vor zehn Jahren betrug 164,74 Euro. Heute sind es 467 Euro. Von 2006 bis 2016 konnte hier demzufolge von einem Kurszuwachs in Höhe von 183,5 Prozent (= 18,35 Prozent pro Jahr) profitiert werden. Addiert werden darf die jährliche Dividende, die im Betrachtungszeitraum zwischen 1,18 Prozent (2009) und großzügigen 7,3 Prozent (2005) lag.

Übrigens: Gerade in den großen DAX-Unternehmen werden profitable Dividenden ausgeschüttet, die sich häufig im mittleren einstelligen Prozentbereich bewegen. Eine lukrative Dividende kann die Gewinne, die durch einen Kurszuwachs erwirtschaftet werden, weiter erhöhen.

Nicht alles Gold, was glänzt

Zur Wahrheit gehört allerdings auch, dass sich nicht jede Aktie in den letzten zehn Jahren derart positiv entwickelt hat. Es gibt auch einige Fälle, in denen Aktien den meisten Immobilien unterlegen waren. Ein Beispiel: Die E.ON-Aktie, die vor zehn Jahren (02. November 2006) bei 30,58 Euro abgeschlossen hat. Genau zehn Jahre später lag der Kurs nur noch bei 6,36 Euro. Das entspricht einem Minus von über 79 Prozent im Betrachtungszeitraum. Vor allem die Kurse der Banken wie beispielsweise der Commerzbank sind ebenfalls eingebrochen. Folglich sollte man sich vor einer allgemeingültigen Aussage, Aktien seien in jedem Fall lukrativer als Immobilien, hüten.

| Aktienkurse von Apple, Fresenius, Adidas und E.ON | ||||

|---|---|---|---|---|

| *ohne Berücksichtigung von Gebühren und Dividenden, Quelle: comdirect |

||||

| Apple | Fresenius | Adidas | E.ON | |

| Aktienkurs (02.11.2006) | 8,83 Euro | 16,23 Euro | 39,31 Euro | 30,58 Euro |

| Aktienkurs (02.11.2016) | 100,84 Euro | 66,10 Euro | 146,55 Euro | 6,36 Euro |

| Dividende | gering | gering | gering | hoch |

| Rendite pro Jahr* | +104,20% p. a. | +30,74% p. a. | +27,28% p. a. | -7,92% p. a. |

Die besten Wertpapierdepots im Test »

Immobilien maßlos überschätzt: Unflexibel, kostenintensiv und oft riskant

Der Bulwiengesa-Immobilienindex zeigt nunmehr bereits zum 40. Mal die Immobilienpreisentwicklung in Deutschland. Das segmentübergreifende Wachstum lag im vergangenen Jahr bei 3,7 Prozent. Bereits zum elften Mal in Folge sind die Preise gestiegen. Das anhaltende Niedrigzinsniveau befeuert den Immobilienmarkt. Schließlich können mit klassischen Anlageformen wie dem Sparbuch, Tagesgeld oder Festgeld keine Zinsen mehr eingefahren werden. Zweifellos sind Immobilien in Zeiten, in denen die Europäische Zentralbank (EZB) den Leitzins auf null Prozent festlegt, eine gute Alternative – aber nicht zu jeder Anlageform. Nicht außer Acht lassen sollte man aber auch die Nachteile einer Immobile.

Gerade in den sogenannten A-Städten zu denen Metropolen wie Hamburg, München, Berlin oder Frankfurt gehören, herrscht mittlerweile ein extrem hohes Preisniveau. Einige Fachleute befürchten gerade hier eine sich anbahnende Immobilienblase. Angesichts der hohen Kaufpreise, die nicht in Gänze auf die Miete umgelegt werden können, sind die Renditen gerade hier nicht auf einem allzu hohen Niveau. Renditeträchtig kann dagegen ein Investment beispielsweise in einer der aufstrebenden B-Städte (u.a. Dortmund, Dresden, Hannover) sein.

Leider sind Immobilien für die Investoren sehr unflexibel. Ein gewünschter Verkauf ist nicht von heute auf morgen erledigt, dauert oft mehrere Monate. Aktien hingegen ist man meist mit wenigen Klicks wieder los. Gerade in heutiger Zeit ist die durch Aktien gewährte Flexibilität im Handling viel wert.

Hinzu kommen oftmals hohe Kosten, die in Zusammenhang mit dem Immobilienkauf stehen. Dazu zählen nicht nur die Notarkosten, sondern auch jährliche Grundsteuern und andere Kostenstellen. Des Weiteren muss sich der Eigentümer um eine möglichst lückenlose Vermietung kümmern. Im Zweifel fallen hier zum Beispiel für eine Hausverwaltung zusätzliche Kosten an.

Surftipp: Warum Sie noch heute anfangen sollten, Ihr Geld in Aktien anzulegen »

Preisentwicklung von Eigentumswohnungen in deutschen Großstädten (2004 bis 2014)

In der Tat können Immobilien gerade in den gefragten Metropolen wie München, Hamburg oder Berlin beachtliche Wertzuwächse vorweisen – insbesondere in den vergangenen Jahren. Im Betrachtungszeitraum zwischen 2004 und 2014 war die stärkste Preiserhöhung für Eigentumswohnungen in der bayrischen Landeshauptstadt München zu beobachten gewesen (+53 Prozent). Allein der gestiegene Wert sorgt also für eine jährliche Rendite von durchschnittlich 5,3 Prozent. Hinzu kommen natürlich noch die eigentlich renditebildenden Mieteinkünfte, die im 10-Jahres-Zeitraum im Regelfall noch eine viel größere Summe ausmachen. Unterm Strich haben Immobilienbesitzer in München in den vergangenen zehn Jahren also ein sehr gutes Geschäft gemacht. Ähnlich erfreulich sind die Renditen allein für den gestiegenen Kaufpreis in Berlin (+4,3 Prozent/Jahr) und in Hamburg (+4,7 Prozent/Jahr). In Anbetracht hoher Mieteinkünfte ist auch hier ohne Probleme eine zweistellige Rendite möglich gewesen. Berücksichtigt werden sollten aber die genannten Kosten (Notar, Grundsteuer etc.), die sich entsprechend renditemindernd auswirken.

Wichtig ist es jedoch festzustellen, dass lange nicht jeder Immobilienmarkt derart attraktiv und profitabel ist bzw. war wie der in München. Gegenbeispiel: In der Zeit zwischen 2004 und 2014 verloren Eigentumswohnungen in den Ruhrpott-Metropolen Dortmund (-24 Prozent) und Essen (-22 Prozent) rapide an Wert. Die Mieteinkünfte werden im Regelfall zwar aus dem Minus rausgeholfen haben, eine lukrative Investition war hier aber kaum möglich.

| Kaufpreisentwicklung (2004 bis 2014) |

|||

|---|---|---|---|

| Quelle: immowelt.de, 10-Jahres-Vergleich der Kaufpreise für Wohnungen in 14 deutschen Großstädten | |||

| München | +53 Prozent | ||

| Hamburg | +47 Prozent | ||

| Berlin | +43 Prozent | ||

| Leipzig | -22 Prozent | ||

| Dortmund | -24 Prozent | ||

| Essen | -26 Prozent | ||

Aktien statt Immobilien – oder doch nicht?

Die Grafik „Aktien vs. Immobilien“ zeigt eindrücklich, wie viel mehr Rendite sich mit einzelnen Aktien gegenüber Immobilien machen ließ. In den vorangegangenen Abschnitten wurden zudem die Vor- und Nachteile von Aktien und Immobilien dargelegt, wobei Aktien ein wenig Oberwasser hatten.

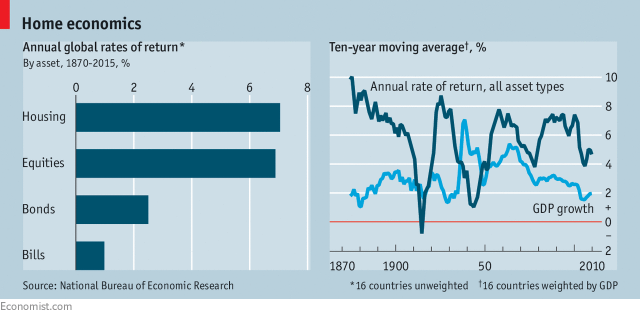

Eine aktuelle Studie stellt jedoch gängige Vorstellungen von Aktien und Immobilien auf den Kopf. In der Untersuchung „The Rate of Return on Everything, 1970-2015“ haben fünf Wissenschaftler die Renditen von kurz- und langfristigen Staatsanleihen sowie Aktien und Wohnimmobilien untersucht. Wie der Titel bereits anzeigt, beträgt der Betrachtungszeitraum 145 Jahre. Daten aus 16 Industrieländern wurden herangezogen.

Das Material, auf das die Studie zurückgreift, ist enorm, die Ergebnisse erstaunlich: Seit 1870 kamen Aktien und Wohnimmobilien demnach auf eine reale Rendite von rund sieben Prozent im Jahr. In Bezug auf die Rendite nehmen sie sich nichts.

Anders sieht es bei den Schwankungen aus, denen Investitionen in Aktien und Immobilien unterliegen. Etwa ab den 30er Jahren des 20. Jahrhunderts schwankten die Kurse von Aktien deutlich mehr als die von Immobilien. Es werden zwei Gründe aufgeführt:

- Immobilienpreise sind allgemein stabiler.

- Mieteinnahmen haben bei Immobilien einen größeren Anteil an der Gesamtrendite als Dividenden bei Aktien.

Um das Risiko von Verlusten zu minimieren gilt bei beiden Anlageformen, dass auf eine breite Streuung geachtet werden sollte.

Crowdinvesting in Immobilien - bis zu 8 % p.a. Rendite »

Fazit

Zweifelsohne sind Immobilien häufig keine schlechte Wahl. Gerade dann, wenn man solide fürs eigene Alter vorsorgen möchte, ist man mit einer Immobilie sicher gut beraten. Doch es gelten auch hier noch die goldenen drei Immobilienkriterien Lage, Lage und Lage. Zur Wahrheit gehört aber auch, dass das in den Himmel gelobte Betongold seine Schwachstellen hat. Diese reichen von der mangelnden Flexibilität (Verkauf zieht sich über einige Zeit) bis zu den vergleichsweise hohen Kosten (Notar, Grundsteuer, Hausverwaltung). Die Renditen, die sich aus Wertzuwachs der Immobilie selbst sowie den Mieteinnahmen zusammensetzen, fallen zwar in vielen Städten üppig aus, doch mit Aktien ist das Renditepotenzial deutlich höher.

Beispiel Apple: Eine Aktie des kalifornischen Unternehmens hat zwischen 2006 und 2016 im Schnitt über 100 Prozent Rendite pro Jahr (!) abgeworfen – allein durch den Wertzuwachs der Aktie. Derartige Dimensionen in der Wertsteigerung sind natürlich nicht die Regel, aber auch andere Aktien waren im 10-Jahresvergleich (2006 bis 2016) zum Teil deutlich den Renditen im Immobiliensektor überlegen. Einige Ermutigungen: Fresenius (30,74 Prozent/Jahr), Adidas (27,28 Prozent/Jahr), Rational AG (18,35 Prozent/Jahr) – jeweils zuzüglich jährlicher Dividendenausschüttung. Auch sind Wertpapiere dieser Art deutlich leichter zu handeln, nützen nicht ab, machen keine Arbeit. Im Kopf-an-Kopf-Vergleich gehört der Sieg also eindeutig der Aktie.

Quellen:

FOCUS Money (Heft 34/2016)