CFDs auf Indizes/ ETFs

Ein Index fasst die Wertentwicklung verschiedener Wertpapiere oder Märkte zusammen. Zu den bekanntesten Indices gehören die großen Aktienindices Dow Jones, S&P 500, DAX, Nickei und Co. Diese finden in der medialen Berichterstattung viel Raum und gelten als breit gefasste Börsenbarometer.

Indices werden entweder von Börsen oder von spezialisierten Anbietern mittels jeweils festzulegenden Formeln berechnet.

Die Regelwerke für Indices legen fest, welche Instrumente darin enthalten sind, mit welcher Gewichtung sie in die Bewertung des Indexes eingehen und wie sich Ereignisse wie z. B. Dividendenzahlungen auf den Index auswirken.

Inhaltsverzeichnis

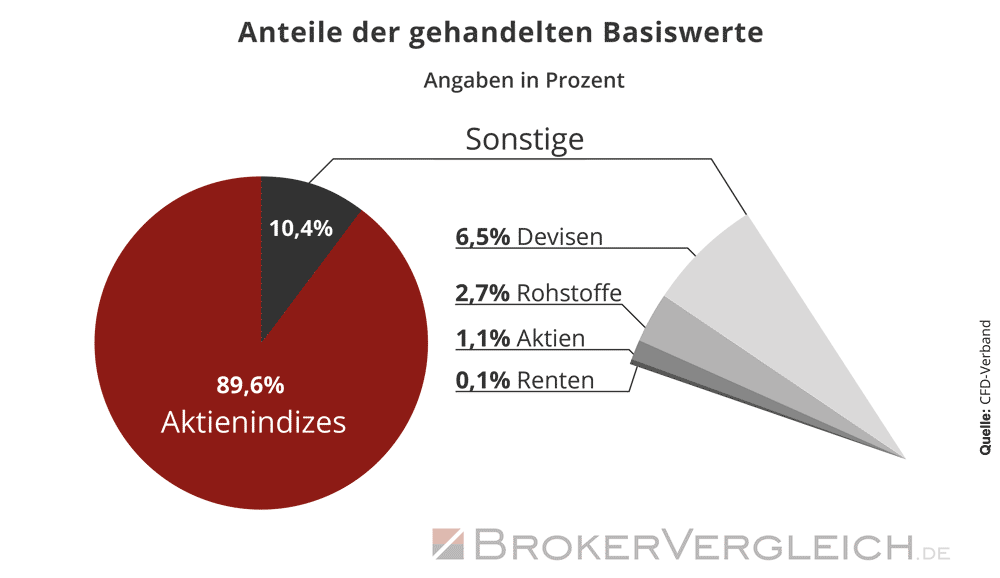

Anteil der CFDs auf Indizes am Handelsvolumen

Beim CFD-Handel setzen Anleger fast ausschließlich auf Indizes. Der quartalsweisen Erhebung des deutschen CFD-Verbandes zufolge entfielen im 2020 89,6 Prozent aller Transaktionen auf Indizes wie etwa den DAX. Die restlichen 10,4 Prozent verteilten sich auf Devisen (6,5 Prozent), Rohstoffe (2,7 Prozent), Aktien (1,1 Prozent) und Renten (0,1 Prozent):

Indices sind Regelwerke

Der Deutsche Aktienindex beinhaltet z. B. die 30 größten deutschen börsennotierten Unternehmen, wobei für die Größe ausschließlich die im Streubesitz befindlichen Marktkapitalisierung zu Grunde gelegt wird.

Auch die Gewichtung erfolgt anhand des frei umlaufenden Streubesitzes. Hält z. B. ein einzelner Aktionär 30 % des Aktienkapitals werden diese für die Berechnung des Indexes hypothetisch von der Marktkapitalisierung abgezogen.

Der DAX ist – jedenfalls in seiner am häufigsten zitierten Variante – als Performanceindex konstruiert. Das bedeutet, dass ausgeschüttete Dividenden für die Berechnung des Indexstandes wieder in die Kurse eingerechnet werden.

Schüttet z. B. die Deutsche Telekom eine Dividende in Höhe von 0,50 € aus, wird dieser Betrag dem Kurs der Aktie hypothetisch zugeschlagen.

Das Gegenstück zu einem Performance Index ist ein Cashindex, bei dem ausschließlich die „nackten“ Kurse für die Indexberechnung maßgeblich sind.

Der DAX Cashindex verliert während der Dividendensaison spürbar an Wert, während dies beim Performanceindex nur bei Kursverlusten über die kumulierte Ausschüttungshöhe hinaus der Fall ist.

CFD-Broker - Spreads und Gebühren im Vergleich »

ETFs und Futures bilden Indices ab

Der größte Vorteil von Indices ist die Möglichkeit, breit gefasste Märkte oder einzelne Marktsegmente einfach und unkompliziert abzubilden. Das Angebot an Indices, auf die börsengehandelte Indexfonds oder Terminkontrakte erhältlich sind, ist ausgesprochen groß.

Es gibt Branchenindices, Länderindices, Strategieindices (mit denen z. B. eine Covered Call-Strategie auf den DAX verfolgt werden kann), Rohstoffindices, Anleiheindices und Immobilienindices. Investments in einen Markt oder ein Marktsegment über ein Index sind erstens kostengünstiger, weil sehr viel weniger Transaktionen erforderlich sind.

Zweitens lassen sich die Positionen sehr viel einfacher absichern, da dazu lediglich eine Shortposition im Index erforderlich ist.

CFDs auf Indexfonds oder Futures

CFDs können Indices am Kassamarkt, am Terminmarkt oder über börsengehandelte Indexfonds (ETFs) nachbilden. Die Unterschiede der drei Varianten sind abgesehen von einigen Details bei Finanzierungs- und Rollkosten nicht allzu groß.

Mit CFDs auf Indices können Wertpapierportfolios effizient abgesichert werden.

Ein Portfolio aus deutschen Bluechip Aktien kann mit einer Shortposition in einem DAX-CFD kostengünstig und mit geringem Kapitaleinsatz gegen Kursverluste abgesichert werden. Bedingung ist allerdings, dass die Korrelation zwischen dem Wertpapierportfolio und den DAX hoch ist.

Der Handel in CFDs auf Leitindices

Vor allem die großen Leitindices haben in den vergangenen Jahrzehnten so etwas wie eine eigene „Identität“ entwickelt. Die Marktteilnehmer betrachten diese Indices als repräsentativ für den gesamten Markt.

So bilden z. B. der deutsche Aktienindex oder der Dow Jones eigene, aussagekräftige Kursformationen aus, da Anleger nicht primär die im Index enthaltenen Wertpapiere, sondern den Index selbst handeln.

Die Kursschwankungen in den großen Indices können beträchtlich sein. Viele CFD Broker bieten für DAX, Dow und Co. finanziell bis zu 100:1 an.

Vor allem in volatilen Marktphasen kann dies jedoch deutlich zu hoch sein. Kursschwankungen von mehreren Prozent an einem Tag waren in den vergangenen Jahren sehr häufig zu beobachten.

Auch Kurslücken innerhalb einzelner Handelstage sind möglich, entsprechende Absicherungsmaßnahmen über garantierte Stop-Loss-Orders somit empfehlenswert.

Niedrigste Spreads und Transaktionskosten

Bei welchen CFD-Brokern Sie die niedrigsten Spreads und Transaktionskosten auf Indizes und ETFs haben, zeigt unser Vergleich:

| Broker | Mindest- einzahlung | Max. Hebel | Spreads z.B. | Transaktions- kosten | Finanzierungs- kosten | Sicherungs- systeme | Mobile Trading | |

|---|---|---|---|---|---|---|---|---|

| Alle im Vergleich aufgeführten Broker führen die Kundengelder auf segregierten Konten. Alle Angaben im CFD-Vergleich ohne Gewähr. | ||||||||

| Unsere Empfehlungen | ||||||||

| 0 EUR | 30 | Variabel ab 0,00008 Punkten | 0% Kommission bei CFDs, bei Aktien und ETFs ab 100.000 Euro monatlichen Handelsvolumen 0,2% (mind. 10 Euro) | Swap-Kosten, siehe Anbieter Webseite | Stop-Loss, Stop-Out, keine Nachschuss- pflicht | ja | Zum Broker » | |

| Aktien, Indizes, Rohstoffe, Währungen + Kryptowährungen, ETFs (insg. ca. 6.300 Basiswerte) Einlagensicherung: 3.000 EUR (100%), 22.000 EUR (90%) Risikohinweis: 75 % der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. | Demokonto: ja | |||||||

| 0 EUR | 30 | variabel, ab 0,0 Pips + Kommission | gebührenfrei (Standard-Modell), 2,61 EUR (5,23 EUR je Roundturn) pro 1 Lot (Razor-Modell) | Swap-Punkte | keine Nachschuss-pflicht | ja | Zum Broker » | |

| Aktien, Indizes, Rohstoffe, Devisen, Energie, Kryptowährungen (insg. über 180 Basiswerte) Einlagensicherung: 100.000 EUR Risikohinweis: 75,7 % der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. | Demokonto: ja | |||||||

| 0 EUR | 30 | Aktien CFDs variabel, DAX: ab 1 Punkt | Aktien-CFDs, Aktien-Baskets und ETFs Deutschland 5 EUR, USA 10 USD | Referenzzins (z.B. EURIBOR) +/- 2,5% | keine Nachschuss-pflicht, Stop-Loss garantiert | ja | Zum Broker » | |

| Aktien, Indizes, Rohstoffe, Währungen, Anleihen, Kryptowährungen, Futures (insg. über 12.000 Basiswerte) Einlagensicherung: 20.000 EUR Risikohinweis: 72 % der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. | Demokonto: ja | |||||||

| 4.000 EUR | 30 | Aktien CFDs variabel, DAX: 0,5 Punkt | Aktien-CFDs 0,10 % (min 5,80 EUR), Index-CFDs ab 0,01 % (min 3 EUR) | 2,50 % p.a. +/- EONIA | Stop-Loss, Stop-Out, keine Nachschuss-pflicht | ja | Zum Broker » | |

| Aktien, Indizes, Währungen, Futures (insg. über 7.000 Basiswerte) Einlagensicherung: 50.000 GBP Risikohinweis: 64,36 % der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. | Demokonto: ja | |||||||

| 0 EUR (300 EUR Paypal/Kreditkarte) | 30 | variabel, DAX: ab 0,9 Punkte | Aktien-CFDs Europa ab 0,05 % (min. 10 EUR) | 2,50 % p.a. +/-relevanter Benchmark-Zinssatz | Stop-Loss garantiert, keine Nachschuss-pflicht | ja | Zum Broker » | |

| Aktien, Indizes, Rohstoffe, Zinssätze, Währungen, ETFs, Anleihen, Sektoren, Kryptowährungen (insg. über 17.000 Basiswerte) Einlagensicherung: 100.000 EUR Risikohinweis: 74 % der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. | Demokonto: ja | |||||||

Risikohinweis CFD-Handel

Der Handel mit CFDs ist mit erheblichen Risiken verbunden und kann zum vollständigen Verlust Ihrer gesamten Kapitaleinlage führen. Zwischen 68% und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld! Möglicherweise gibt es Kontoarten, bei denen Verluste das eingesetzte Kapital übersteigen können. Der gehebelte Handel mit CFDs ist eventuell nicht für Sie geeignet! Informieren Sie sich darum ausführlich, wie der CFD-Handel funktioniert. Sie sollten keine Gelder einsetzen, deren Verlust Sie im schlimmsten Fall nicht verkraften könnten. Stellen Sie sicher, dass Sie alle mit dem CFD-Handel verbundenen Risiken verstanden haben. Der Inhalt dieser Webseite darf NICHT als Anlageberatung missverstanden werden! Wir empfehlen, sofern notwendig, sich von unabhängiger Stelle beraten zu lassen.