Zertifikate

Zertifikate gelten – von einigen Ausnahmen abgesehen – zur Gruppe der so genannten passiv gemanagten Anlageprodukte. Sie zählen zu den so genannten derivativen Wertpapieren, da sich ihr Preis in der Regel von einem Basiswert in Form einer Aktie, eines Index, einer Währung oder einem Rohstoff ableitet. Dadurch berechnet sich der Kurs eines Zertifikates nicht anhand von Angebot und Nachfrage, sondern auf Basis verschiedener Faktoren durch den Emittenten.

Inhaltsverzeichnis

Was sind Zertifikate?

Unter dem Aspekt ihres Aufbaus handelt es sich bei Zertifikaten um künstliche Wertpapiere. Im Gegensatz zu Aktien verbriefen sie also keinen Anteil an einem Unternehmen, sondern ermöglichen es ihrem Inhaber zum Beispiel, an der Entwicklung eines Index teilzuhaben, mit Abschlag in einen bestimmten Basiswert zu investieren oder auch in Seitwärtsmärkten feste Renditen zu erzielen.

Dabei sind Zertifikate besonders bei den Privatanlegern beliebt wie kaum eine andere Anlageklasse. Dieser Nachfrage tragen natürlich auch die Emittenten Rechnung und so ist es kaum verwunderlich, dass Anfang Juni 2007 mehr als 85.000 Zertifikate zum Handel zugelassen waren.

Die vielfältigen Möglichkeiten, die sich durch den Einsatz von Zertifikaten erschließen, machen sie zu einer interessanten Beimischung für jedes Depot. Anleger sollten nur im Hinterkopf behalten, dass Zertifikate kein Sondervermögen sind, wie es bei Fonds der Fall ist.

Sie sind Inhaberschuldverschreibungen und damit hängt ihre Qualität ebenso wie Anleihen von der Bonität der emittierenden Bank ab. Daher sollten nur Zertifikate von Emittenten gekauft werden, deren Bonität unbedenklich ist. Dazu gehören aber eigentlich alle Investmentbanken und Privatkundenbanken, die hierzulande als Emittenten auftreten.

Zertifikate kaufen – wo und wie?

Kaufen können Anleger Zertifikate über jedes Depot bei ihrer Hausbank oder einem der zahlreichen Onlinebroker. Wir empfehlen aber eindeutig den Erwerb über ein Depot bei einem Onlinebroker, da hier die Ordergebühren in der Regel um einiges niedriger sind, als bei den meisten Filialbanken.

Tipp: Wahl zum Online-Broker 2025 – jetzt abstimmen und wertvolle Preise gewinnen!

Ab sofort können Sie ihren Online-Broker 2025 bewerten. Die Teilnahme an der Abstimmung nimmt nur wenige Minuten Zeit in Anspruch. Unter allen Teilnehmern verlost Brokervergleich.de Preise im Gesamtwert von über 4.000 Euro. Online-Broker 2025 - Jetzt abstimmen und am Gewinnspiel teilnehmen! »

Empfehlung:

flatex

- 12 Monate lang ab 1,90 Euro Orderprovision handeln!*

- (* zzgl. marktüblicher Spreads, Zuwendungen, Produktkosten und Fremdkosten.)

- Online-Broker des Jahres 2023 & 2024 auf Brokervergleich.de

- Über 5.300 ETF- und Fondssparpläne ab 0,00 Euro Ordergebühr!

- Risikoausschluss: Investitionen in Wertpapiere bergen Verlustrisiken!

Empfehlung:

comdirect

- 12 Monate lang ab 3,90 Euro pro Trade handeln!

- 75 Euro Aktivitätsprämie sichern!

- Ab 0,00 Euro anlegen im ETF- oder Fonds-Sparplan.

- Wertpapiere von A bis Z, internationale Handelsplätze.

- Soforthandel an 6 deutschen Börsenplätzen.

- Neu: HebelSelect-Trading mit Turbo-Optionsscheinen.

Depot-Vergleich

Wählen Sie ihr Kaufverhalten

| Broker | Standard | Neukunde | Angebot |

|---|---|---|---|

| Hinweis: Investitionen in Wertpapiere bergen Risiken! 1 Die Gesamtkosten p.a. berechnen sich auf Basis der aktuellen Konditionen (Quelle: Preis- Leistungsverzeichnis). Einige Broker berechnen außerdem Börsenplatzgebühren. 2 Gesamtkosten p.a. (Neukunde) + Prämie berechnen sich auf Basis der vom jeweiligen Broker angebotenen Konditionen für Neukunden. Einige Broker berechnen außerdem Börsenplatzgebühren. Alle Angaben ohne Gewähr * Smartbroker: Aktienhandel über Gettex für 0 € pro Order. An anderen deutschen Börsenplätzen betragen die Kosten 4 € pro Order, unabhängig vom Ordervolumen. | |||

| Empfehlung Zum Broker » | 11,20 €9,95 €17,45 €je Order | 5,60 €4,98 €8,73 €je Order |

|

| 224,00 €497,50 €139,60 €pro Jahr | 112,00 €248,75 €69,80 €pro Jahr | ||

| (4,1) |?| Einordnung: Vielfach ausgezeichneter Allround-Broker mit großer Community und umfangreichem Handelsangebot für Einsteiger und erfahrene Anleger. Großes Sparplan-Angebot mit günstigen Konditionen. Trading-App. Aktion: ETF-Topseller im Wert von ca. 100 Euro geschenkt! Handel ab 0,95 Euro je Order über Tradegate! Alle Wertpapiersparpläne 12 Monate gebührenfrei + 2,80% Zinsen auf Tagesgeld bis 1 Mio. Euro. | |||

| Empfehlung Zum Broker » | 11,15 €9,90 €17,40 €je Order | 3,90 €3,90 €3,90 €je Order |

|

| 223,00 €495,00 €139,20 €pro Jahr | 78,00 €195,00 €31,12 €pro Jahr | ||

| (4,2) |?| Einordnung: Vielfach ausgezeichneter Allround-Broker mit dem umfangreichsten Handelsangebot und 24/7-Kundenservice. Für Eilige: Verzögerungsfreier Soforthandel mit Preiszusage und außerbörsliches LiveTrading. Aktion: 75 Euro Bonus + 12 Monate lang handeln ab 3,90 Euro je Order oder bis 3,00 % Zinsen p.a. auf Guthaben. | |||

Zum Broker » | 5,80 €5,80 €7,00 €je Order | 5,80 €5,80 €7,00 €je Order |

|

| 116,00 €290,00 €56,00 €pro Jahr | 116,00 €290,00 €56,00 €pro Jahr | ||

| (3,6) |?| Einordnung: Beliebter Broker mit fairen Handelsgebühren und Zugang zu allen wichtigen Märkten. Umfangreiche Berichte und Analysen für aktive Trader. Besonderheiten: Pennystocks-Depot und Aktienverleih. | |||

| Empfehlung Zum Broker » | 5,90 €5,90 €5,90 €je Order | 1,90 €*1,90 €*1,90 €*je Order |

|

| 118,00 €295,00 €47,20 €pro Jahr | 38,00 €*95,00 €*15,20 €*pro Jahr | ||

| (4,3) |?| Einordnung: Großes Angebot handelbarer Produkte & Handelsplätze. Trading via Browser oder App mit modernsten Features. Günstige Konditionen inkl. zahlreiche kostenfreie Sparpläne*. Risikoausschluss: Investitionen in Wertpapiere bergen Verlustrisiken! *Haftungsausschluss: zzgl. marktüblicher Spreads, Zuwendungen, Produktkosten und Fremdkosten. Aktion: *Für Neukunden: 1 Jahr an ausgewählten Handelsplätzen Aktien und Anleihen ab 1,90 EUR pro Order handeln zzgl. 2 EUR Fremdkostenpauschale + Sparpläne, ausgewählte ETFs und Fonds ab 0,00 EUR. Jeweils zzgl. marktüblicher Spreads, Zuwendungen, Produktkosten und Fremdkosten. Tipp: Online-Broker 2023 & 2024! | |||

Zum Broker » | 4,00 €4,00 €5,00 €je Order | 4,00 €4,00 €5,00 €je Order |

|

| 80,00 €200,00 €40,00 €pro Jahr | 80,00 €200,00 €40,00 €pro Jahr | ||

| (4,2) |?| Einordnung: Broker für aktive Trader. US-Handel ab 1 Cent je Aktie, günstige Aktienindex-Futures. Mehrere ausgezeichneter Trading-Plattformen + App. Liquiditätsvorteil durch nicht einbehaltene Abgeltungssteuer. Aktion: Jahresabo für das aktien Magazin oder die Trader-Zeitung im Wert von 358 Euro kostenlos erhalten. | |||

Zum Broker » | 8,90 €8,90 €12,50 €je Order | 8,90 €8,90 €12,50 €je Order |

|

| 178,00 €445,00 €100,00 €pro Jahr | 178,00 €445,00 €100,00 €pro Jahr | ||

| (3,6) |?| Einordnung: Klassischer Broker, für Einsteiger und erfahrene Trader geeignet. Alle in Deutschland handelbaren Wertpapiere verfügbar. Ab 2.500 € außerbörslicher Echtzeit- und Limithandel. Goldhandel möglich. | |||

Zum Broker » | 11,24 €8,99 €17,49 €je Order | 7,62 €6,49 €10,74 €je Order |

|

| 224,80 €449,50 €139,92 €pro Jahr | 152,30 €324,50 €85,92 €pro Jahr | ||

| (4,1) |?| Einordnung: Online-Broker der Sparkassen mit Zugang zu allen Asset Klassen, inkl. Neuemissionen. Auslandshandel möglich. über 4.000 Fonds ohne Ausgabeaufschlag und großes Angebot an Sparplänen. Aktion: Nur 1,99 Euro Orderprovision für 1 Jahr + 1,50 % Zinsen p.a. auf Tagesgeld. | |||

Zum Broker » | 11,15 €7,40 €17,40 €je Order | 11,15 €7,40 €17,40 €je Order |

|

| 223,00 €370,00 €139,20 €pro Jahr | 223,00 €370,00 €139,20 €pro Jahr | ||

| (3,9) |?| Einordnung: Broker mit großem Wertpapierangebot, ideal auch für Einsteiger. Top: Sparpläne bereits ab 1,00 € je Sparrate und rund 1.100 ETF-Sparpläne ohne Ausführungsgebühr. Handel direkt per App möglich. Aktion: Fonds ohne Ordergebühren kaufen + 2,50 % Zinsen p.a. aufs Tagesgeld. | |||

Zum Broker » | 10,00 €10,00 €10,00 €je Order | 10,00 €10,00 €10,00 €je Order |

|

| 200,00 €500,00 €80,00 €pro Jahr | 200,00 €500,00 €80,00 €pro Jahr | ||

| (4) |?| Einordnung: Broker für den kontinuierlichen Vermögensaufbau mit Aktien, Fonds und Wertpapiersparplänen. Einfaches und transparentes Gebührenmodell und kostenlose Depotführung. Alle Fonds ohne Ausgabeaufschlag! Aktion: Kostenlose Sparpläne und vergünstigte Ordergebühren. | |||

Zum Broker » | 11,15 €9,90 €17,40 €je Order | 8,03 €7,40 €11,15 €je Order |

|

| 223,00 €495,00 €139,20 €pro Jahr | 160,50 €370,00 €89,20 €pro Jahr | ||

| (3,7) |?| Einordnung: Der Broker der Frankfurter Sparkasse ermöglicht den Handel an den deutschen Börsen und 42 Auslandsbörsen. Im Vordergrund steht der kontinuierliche Vermögensaufbau. Viele Sparpläne sind gebührenfrei. Aktion: 20 Euro Amazon-Gutschein + 2,25 % Zinsen auf Guthaben + Aktienhandel ab 2,90 Euro Ordergebühr für 12 Monate. | |||

| Empfehlung Zum Broker » | 1,00 €1,00 €1,00 €je Order | 1,00 €1,00 €1,00 €je Order |

|

| 20,00 €50,00 €8,00 €pro Jahr | 20,00 €50,00 €8,00 €pro Jahr | ||

| (4,2) |?| Einordnung: Neo-Broker mit starken Konditionen: Lediglich ein Euro Fremdkostenpauschale für Einzeltrades, Sparpläne sind kostenfrei. Einziger Handelsplatz ist LS Exchange. Aktion: 2,00 % Zinsen p.a. auf Cash + Handel für 1 Euro + kostenlose Sparpläne. | |||

| Empfehlung Zum Broker » | 0,00* €0,00* €0,00* €je Order | 0,00* €0,00* €0,00* €je Order |

|

| 0,00* €0,00* €0,00* €pro Jahr | 0,00* €0,00* €0,00* €pro Jahr | ||

| (4,3) |?| Einordnung: Mehrfach ausgezeichneter Neo-Broker mit großer Community. *Handeln ab 0,00 € über gettex oder ab 4,00 € an anderen Börsenplätzen. Großes Angebot an gebührenfreien Sparplänen. Neu: Trading-App. | |||

Zum Broker » | 0,00 €0,00 €0,00 €je Order | 0,00 €0,00 €0,00 €je Order |

|

| 0,00 €0,00 €0,00 €pro Jahr | 0,00 €0,00 €0,00 €pro Jahr | ||

| (4,3) |?| Einordnung: Neo-Broker mit den besten Konditionen am Markt: Keine Odergebühren oder sonstige Kosten - das ganze ohne Mindestordervolumen! Einziger Handelsplatz ist gettex. Kundenservice via online Ticketsystem. | |||

| Empfehlung Zum Broker » | 0,99 €0,72* €0,99 €je Order | 0,00 €0,00 €0,00 €je Order |

|

| 19,80 €35,88* €7,92 €pro Jahr | 0,00 €0,00 €0,00 €pro Jahr | ||

| (4,2) |?| Einordnung: Schnell wachsender Neo-Broker mit großem Angebot - nicht allein für Einsteiger spannend. Günstige Ordergebühren ab 0,99 € oder innovative Trading-Flatrate für 4,99 € p.M.! Handel via App oder PC. Aktion: 2,00 % Zinsen p.a. auf Cash! | |||

Zum Broker » | 0,00 €0,00 €0,00 €je Order | 0,00 €0,00 €0,00 €je Order |

|

| 0,00 €0,00 €0,00 €pro Jahr | 0,00 €0,00 €0,00 €pro Jahr | ||

| (3,6) |?| Einordnung: Top Konditionen beim Neo-Broker: 0,00 € Orderprovision (zzgl. marktüblicher Spreads) + max. 1,00€ Fremdkosten. Mindestorder 1,00 €. Wertpapierhandel und echter Kryptohandel in einem Depot! Trading über Guidants möglich! | |||

Zum Broker » | 0,00 €0,00 €0,00 €je Order | 0,00 €0,00 €0,00 €je Order |

|

| 0,00 €0,00 €0,00 €pro Jahr | 0,00 €0,00 €0,00 €pro Jahr | ||

| (4,1) |?| Einordnung: Neo-Broker mit günstigen Gebühren, einem guten Angebot und einer umfangreichen Auswahl an deutschen und internationalen Handelsplätzen. App und Desktop-Version. Aktion: 100 Euro ETF-Bonus für Neukunden + bis 1,75 % Zinsen p.a. | |||

Zum Broker » | 0,00 €0,00 €0,00 €je Order | 0,00 €0,00 €0,00 €je Order |

|

| 0,00 €0,00 €0,00 €pro Jahr | 0,00 €0,00 €0,00 €pro Jahr | ||

| (2,8) |?| Einordnung: Broker mit einem günstigen Gebührenmodell, einer Auswahl an Aktien, ETPs und Mini Futures. App und Desktop. | |||

| Broker | Standard | Neukunde | Bonus | Ergebnis Online-Broker Test | ||

|---|---|---|---|---|---|---|

| Kosten p.a. | pro Order | Kosten p.a. | ||||

| 1 Die Gesamtkosten p.a. berechnen sich auf Basis der aktuellen Konditionen (Quelle: Preis- Leistungsverzeichnis). Einige Broker berechnen außerdem Börsenplatzgebühren. 2 Gesamtkosten p.a. (Neukunde) + Prämie berechnen sich auf Basis der vom jeweiligen Broker angebotenen Konditionen für Neukunden. Einige Broker berechnen außerdem Börsenplatzgebühren. Alle Angaben ohne Gewähr | ||||||

| 224,00 €497,50 €139,60 € | 5,60 €4,975 €8,725 € | 112,00 €248,75 €69,80 € | Bis 200 Euro Wechselprämie! 0,95 EUR pro Trade (zzgl. marktüblicher Spreads) für 12 Monate über Tradegate + 2,80 % p.a. Zinsen für Guthaben! | (4,1) |?| | Zum Broker » | |

| 178,00 €445,00 €100,00 € | 8,90 €8,90 €12,50 € | Bis zu 5.000 € Prämie. | Bis zu 5.000 € Wechselprämie! | (3,6) |?| | Zum Broker » | |

Haftungssauschluss: Neben den angegebenen Gebühren der Online-Broker können zusätzliche Kosten anfallen, zum Beispiel zzgl. marktüblicher Spreads, Zuwendungen, Produktkosten und Fremdkosten.

Risikoauschluss: Investitionen in Wertpapiere bergen Verlustrisiken! Sie können (einen Teil) Ihre(r) Einlage verlieren.

Hinweise zur Berechnung der Orderkosten: Die Angaben bzgl. Orderkosten für den Aktienhandel ergeben sich aus der individuellen Auswahl unter „Wählen Sie ihr Kaufverhalten“ – platziert über dem Vergleich. Bei Neukundenaktionen werden Ermäßigungen anteilig in der Musterrechnung „Neukunde“ berücksichtigt. Individuelle Börsenentgelte werden nicht berechnet.

Rechenbeispiel comdirect Standardkosten gem. Preisverzeichnis:

- 1. Fall „Anleger“: 20 Käufe/Verkäufe im Jahr mit einer durchschnittlichen Ordergröße von 2.500 € |

Ordergebühr: 0,25 % * 2.500 € + 4,90 € = 11,15 € / 223,00 € p.a. - 2. Fall „Aktiver Anleger“: 50 Käufe/Verkäufe im Jahr mit einer durchschnittlichen Ordergröße von 1.000 € |

Ordergebühr: 0,25 % * 1.000 € + 4,90 € = 7,40 €; Min. Gebühr Inland jedoch 9,90 €, daher: 9,90 € / 495,00 € - 3. Fall „Investor“: 8 Käufe/Verkäufe im Jahr mit einer durchschnittlichen Ordergröße von 5.000 € |

Ordergebühr: 0,25 % * 5.000 € + 4,90 € = 17,40 € / 139,20 € p.a.

Welche Zertifikate für welche Strategie?

Ebenso wie bei Fonds eignen sich natürlich auch nicht alle Arten von Zertifikaten für jede Anlagestrategie. Eine grobe Zuordnung der wichtigsten Zertifikateklassen zu den verschiedenen Strategien haben wir nachfolgend für Sie vorgenommen:

- Konservative Anlagestrategie

Garantiezertifikate, Zinszertifikate - Ausgewogene Anlagestrategie

Bonuszertifikate, Discountzertifikate, Indexzertifikate, Strategiezertifikate - Spekulative Anlagestrategie

Hebelzertifikate, Alpha-Zertifikate

Welche Arten von Zertifikaten gibt es?

Details über die Funktionsweisen und Chancen der wichtigsten Kategorien von Zertifikaten finden Sie auf den nachfolgenden Seiten:

- Aktienzertifikate

- Alpha-Zertifikate

- Basketzertifikate

- Bonuszertifikate

- Discountzertifikate

- Expresszertifikate

- Garantiezertifikate

- Hebelzertifikate

- Indexzertifikate

- Open-End-Zertifikate

- Outperformance-Zertifikate

- Öko-Zertifikate

- Private-Equity-Zertifikate

- Rohstoffzertifikate

- Rolling-Discountzertifikate

- Sprintzertifikate

- Strategiezertifikate

- Zinszertifikate

Die wichtigsten Arten von Zertifikaten stellen wir nachfolgend ausführlicher vor:

Aktienzertifikate

Aktienzertifikate, auch Aktienbaskets genannt, sind eine Zusammenstellung mehrerer Einzelaktien, welche sich entweder auf ein bestimmtes Thema oder eine ausgewählte Branche beziehen.

Mit Hilfe eines solchen Aktienzertifikates ist es also möglich, bestimmte Themen, Branchen oder Regionen abzudecken, ohne eine Vielzahl einzelner Aktien ins Depot legen zu müssen.

Deckt ein Aktienzertifikat ein bestimmtes Thema ab, so spricht man auch von einem Themenzertifikat oder Themenbasket.

Der Phantasie der Investmentgesellschaften sind bei der Zusammenstellung der Einzelwerte kaum Grenzen gesetzt. So kann man mit einem Aktienzertifikat auf Werte aus dem Automobilsektor, der Wasseraufbereitung, regenerativen Energien oder dem Immobilienbereich setzen.

Da in vielen spezifischen Themenzertifikaten Small-Caps und Mid-Caps, also Aktien kleinerer und mittelgroßer Unternehmen enthalten sind, bieten Aktienzertifikate oftmals die einzige Möglichkeit, durch den Erwerb nur eines Zertifikates in eine Auswahl besonders aussichtsreicher Unternehmen eines Sektors zu investieren.

Wichtig ist es für den Anleger, die Liquidität des ausgewählten Aktienbaskets zu beachten. Unter der Liquidität eines Wertpapieres versteht man das Handelsvolumen im betreffenden Titel innerhalb eines Tages. Bei einer niedrigen Liquidität, also einem geringen Handelsvolumen, kann es schwierig werden, das Zertifikat zeitnah zu einem fairen Kurs zu verkaufen. Eine hohe Liquidität deutet hingegen auf ein reges Angebot und eine rege Nachfrage hin und macht somit sowohl den Kauf als auch den Verkauf eines solchen Papieres einfacher.

Aktienzertifikate, die in die aussichtsreichsten Titel einer bestimmten Region oder eines bestimmten Landes investieren, ermöglichen es dem Anleger die Investition in eben diese Region ohne selbst mühsam die aussichtsreichsten Aktien heraussuchen zu müssen.

Gegenüber dem Erwerb einer entsprechenden Anzahl einzelner Aktien sprechen auch die Gebühren für den Kauf und Verkauf von Aktienbaskets für die Zertifikate. Da nur eine Transaktion erforderlich ist, ist der Erwerb eines Aktienzertifikates natürlich um einiges günstiger, als der Erwerb einer entsprechenden Anzahl von Einzelaktien. Darüber hinaus wird auch das Kursrisiko – das größte Risiko bei Direktinvestments in einzelne Aktien – auf wesentlich mehr Titel verteilt, als sie sich der Anleger bei einem Direktinvestment leisten könnte.

Allerdings sollte der Anleger bedenken, dass Branchenzertifikate und Themenzertifikate oftmals Werte enthalten, die stark miteinander korrelieren, bei denen also bestimmte Ereignisse ähnliche Kursentwicklungen nach sich ziehen. Bei der Auswahl geeigneter Aktienzertifikate muss der Anleger darüber hinaus die richtige Branche, Region oder das richtige Thema treffen. Das beste Zertifikat nützt nichts, wenn es zwar aussichtsreiche Werte enthält, diese aber vom Markt allesamt nicht beachtet werden.

Bonuszertifikate

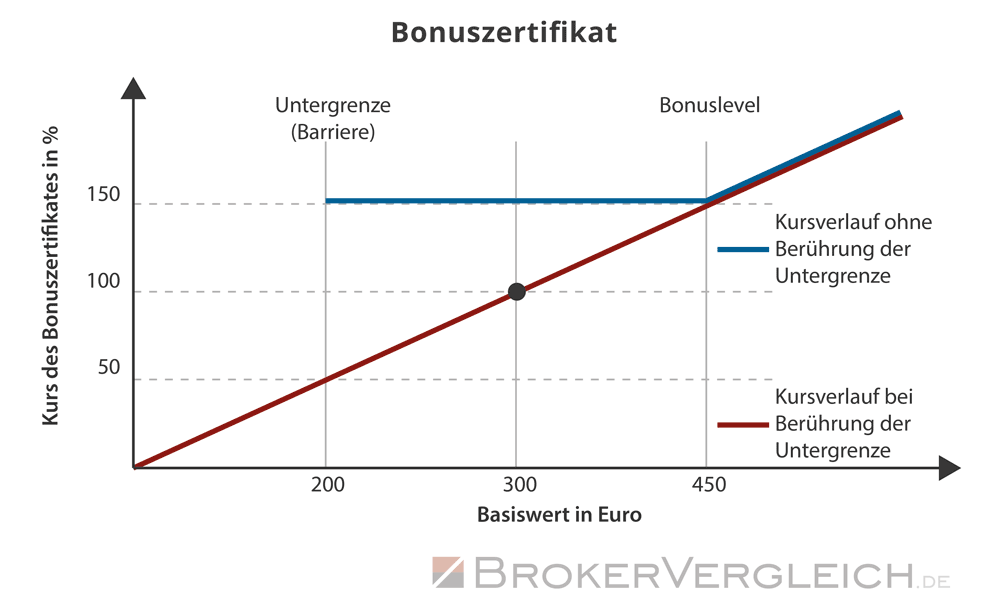

Über Bonuszertifikate bekommen Anleger zum einen eine gewisse Sicherheit und zum anderen auch die Aussicht auf Kursgewinne. Dabei beziehen sie sich immer auf einen Basiswert in Form einer Aktie oder eines Index.

Die Funktionsweise ist dabei so einfach wie genial: Bonuszertifikate sind mit einem so genannten Risikopuffer als Untergrenze ausgestattet, der sich in der Praxis innerhalb einer Spanne von 20 bis 50 Prozent unter dem Kurs des Basiswertes zum Zeitpunkt der Auflegung des Zertifikates befindet. Ebenso wird bereits bei der Emission ein so genannter Bonuslevel festgelegt, welcher dem Kurs des Basiswertes zuzüglich eines bestimmten Prozentsatzes entspricht.

Bei der Rückzahlung eines solchen Bonuszertifikates muss man dann zwischen zwei Szenarien hinsichtlich der Untergrenze (Barriere) unterscheiden:

- Szenario 1:

Der Kurs des Basiswertes fällt während der gesamten Laufzeit des Bonuszertifikates niemals auf oder unter die festgelegte Untergrenze. In diesem Fall erhalten Anleger mindestens den festgelegten Bonuslevel ausgezahlt. Steigt der Kurs des Basiswertes zum Ende der Laufzeit allerdings über diesen Bonuslevel, partizipiert der Anleger in vollem Umfang vom Kursanstieg und erhält den tatsächlichen Kursgewinn ausgezahlt. - Szenario 2:

Berührt oder unterschreitet der Kurs des Basiswertes die festgelegte Untergrenze während der Laufzeit des Bonuszertifikates, so verfällt die Bonusgarantie und der Anleger bekommt exakt den Kurs des Basiswertes zum Zeitpunkt der Fälligkeit des Zertifikates ausgezahlt. Auch wenn sich der Kurs des Basiswertes nach einem Rutsch auf oder unter die Untergrenze wieder erholt, wird die Bonus- und Garantiefunktion nicht wieder aktiv.

Um Ihnen die verschiedenen Szenarien und damit die möglichen Kursentwicklungen eines Bonuszertifikates anschaulicher darzustellen, nachfolgend ein vereinfachtes Beispiel:

- Kurs des Basiswertes zur Auflegung des Bonusertifikates: 300 Euro

- Sicherheitspuffer (Untergrenze bzw. Barriere): 200 Euro bzw. 33 Prozent

- Bonuslevel: 450 Euro bzw. 50 Prozent

Für unser Beispiel ergeben sich nun drei mögliche Szenarien:

- Szenario 1:

Der Kurs des Basiswertes fällt während der Laufzeit des Zertifikates bis auf oder unter die Barriere von 200 Euro. In diesem Fall verfällt der Bonuslevel und der Kurs des Zertifikates entwickelt sich parallel zum Basiswert. - Szenario 2:

Der Kurs des Basiswertes fällt während der Laufzeit des Zertifikates nie bis auf oder unter die Barriere von 200 Euro, steigt aber auch nie über den Bonuslevel von 450 Euro. In diesem Fall bekommt der Anleger am Ende der Laufzeit den Bonuslevel von 450 Euro ausgezahlt. - Szenario 3:

Der Kurs des Basiswertes fällt während der Laufzeit des Zertifikates nie bis auf oder unter die Barriere von 200 Euro, liegt aber zür Fälligkeit über dem Bonuslevel von 450 Euro. In diesem Fall bekommt der Anleger den aktuellen Kurs des Basiswertes ausgezahlt.

Durch den auch in obigem Beispiel leicht zu erkennenden Risikopuffer und die Bonusgarantie stellen Bonuszertifikate besonders in Phasen seitwärts verlaufender Börsen für Anleger eine interessante Alternative zu einem Investment in den Basiswert dar. Gekauft werden können solche Zertifikate bei den meisten Onlinebrokern und Direktbanken.

Discountzertifikate

Erfolgreiche Anlageprodukte zeichnen sich durch eine verständliche Struktur sowie ein günstiges Verhältnis von Chancen und Risiken aus.

Discountzertifikate haben sich in turbulenten Börsenzeiten hier als wirkungsvolles Instrument erwiesen. Zwar ging die kollektive Abneigung der Investoren gegenüber strukturierten Produkten auch an dem sehr einfachen Konzept der Papiere nicht vorbei. Mittlerweile aber kehrt das Vertrauen zurück – nicht zuletzt wegen der sehr attraktiven Renditen, die sich mit Discountzertifikaten erzielen lässt.

Prinzip eines Discountzertifikates

Das Prinzip eines Discountproduktes in der Basisvariante entstammt dem Covered Call Writing, einem Konzept, das in der professionellen Vermögensverwaltung bereits seit Jahrzehnten zur Anwendung kommt. Die Struktur besteht dem Grunde nach aus einer Longposition im jeweiligen Basiswert, auf den sich das Zertifikat bezieht, sowie einer Verkaufsposition in einer Kaufoption auf diesen Basiswert.

Funktionsweise eines Discountzertifikates

Discountzertifikate ermöglichen es Anlegern, einen bestimmten Basiswert mit einem Rabatt auf den Tageskurs zu kaufen. Notiert eine Aktie beispielsweise bei 100 Euro, kann der Einstieg über das Zertifikat zu einem Kurs darunter, zum Beispiel 85 Euro, erfolgen. Der Rabatt wird durch den Verkauf der Kaufoption auf den Basiswert durch den Emittenten realisiert und entspricht im Idealfall exakt der Optionsprämie, die am Terminmarkt dafür gezahlt wird.

Das Zertifikat ist mit einem Cap – ausgestattet – zum Beispiel 107 Euro. Liegt der Kurs der Aktie am Fälligkeitstag über 107 Euro, werden dennoch nur 107 Euro an den Anleger ausgezahlt. Der Cap-Level entspricht dem Ausübungspreis der verkauften Option, die bei Kursen oberhalb von 107 Euro von deren Inhaber ausgeübt wird. An starken Kursanstiegen des Basiswertes können Inhaber von Discountzertifikaten somit nicht partizipieren.

Nachteil eines Discountzertifikates gegenüber einem Direktinvestment

Das ist jedoch auch der einzige Nachteil. Liegt der Kurs der Aktie am Fälligkeitstag bei 107 Euro, realisiert der Anleger 22 Euro Gewinn –mit einem Direktinvestment wären es nur 7 Euro gewesen. Auch wenn die Aktie verliert, sind Gewinne möglich. Währen ein Aktionär bei einem Kursverlust von 10 Euro einen Verlust hinnehmen muss, bleibt dem Zertifikate-Inhaber, der bei 85 Euro eingestiegen ist, immer noch ein Gewinn von 5 Euro.

Verluste erleidet das Discountzertifikat erst, wenn der Kurs unter 85 Euro fällt. Und auch dann fällt der Schaden immer geringer aus als bei einem Direktinvestment. Der Tausch sehr hoher Erträge, die eine geringe Eintrittswahrscheinlichkeit besitzen, gegen maßvolle Erträge mit hoher Eintrittswahrscheinlichkeit, erhöht nicht nur die Gewinnchancen im Einzelfall signifikant. In der langfristigen Perspektive tragen Discountzertifikate dazu bei, die Erträge eines Wertpapierportfolios zu glätten.

Private Equity Zertifikate

Während Indexzertifikate oder Garantiezertifikate mittlerweile so gut wie jedem Anleger geläufig sind, wissen nur die wenigsten, dass man auch den Bereich Private Equity per Zertifikat abdecken kann. Im Vergleich mit einem entsprechenden Fonds hat ein solches Private Equity Zertifikat gleich mehrere Vorteile.

Private Equity Fonds sind derzeit noch überwiegend als geschlossene Fonds erhältlich und haben damit sowohl eine gewisse Laufzeit als auch eine meist beträchtliche Mindestbeteiligungssumme. Börsennotierte Private Equity Fonds sind noch die Ausnahme, auch wenn dieser Markt derzeit in Bewegung ist. Die meisten börsennotierten Werte sind die der eigentlichen Private Equity Gesellschaften.

Über ein Private Equity Zertifikat hingegen kann der Anleger auch an der Entwicklung eines ganzes Indizes solcher börsennotierter Beteiligungsgesellschaften teilhaben oder aber ähnlich wie bei den Fonds direkt auf die Wertentwicklung des Portfolios einer einzelnen Gesellschaft setzen.

Die Vorteile eines solchen Private Equity Zertifikates liegen dabei auf der Hand: börsentägliche Handelbarkeit und damit aktienähnliche Liquidität sowie niedrige laufende Kosten.

Während bei geschlossenen Private Equity Fonds anfänglich hohe Kosten das vom Anleger eingesetzte Kapital schmälern, sind die sowohl die einmaligen Kosten beim Kauf als auch die laufenden jährlichen Kosten eines Private Equity Zertifikates wesentlich geringer und leichter zu überschauen.

Neben diesen niedrigeren Kosten stellt die börsentägliche Handelbarkeit den wohl wichtigsten Vorteil von Private Equity Zertifikaten dar. Während der Anleger bei einem geschlossenen Fonds teilweise eine feste Kapitalbindung von zehn Jahren und mehr hat, kann er bei den Zertifikaten über das darin angelegte Kapital kurzfristig verfügen.

Alle oben vorgestellten Private Equity Zertifikate können Sie einfach und kostengünstig an den angegebenen Börsenplätzen handeln. Die dabei anfallenden Ordergebühren entsprechen in etwa denen für den Aktienhandel.

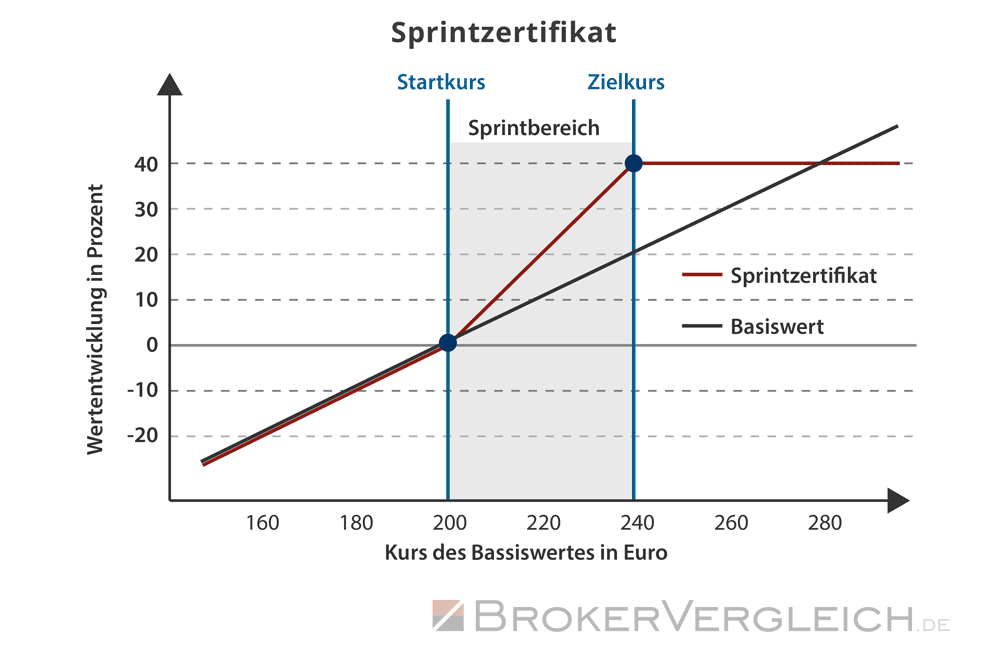

Sprintzertifikate

Gehen Anleger bei bestimmten Basiswerten nur von leichten Kurssteigerungen in der nahen Zukunft aus, dann bieten sich Sprintzertifikate als Alternative zu einem direkten Kauf des entsprechenden Basiswertes an.

Im Verhältnis zum Basiswert entwickelt sich ein solches Sprint-Zertifikat innerhalb einer festgelegten „Sprintstrecke“ überproportional. Meist wird hierbei der doppelte Wertzuwachs erreicht, vereinzelt existieren jetzt aber schon Sprintzertifikate am Markt, die innerhalb der Sprintstrecke mehr als doppelt so stark von Kurssteigerungen des Basiswertes profitieren.

Da es aber gerade im Investmentbereich nichts umsonst gibt, hat auch diese überproportionale Performance ihren Preis. Zum einen behalten die Emittenten solcher Zertifikate die Dividende des Basiswertes ein und zum anderen wird die Sprintstrecke, innerhalb derer die überproportionale Performance stattfindet, nach oben bin begrenzt.

Damit besitzt jedes Sprintzertifikat zwei signifikante Eigenschaften: den Startkurs des Basiswertes, der auch gleichzeitig die untere Begrenzung der Sprintstrecke darstellt, und einen Zielkurs, der oberhalb des Startkurses liegt und die obere Begrenzung der Sprintstrecke bildet.

Um Ihnen die Funktionsweise eines solchen Zertifikates besser zu verdeutlichen, nachfolgend ein vereinfachtes Beispiel:

- Startkurs des Basiswertes bei Emission des Zertifikates: 200 Euro

- Zielkurs des Basiswertes: 240 Euro

- Partizipationsrate innerhalb der Sprintstrecke: 200 Prozent

Für dieses Beispiel ergeben sich nun drei mögliche Szenarien:

- Szenario 1:

Der Kurs des Basiswertes fällt bis zum Verkauf oder dem Ende der Laufzeit des Zertifikates unter den Startkurs von 200 Euro. In diesem Fall erhält der Anleger entweder die entsprechende Anzahl Aktien des zugrunde liegenden Basiswertes oder aber deren Gegenwert eingebucht. - Szenario 2:

Der Kurs des Basiswertes steigt bis zum Verkauf oder dem Ende der Laufzeit des Zertifikates über den Startkurs, jedoch nur bis maximal an den Zielkurs. In diesem Fall erhält der Anleger das Doppelte des Wertzuwachses des Basiswertes gutgeschrieben. Steigt der Kurs des Basiswertes in unserem Fall auf 220 Euro, so bekommt der Anleger 240 Euro und damit das Doppelte der Performance des Basiswertes gutgeschrieben. - Szenario 3:

Der Kurs des Basiswertes steigt bis zum Verkauf oder dem Ende der Laufzeit des Zertifikates über den Zielkurs. In diesem Fall erhält der Anleger nur den Zielkurs des Zertifikates ausgezahlt. Steigt in unserem Beispiel der Kurs des Basiswertes also auf 250 Euro, bekommt der Anleger trotzdem nur den maximalen Betrag von 280 Euro (Zielkurs von 240 Euro – Startkurs von 200 Euro = 40 Euro; 40 Euro x 2 = 80 Euro; maximaler Auszahlungsbetrag des Zertifikates damit 280 Euro) gutgeschrieben.

Innerhalb der Sprintstrecke profitiert der Anleger also überproportional am Wertzuwachs des Basiswertes, wofür er zum einen auf die Dividende verzichten muss und zum anderen dadurch auch ein leicht erhöhtes Verlustrisiko hat, denn bei einer Direktinvestition in den Basiswert würden Anleger immerhin noch die Dividende ausgezahlt bekommen und daher eine nicht ganz so negative Performance erzielen.

Wichtig bei einem Sprintzertifikat ist auch der Ein- und Ausstiegszeitpunkt. Investiert man in ein solches Zertifikat nicht gleich bei Emission, so sollte man darauf achten, dass der Kurs des Basiswertes nicht schon zu nah am Zielkurs liegt, denn umso geringer wird das noch vorhandene Kurspotential. Darüber hinaus ist es ebenfalls wichtig zu wissen, dass die für das Zertifikat angegebene Partizipationsrate, also der Faktor mit dem die positive Kursentwicklung des Basiswertes multipliziert wird, einen gewissen Hebel aufweist. Voll von ihr profitieren nur Anleger, die das Sprint-Zertifikat über die gesamte Laufzeit halten. Wer später einsteigt oder vor Ende der Laufzeit verkauft, muss mit einem niedrigeren Hebel rechnen, welcher aber in jedem Fall noch größer als Eins ist, also immer für eine höhere Wertentwicklung innerhalb der Sprintstrecke sorgen wird.

Wie sicher sind Zertifikate?

Grundsätzlich sind Zertifikate Schuldverschreibungen von emittierenden Banken. Auf dem Markt gibt es verschiedenste Zertifikate, wie zum Beispiel Kapitalschutzzertifikate, Garantiezertifikate oder Bonuszertifikate, Aktienzertifikate, Hebelzertifikate oder Discountzertifikate. Für sie alle gilt das gleiche:

Zahlungsunfähigkeit des Emittenten

Müsste ein Herausgeber von Zertifikaten Konkurs anmelden, so erhalten Anleger je nach Höhe der Insolvenzmasse nur noch einen Teil ihres eingesetzten Kapitals wieder. Im ganz schlechten Fall würden Zertifikatebesitzer überhaupt nichts mehr zurück erhalten. Somit kann man zusammenfassend sagen, dass Zertifikate eher unsichere Finanzprodukte sind.

Zahlungsunfähigkeit der Depotbank

Falls eine Depotbank zahlungsunfähig wird, werden Aktien und Anleihen sowie Zertifikate gleich behandelt. Denn ein Depot ist laut Gesetz das Eigentum des Kunden. Somit kann der Anleger die Herausgabe seiner Zertifikate jederzeit verlangen.

Discountzertifikate und Bonuszertifikate von bonitätsstarken Instituten sind anerkannte Strukturen. Deshalb werden sie weiterhin am Markt ihre Rolle spielen. Sie haben einen Sicherheitspuffer. Anlagestrategien und Anlageregionen werden oft durch Zertifikate erschlossen.

Werden Zertifikate von der Einlagensicherung erfasst?

Zertifikate sind generell nicht durch die Einlagensicherung abgesichert. Doch hier gibt es Ausnehmen, die wir Ihnen nun beleuchten wollen:

Die Genossenschaftsbanken bieten Ausnahmen an. So offerieren die Volks- und Raiffeisenbanken, die Sparda-Banken oder bei PSD-Banken bestimmte Zertifikate der Emittenten aus dem Genossenschaftssektor, wie die DZ Bank oder die WGZ Bank, an. Bei diesen sind Zertifikate durch die Einlagensicherung abgesichert.

Auch bei Sparkassen gibt es die Möglichkeit, sichere Zertifikate zu erwerben. Diese müssen von Emittenten aus dem öffentlich-rechtlichen Sektor – zum Beispiel den Landesbanken – kommen.

Eine weitere Möglichkeit bietet die DWS Go. Bei ihr erhält man für jedes Zertifikat ein Compartment, welches eine Art Sondervermögen darstellt. Dies ist rechtlich und wirtschaftlich unabhängig von den anderen Compartments von DWS Go.

Falls das Rating eines Vertriebspartners unter die Bonitätsnote A- fällt, muss er sofort neue Sicherheiten hinterlegen. An diesen Sicherheiten haben die Compartments ein Pfandrecht und damit eine deutlich höhere Sicherheit als bei anderen Zertifikaten.