Der Zukunftsfonds

Die noch recht junge Fondsgesellschaft „Deutsche Fondsgesellschaft“ brachte im Herbst 2017 den „Zukunftsfonds“ (WKN: A2DTM6) auf den Markt. Der offizielle Verkaufsstart war zwar erst im Mai 2018, Anteile konnten aber schon vorher erworben werden. Die Macher der „Deutsche Fondsgesellschaft“ sind Ex-Bild Chef Kai Diekmann und der frühere Investmentbanker Lenny Fischer. Wie es sich für einen Ex-Chef der Bildzeitung gehört, war der mediale Aufwand beim Start des Fonds nicht unerheblich. „Endlich raus aus den Niedrigzinsen“ – so eines der vielen Schlagwörter auf der Homepage des Fonds. Was bringt der Fonds aber tatsächlich?

Inhaltsverzeichnis

Mit niedrigen Zinsen raus aus den niedrigen Zinsen?

Bei dem „Zukunftsfonds“ handelt es sich um einen Mischfonds. Das Interessanteste bei einem Mischfonds ist die Zusammensetzung. Diese gibt eine ungefähre Einschätzung für die Entwicklung des Fonds. Der naive Anleger mag glauben, dass er den aktuellen Niedrigzinsen am Besten dadurch entkommt, dass er in Aktien investiert. Dies kann durch Einzeltitel geschehen, durch klassische gemanagte Investmentfonds oder durch Indexfonds.

Ein Blick auf die Portfoliozusammensetzung des Zukunftsfonds lässt jedoch Zweifel aufkommen. „Raus aus den Niedrigzinsen. Unser Ziel: 2-4% Rendite nach Kosten.“ Dies ist die Aussage der Initiatoren.

| Fondsstruktur nach Exposure | |

|---|---|

| Quelle: https://fondsfinder.universal-investment.com/de/DE/Funds/DE000A2DTM69/portfolio?q=. Stand 19.06.2018 | |

| Festgelder/Termingelder/Kredite | 56,46% |

| Renten | 14,02% |

| Aktien | 13,63% |

| Bankguthaben | 13,62% |

| Zertifikate auf Commodities | 2,90% |

| Dividendenansprüche | 0,03% |

| Aktienindex-Futures | -0,08% |

| Sonstige Ford. / Verbindl. | -0,58% |

| 100,00% | |

„Sparbuch und Tagesgeldkonto stecken im Zinstief fest. Sie haben als Geldanlagen so gut wie ausgedient.“ – so eine Aussage auf der Homepage des Fonds. Wir wissen nicht, wie hoch der Anteil an Krediten innerhalb der Position „Festgelder / Termingelder / Kredite“ ist, wir sehen aber ein Bankguthaben in Höhe von 13,62 Prozent. Für uns ist dies ein klarer Widerspruch in sich. 14,02 Prozent des Portfolios machen Rentenpapiere aus, mehr als der Aktienanteil. Über ein Viertel der Anlegergelder stecken also in niedrig verzinsten Anlagen. Es ist mehr als wagemutig, hier den Satz „Raus aus den Niedrigzinsen“ zu äußern.

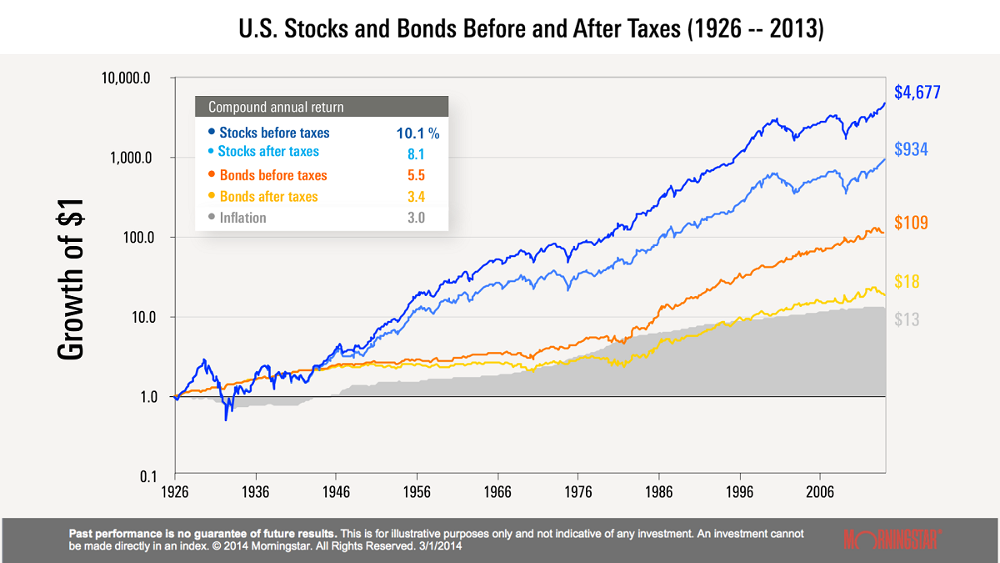

Es ist eine alte Weisheit, dass es schwierig ist, Geld zu verdienen, in dem man in Geld, sprich Anleihen oder Einlagen, investiert. Hintergrund ist der Kaufkraftverlust. Die Inflation ist der Renditekiller bei einer Anlage in Geld. Langfristig haben sich schon immer Aktien als die bessere Lösung angeboten. Das Ibbotson Chart ist in diesem Zusammenhang schon legendär:

Quelle: http://dolap.magnetband.co/ibbotson-chart-2015/

Hintergrund ist, dass Aktienkurse wenig mit der Inflation zu tun haben. Salopp formuliert, erhöht ein Zulieferer einer AG die Preise, erhöht die AG den Verkaufspreis für das Endprodukt. Der Aktienkurs bleibt davon unbeschadet.

Mit diesen Depots in Aktien investieren »

Die Kosten

Der Zukunftsfonds verzichtet erfreulicherweise auf einen Ausgabeaufschlag oder auf Gebühren bei der Rückgabe von Fondsanteilen. Der Anleger zahlt lediglich die Verwaltungskosten in Höhe von 1,4 Prozent pro Jahr.

Bekanntermaßen drücken die Kosten die Gesamtrendite. Es gibt eine nette Formel, mit der sich der Ertrag eines Mischfonds ermitteln lässt. Wir wollen diese der Einfachheit halber auf Aktien und Renten als Fondsbestandteil reduzieren und Kredite oder Rohstoffe außen vor lassen.

Angenommen, die Aktienquote beträgt 20 Prozent mit einer Renditeerwartung von 5 Prozent und die Rentenquote 80 Prozent bei einer Renditeerwartung von 1 Prozent. Die Gesamtkostenquote (TER) beläuft sich auf 1,81 Prozent.

Es gilt (1,81% / (20%*5%+80%*1%)) = 100,56%.

Das bedauerliche an diesem fiktiven Mischfonds ist, dass die Kosten den Ertrag völlig aufzehren. Nicht viel anders wird es bei dem „Zukunftsfonds“ aussehen, der lediglich mit 16,56 % nicht in „Geld“ investiert ist (Aktien, Rohstoffzertifikate, Dividenden).

Die Durchschnittsrendite der Rentenpapiere im Zukunftsfonds beträgt laut Fondsprospekt 0,27 Prozent – eine eher übersichtliche Größe (1).

Die Performance

Der Zukunftsfonds strebt nach eigener Aussage eine jährliche Rendite zwischen zwei und vier Prozent an. Wie sieht dies in der Realität nach fast acht Monaten aus?

Quelle: https://www.finanzen.net/fonds/der_zukunftsfonds

Offensichtlich scheint es sich auch bei konservativen Anlegern herumgesprochen zu haben, dass der Fonds nicht unbedingt hält, was er verspricht. Dem angestrebten Volumen von 20 Milliarden Euro stehen aktuell 12,01 Millionen Euro gegenüber. Zum offiziellen Verkaufsstart im Mai 2018 waren es 11,97 Millionen Euro. Der Zuwachs war jetzt nicht so prickelnd, vor allem, wenn man sich anschaut, wo die Gelder herstammen (2).

Welche Alternativen gibt es für den Vermögensaufbau?

Wer Kritik übt, muss auch Alternativen aufzeigen. Dass ein Mischfonds aktuell keine gute Lösung darstellt, gerade bei einer unterdurchschnittlichen Aktienquote, dürfte einleuchtend sein. Das oben angeführte Ibbotson-Chart untermauert die Behauptung, dass Aktien langfristig die renditestärkere Option darstellen.

Nun möchte nicht jeder Anleger damit anfangen, sich in das Aktiengeschehen einzuarbeiten. Das muss er auch gar nicht. Fondsmanager nehmen ihm die Arbeit ab. Gemanagte Fonds haben aber Nachteile: zum einen wird die Auswahl der Einzeltitel häufig subjektiv von Menschen getroffen. Zum anderen kosten diese Menschen Geld, was wiederum die Kostenquote erhöht.

Passive Fonds, sogenannte Indexfonds oder ETFs, werden nicht gemanagt. Sie bilden einen Index, beispielsweise den DAX, den S&P 500 oder den EuroStoxx nach. Die Fondsgesellschaft wird nur aktiv, wenn sich die Zusammensetzung des abgebildeten Index ändert. Der Vorteil liegt auf der Hand, die Verwaltungskosten fallen marginal aus.

Mit diesen Depots in ETF-Sparpläne investieren »

Dazu kommt, dass aktiv gemanagte Fonds immer versuchen ihre Benchmark, einen Index, zu schlagen. Warum also nicht gleich in den Index investieren? Mischfonds finden sich häufig in den Portfolios konservativer Anleger. Schauen wir uns also einmal die Entwicklung eines konservativen Aktienindex, die des DAX 30, an:

Quelle: https://www.finanzen.net/etf/amundi_etf_dax_ucits_etf_dr

Im Gegensatz zum „Zukunftsfonds“ hat sich der „Amundi ETF DAX UCITS ETF DR“ (WKN: A0REJQ) von dem Kursrückgang im Januar wieder prächtig erholt. Wer im November 2017 eingestiegen ist, um die Vergleichbarkeit zum „Zukunftsfonds“ sicherzustellen, befindet sich im Juni im Plus.

Der Vollständigkeit halber hier noch die Kursentwicklung des DAX 30 selbst:

Quelle: https://www.finanzen.net/index/DAX

Wie sieht es mit den Verwaltungskosten bei unserem Beispiel-ETF aus?

Die Pauschalvergütung beträgt gerade einmal 0,25 Prozent pro Jahr. Da der Erwerb über die Börse erfolgt, hängt die Courtage vom jeweiligen Broker ab. Diese kann aber bei einer langfristigen Haltedauer vernachlässigt werden, da einige Broker Kosten von 4,90 Euro unabhängig vom Handelsvolumen in Rechnung stellen.

Jetzt ein eigenes Depot eröffnen »

Wären die Wertentwicklungen des „Zukunftsfonds“ und des Amundi ETF identisch gewesen, hätte der Anleger, der in Amundi investiert hat, aufgrund der niedrigeren Kostenbelastung besser davon gekommen.

Robo Advisor – die neue Art der Vermögensverwaltung

Wir wollen diese Variante der Geldanlage hier nur kurz anreißen, da sie an anderer Stelle ausführlicher behandelt wird. Wem es zu einseitig ist, sein Geld nur in einen ETF anzulegen, kann über einen Roboadvisor auf eine rein maschinelle Vermögensverwaltung zurückgreifen. Zunächst erstellt der Anleger sein Chance-Risikoprofil. Auf dieser Grundlage wählt der Robo Advisor ein Portfolio aus. Die Zusammensetzung des Portfolios erfolgt ohne menschliches Zutun, rein auf Algorithmen basierend. Damit entfallen subjektive Entscheidungskriterien. Diese Form der Vermögensverwaltung basiert ebenfalls auf der Anlage in ETFs, ist folglich ebenfalls kostengünstig.

Die besten Robo-Advisors im Vergleich »

Zu den Gebühren für den ETF in Höhe von üblicherweise 0,25 Prozent kommen noch die Gebühren für den Robo Advisor. Diese bewegen sich je nach Anbieter zwischen 0,25 Prozent und 0,99 Prozent – immer noch günstiger als der Zukunftsfonds und: die Kundengelder sind rentabel in Aktien investiert.

Fazit: Das Wichtigste auf einen Blick:

- Mischfonds sind für die langfristige Vermögensanlage ungeeignet.

- Zu hoher Anteil an Rentenpapieren spielt der Inflation in die Hände.

- ETFs bieten aufgrund der niedrigeren Verwaltungskosten die bessere Rendite.

- Robo Advisor bieten eine kostengünstige Vermögensverwaltung auf ETF-Basis.

Weiterführende Informationen

- Der Zukunftsfonds: Die Portfoliostruktur

- finanz-szene.de: Wissenswertes zum „Zukunftsfonds“