Depots für Kinder im Vergleich

In Zeiten schwankender Zinsen erweist sich die Vorsorge für Kinder mit Tages- und Festgeldern als mühsam. Wer bereit ist, das Risiko von Kursschwankungen einzugehen, findet in Depots für Kinder eine gute Alternative zu klassischen Anlageformen. Vor allem auf lange Sicht versprechen Wertpapiere hohe Renditen.

Inhaltsverzeichnis

- Die besten Wertpapier-Depots für Kinder im Vergleich

- Robo-Advisor mit Depots für Kinder

- Was ist ein Depot für Kinder?

- Warum sollte ich ein Depot für mein Kind eröffnen?

- Welche Wertpapiere eigenen sich für ein Depot für Kinder?

- Worauf sollten Sie bei Depots für Kinder achten?

- Mündelgeld: Sicheres Vermögen unter gerichtlicher Aufsicht

- Frühstart-Rente: Das staatliche Kinderdepot für die Altersvorsorge

- Fazit: Die richtige Vorsorge für Kinder wählen

Die besten Wertpapier-Depots für Kinder im Vergleich

Wählen Sie ihr Kaufverhalten

| Broker | Standard | Neukunde | Bonus | Ergebnis Online-Broker Test | ||

|---|---|---|---|---|---|---|

| Kosten p.a. | pro Order | Kosten p.a. | ||||

| 1 Die Gesamtkosten p.a. berechnen sich auf Basis der aktuellen Konditionen (Quelle: Preis- Leistungsverzeichnis). Einige Broker berechnen außerdem Börsenplatzgebühren. 2 Gesamtkosten p.a. (Neukunde) + Prämie berechnen sich auf Basis der vom jeweiligen Broker angebotenen Konditionen für Neukunden. Einige Broker berechnen außerdem Börsenplatzgebühren. Alle Angaben ohne Gewähr | ||||||

| 224,00 €497,50 €139,60 € | 11,20 €9,95 €17,45 € | 224,00 €497,50 €139,60 € | 18 ausgewählte ETFs ohne Sparplangebühr bis 2030 + Tagesgeldkonto mit 2,80 % p. a. Zinsen | (4,3) |?| | Zum Broker » | |

| 223,00 €495,00 €139,20 € | 11,15 €9,90 €17,40 € | 223,00 €495,00 €139,20 € | 100 Euro Prämie + 12 Monate kostenlos Wertpapiere besparen. | (4,2) |?| | Zum Broker » | |

| 118,00 €295,00 €47,20 € | 1,90 €*1,90 €*1,90 €* | 38,00 €*95,00 €*15,20 €* | Ab 1,90 Euro Orderprovision handeln für drei Jahre (zzgl. 2 EUR Fremdkostenpauschale) + Sparpläne, ausgewählte ETFs und Fonds ab 0,00 EUR. (Jeweils zzgl. marktüblicher Spreads, Zuwendungen, Produktkosten.) | (4,3) |?| | Zum Broker » | |

| 224,80 €449,50 €139,92 € | 7,62 €6,49 €10,74 € | 99,80 €249,50 €39,92 € | - | (4) |?| | Zum Broker » | |

| 223,00 €370,00 €139,20 € | 11,15 €7,40 €17,40 € | 223,00 €370,00 €139,20 € | Mehr als 1.100 ETF-Sparpläne dauerhaft vergünstigt. | (4,1) |?| | Zum Broker » | |

| 200,00 €500,00 €80,00 € | 10,00 €10,00 €10,00 € | 200,00 €500,00 €80,00 € | - | (4,2) |?| | Zum Broker » | |

| 223,00 €495,00 €139,20 € | 8,03 €7,40 €11,15 € | 160,50 €370,00 €89,20 € | Über 170 ETF-Sparpläne dauerhaft ohne Ausführungsgebühr. | (3,8) |?| | Zum Broker » | |

| 20,00 €50,00 €8,00 € | 1,00 €1,00 €1,00 € | 20,00 €50,00 €8,00 € | 2,00 % Zinsen p.a. auf Cash + Handel für 1 Euro + kostenlose Sparpläne. | (4,3) |?| | Zum Broker » | |

| 19,80 €35,88* €7,92 € | 0,99 €0,99 €0,99 € | 19,80 €35,88* €7,92 € | TER sparen bei hunderten ETFs | (4,3) |?| | Zum Broker » | |

Risikohinweis: Geld anlegen kann sich finanziell lohnen, aber es ist nicht ohne Risiko. Sie können (einen Teil) Ihre(r) Einlage verlieren.

Rechenbeispiel: Was aus 100 Euro monatlichem Sparbetrag werden kann

Der frühe Vogel fängt den Wurm: Wer früh damit beginnt, für sein Kind zu sparen, profitiert besonders vom Zinseszinseffekt. Das wird in unserem folgenden Rechenbeispiel deutlich. Wird ab der Geburt eines Kindes monatlich 100 Euro in einen ETF investiert, mit einer angenommenen Rendite von acht Prozent pro Jahr, kommt eine Anlagesumme von 21.600 Euro zusammen. Durch die angenommene Rendite wächst das angelegte Vermögen des Kindes auf rund 49.000 Euro (vor Kosten und Steuern), was an sich schon beachtlich ist.

Richtig spannend wird es allerdings erst nach dem 18. Geburtstag. Wer das Geld nicht anrührt und es weiterhin bei einer durchschnittlichen Rendite von acht Prozent investiert lässt, hat bis zum 68. Lebensjahr knapp 2,5 Millionen Euro (vor Kosten und Steuern) angespart, ganz ohne weitere Einzahlungen.

Ein Blick in die Vergangenheit zeigt, dass eine durchschnittliche Rendite von acht Prozent durchaus realistisch ist: So erzielte der DAX, der deutsche Leitindex, über viele Jahrzehnte hinweg im Schnitt rund acht Prozent Rendite pro Jahr. (Stand: Dezember 2024 / Quelle: Deutsches Aktieninstitut)

Das Beispiel zeigt, wie mächtig Zeit und Zinseszins zusammen wirken. Wer früh mit dem Investieren beginnt, kann mit vergleichsweise geringen Beträge ein beachtliches Vermögen aufbauen. Dafür braucht es nur Zeit und Konsistenz.

| Alter | Durchschnittliche Rendite | Einzahlung pro Monat | Gesamt eingezahlt | Vermögen | Rendite* |

|---|---|---|---|---|---|

| 5 | 8% | 100€ | 6.000€ | 7.367,50€ | 1.367,50€ |

| 10 | 8% | 100€ | 12.000€ | 18.237,74€ | 6.237,74€ |

| 18 | 8% | 100€ | 21.600€ | 49.072,74€ | 27.472,74€ |

| 25 | 8% | – | 21.600€ | 84.373,93€ | 62.773,93€ |

| 50 | 8% | – | 21.600€ | 613.861,88€ | 592.261,88€ |

| 68 | 8% | – | 21.600€ | 2.503.039,23€ | 2.481.439,23€ |

| Quelle: eigene Berechnungen / *vor Kosten und Steuern | |||||

Kostenlos über aktuelle Aktionen und Tests informieren lassen

Im Rahmen unseres kostenlosen Newsletters informieren wir Sie auch über die neusten Sonder- und Bonusaktionen der von uns verglichenen Broker. Tragen Sie sich jetzt in unseren Newsletter-Verteiler ein und verpassen Sie keinen Bonus und keine Gebührensenkung mehr:

Robo-Advisor mit Depots für Kinder

Wer sich die Geldanlage auf einem eigenen Depot fürs Kind/Enkelkind nicht zutraut, kann diese Aufgabe auch professionellen Anbietern übertragen. So genannte Robo-Advisor haben es sich zum Ziel gesetzt, die Vermögensverwaltung auch Menschen mit geringen oder durchschnittlichen Vermögen zugänglich zu machen. Sie ermitteln, wie viel Risiko ein Anleger zu gehen bereit ist, und erstellen auf dieser Grundlage ein Portfolio, das in der Regel aus ETFs oder aktiv gemanagten Fonds besteht. Welche Robo-Advisor die Depoteröffnung auch für Kinder/Minderjährige anbieten, zeigt unser nachfolgender Vergleich:

| Aktuelle Robo-Advisors mit Kinder Depots | ||

|---|---|---|

| Anbieter | Mindesteinlage / Sparrate | Kontoinhaber |

| Unsere Empfehlungen | ||

Weiter » |

1000 EUR / ab 25 EUR | Das Konto wird im Namen des Kindes erstellt. Kind hat Kontrollvollmacht. Kind kann lesenden Zugriff auf das Konto erhalten. |

Weiter » |

0 EUR / ab 25 EUR | Das Konto wird im Namen des Kindes erstellt. Erziehungsberechtigten übernehmen bis zur Volljährigkeit des Kindes die Verwaltung des Portfolios, dies ändert sich aber mit Abschluss des 18. Lebensjahres. |

Weiter » |

0 EUR / ab 50 EUR | Das Konto wird im Namen des Kindes erstellt. Erziehungsberechtigten übernehmen bis zur Volljährigkeit des Kindes die Verwaltung des Portfolios, dies ändert sich aber mit Abschluss des 18. Lebensjahres. |

| Weitere Anbieter | ||

Weiter » |

0 EUR / ab 1 EUR | Das Konto wird im Namen des Kindes erstellt. Erziehungsberechtigten übernehmen bis zur Volljährigkeit des Kindes die Verwaltung des Portfolios. Im Wealth-Modell entfällt die Verwaltungsgebühr bis zum 18. Geburtstag komplett. |

Weiter » |

0 EUR / ab 25 EUR | Das Depot wird im Namen des Kindes erstellt und läuft auf die Steuernummer des Kindes. Der Vertrag endet mit Volljährigkeit. Das Konto kann auch als geschlossen Konto für nicht geschäftsfähige Kinder (z.B. Menschen mit Behinderung) eingerichtet werden. |

Weiter » |

0 EUR / ab 25 EUR | Das Konto wird im Namen des Kindes erstellt. Erziehungsberechtigten übernehmen bis zur Volljährigkeit des Kindes die Verwaltung des Portfolios, dies ändert sich aber mit Abschluss des 18. Lebensjahres. |

Was ist ein Depot für Kinder?

Wertpapier-Depots für Kinder funktionieren ähnlich wie Depots für Erwachsene. Über ein Kinderdepot können Wertpapiere wie beispielsweise Aktien, ETFs, Anleihen ge- und verkauft werden. Auch Sparpläne können über Kinderdepots eingerichtet werden.

Laut § 2 Depotgesetz (DepotG) können Depots für Minderjährige eröffnet werden. Sie werden auf den Namen des Kindes angelegt. Bis zum 18. Geburtstag übernehmen die Erziehungsberechtigten die Verwaltung des Depots. Danach erhält das Kind vollen Zugriff auf sein Depot.

Damit gehören auch die Wertpapiere im Kinderdepot dem Kind und werden, analog zum Kinderkonto, als Vermögen des Kindes gewertet. Das bringt steuerliche Vorteile mit sich.

Warum sollte ich ein Depot für mein Kind eröffnen?

Depots für Kinder eigenen sich gut dazu, langfristig Vermögen für das Kind aufzubauen. Viele Banken empfehlen für den langfristigen Vermögensaufbau Anlagehorizonte, die im besten Fall 15 bis 20 Jahre und mehr betragen. Depots für Kinder sind dabei also besonders geeignet, da die zeitliche Komponente meist erfüllt ist.

Selbst wenn das Depot nicht ab Geburt eröffnet wird, sondern erst einige Jahre später, ist für viele Kinder meist noch ein ausreichend langer Anlagehorizont gegeben. Die Chancen stehen also gut, Verlustphasen auszusitzen und langfristig Renditen zu erzielen. Zudem genießen Kinder Steuerfreibeträge, die genutzt werden können.

Wertpapiersparpläne bieten den zusätzlichen Vorteil, dass sie bereits mit kleinen monatlichen Raten von beispielweise 50 Euro eingerichtet werden können. Die Raten lassen sich in der Regel flexibel ändern und jederzeit aussetzen.

Surftipp: Vorteile von Ausbildungs- und Kinder-Fondssparplänen

Mit einem Sparplan erledigt sich zudem die Frage, wann der richtige Zeitpunkt ist, um in den Wertpapierhandel einzusteigen. Durch die regelmäßigen Investitionen fließt Geld sowohl bei Hochs als auch bei Tiefs in den Sparplan, wodurch sich bei gleich hohen Raten ein Cost-Average-Effekt ergeben kann.

Welche Wertpapiere eigenen sich für ein Depot für Kinder?

Nicht alle Wertpapiere eigenen sich gleichermaßen für ein Depot für Kinder. Einige Online-Broker schließen zum Schutz von Minderjährigen deshalb von vorneherein Produktgruppen aus. So kann bei der ING mit dem Depot für Kinder beispielweise nicht in Discountzertifikate oder Optionsscheine investiert werden.

Besonders gut geeignet sind Wertpapiere, die das Risiko breit streuen. Dazu zählen viele Fonds und ETFs (Indexfonds). Ein ETF auf den MSCI Word investiert in hunderte Unternehmen aus unterschiedlichen Branchen auf der ganzen Welt. Dadurch können Verluste bei dem einen Unternehmen gut durch Gewinne bei anderen Unternehmen ausgeglichen werden. Zudem verursachen ETFs nur wenig Kosten.

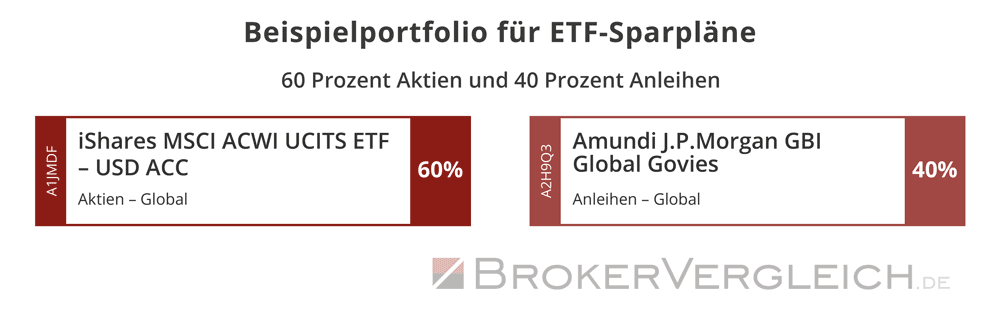

Unser Anlagevorschlag

60 Prozent Aktien und 40 Prozent Anleihen – aus diesen beiden Komponenten besteht unsere Standardlösung für Langfristanleger. Der Aktienanteil wird dabei über den SPDR MSCI All Country World Index (ACWI) ETF abgedeckt, der Zugang zu Aktien aus 23 Industrie- und 26 Schwellenländern bietet. Den Anleiheanteil deckt der Amundi J.P.Morgan GBI Global Govies ab, mit dem Anleger den Rederenzindex mit über 21.000 Anleihen aus über 60 Ländern abdecken können:

| ETF / ISIN | Gewichtung | Laufende Kosten (TER) |

|---|---|---|

| iShares MSCI ACWI UCITS ETF – USD ACC A1JMDF / IE00B6R52259 |

60 Prozent | 0,20 Prozent |

| Amundi J.P.Morgan GBI Global Govies A2H9Q3 / LU1737653631 |

40 Prozent | 0,20 Prozent |

| Gesamt | 100 Prozent | 0,20 Prozent |

| Sparplanfähig unter anderem bei: | ||

| Broker | Mindest-Sparrate | Kosten pro Ausführung |

Zum Broker » |

1 EUR | gebührenfrei |

Zum Broker » |

1 EUR | gebührenfrei |

Performance

Diese Performance bzw. Rendite hätte unser ETF-Portfolio in den letzten ein, drei und fünf Jahren erzielt:

| Name des ETF / ISIN | Performance | ||

|---|---|---|---|

| 1 Jahr | 3 Jahre | 5 Jahre | |

| iShares MSCI ACWI UCITS ETF – USD ACC / IE00B6R52259 | +7,86% | +33,02% | +79,60% |

| Amundi J.P.Morgan GBI Global Govies / LU1737653631 | +0,93% | -7,38% | -16,36% |

| Gesamt (gewichtet) | +5,09% | +16,86% | +41,22% |

| Quelle: ariva.de | Stand: Oktober 2025 | |||

Worauf sollten Sie bei Depots für Kinder achten?

Depots für Kinder haben einige Besonderheiten, über die Eltern sich bewusst sein sollten. Die folgenden Punkte geben einen Überblick:

Wer hat Zugriff auf das Depot?

Ein Depot für Kinder wird auf den Namen des Kindes eröffnet. Die Erziehungsberechtigten werden als Bevollmächtigte eingesetzt. Solange das Kind nicht volljährig ist, verwalten alleine die Erziehungsberechtigen das Depot.

Wichtig: Die Erziehungsberechtigten können nach eigenem Ermessen Wertpapiere kaufen und verkaufen. Das Geld gehört jedoch dem Kind. Es darf also nur im Sinne des Kindes verwendet werden.

Mit der Volljährigkeit bekommt das Kind vollen Zugriff auf das Depot. Ab dann kann es frei über das Depot verfügen und Transaktionen durchführen.

Was gibt es steuerlich zu beachten?

Bei Depots, die auf den Namen des Kindes eröffnet werden, gilt der Sparerpauschbetrag des Kindes. Dieser beträgt derzeit 1.000 Euro. Wird ein Freistellungsauftrag eingerichtet, müssen bis zu diesem Betrag beziehungsweise bis zur Höhe des eingerichteten Freistellungsauftrages keine Steuern auf die Kapitalerträge abgeführt werden.

Gegenüber Depots, die auf den Namen eines Erziehungsberechtigten eingerichtet werden, hat das den Vorteil, dass der Sparerpauschbetrag des Erziehungsberechtigten nicht zusätzlich belastet wird.

Welche Kosten entstehen bei einem Depot für Kinder?

Bei Depots können Gebühren für das Führen des Depots anfallen. Zudem entstehen Transaktionskosten, wenn eine Order ausgeführt wird. Bei vielen Depots für Kinder verzichten die Anbieter auf die Depotgebühren. Die Transaktionsgebühren sind hingegen identisch zu denen der regulären Depots. Bei einigen Anbietern gibt es zudem spezielle Neukundenaktionen für Depots für Kinder. So wird teilweise ein Bonus ausgezahlt, entscheiden sich die Erziehungsberechtigten dafür, einen Sparplan einzurichten.

Mündelgeld: Sicheres Vermögen unter gerichtlicher Aufsicht

In bestimmten Fällen unterliegt das Vermögen von Minderjährigen besonderen rechtlichen Anforderungen. Dies ist beispielsweise der Fall, wenn Kinder größere Geldbeträge durch Erbschaften, Schenkungen oder Unfallentschädigungen erhalten. In solchen Situationen spricht man von Mündelgeld, das unter der Aufsicht des Vormundschaftsgerichts verwaltet werden muss.

Mündelgeld muss auf speziellen, vom Vormundschaftsgericht genehmigten Konten angelegt werden. Diese sogenannten mündelsicheren Anlagen zeichnen sich durch besondere Sicherheit aus. Klassischerweise zählen dazu festverzinsliche Wertpapiere, Spareinlagen bei Kreditinstituten oder bestimmte Pfandbriefe. Die Anlage in risikoreiche Wertpapiere wie Aktien ist für Mündelgeld in der Regel nicht gestattet, um das Vermögen des Kindes bestmöglich zu schützen.

Erziehungsberechtigte oder Vormünder benötigen für die Verwaltung von Mündelgeld eine gerichtliche Genehmigung. Auch Verfügungen über das Mündelgeld bedürfen grundsätzlich der Zustimmung des Vormundschaftsgerichts. Dies dient dem Schutz des Kindes und stellt sicher, dass das Vermögen ausschließlich in dessen Interesse verwaltet wird.

Wichtig: Mündelgeld unterscheidet sich von einem regulären Kinderdepot dadurch, dass die Anlageentscheidungen nicht frei getroffen werden können, sondern strengen gesetzlichen Vorgaben unterliegen. Die Sicherheit des Kapitals steht im Vordergrund, was zulasten höherer Renditechancen geht.

Gesetzliche Änderung und aktuelle Terminologie

Mit der Reform des Betreuungsrechts zum 1. Januar 2023 wurde die Bezeichnung teilweise modernisiert. Für betreute volljährige Personen wird seither meist der Begriff Anlagegeld verwendet, während der historische Begriff Mündelgeld weiterhin geläufig ist und in der Rechtsliteratur Erwähnung findet.

Die gesetzliche Reform hat Verweisungen und Begriffsverwendungen im Betreuungsrecht angepasst, sodass der Ausdruck Anlagegeld für das zu schützende Kapital von Betreuten hervorgehoben wurde. Die einschlägigen Anlagepflichten bleiben dabei unverändert bestehen – lediglich die Terminologie wurde an die moderne Praxis angepasst.

In der Praxis und in vielen Handbüchern sowie Fachartikeln wird Mündelgeld jedoch weiterhin als allgemein verständlicher Begriff benutzt, besonders wenn es um minderjährige Mündel geht. Für volljährige Betreute und in aktuellen Gesetzeskommentaren liest man zunehmend den Begriff Anlagegeld.

Frühstart-Rente: Das staatliche Kinderdepot für die Altersvorsorge

Seit 2025 gibt es in Deutschland mit der Frühstart-Rente ein neues Modell der staatlich geförderten Altersvorsorge für Kinder. Die Idee hinter diesem staatlichen Kinderdepot ist einfach: Je früher mit dem Vermögensaufbau begonnen wird, desto stärker kann der Zinseszinseffekt über Jahrzehnte hinweg wirken.

Bei der Frühstart-Rente erhalten neugeborene Kinder vom Staat eine Einmalzahlung, die in ein spezielles Depot eingezahlt wird. Dieses Geld wird langfristig in breit diversifizierte ETFs investiert und bleibt bis zum Rentenalter des Kindes angelegt. Eltern haben die Möglichkeit, das staatliche Startkapital durch eigene Einzahlungen zu ergänzen, wobei auch hier bestimmte steuerliche Vorteile gewährt werden können.

Das Besondere an der Frühstart-Rente ist die lange Laufzeit: Wird das Geld ab der Geburt bis zum Renteneintritt mit etwa 67 Jahren investiert, stehen dem Kapital mehr als sechs Jahrzehnte Zeit zur Verfügung, um zu wachsen. Selbst eine moderate jährliche Rendite kann über diesen Zeitraum zu einem beachtlichen Vermögen führen, das die spätere Rente deutlich aufbessern kann.

Voraussetzungen und Regelungen: Die Frühstart-Rente ist an bestimmte Bedingungen geknüpft. Das angesparte Kapital kann nicht vor Erreichen des Rentenalters ausgezahlt werden, es sei denn, es liegen besondere Härtefälle vor. Die Verwaltung erfolgt durch zugelassene Finanzinstitute, die strenge Vorgaben hinsichtlich der Anlageprodukte und Kostenstrukturen einhalten müssen.

Die Frühstart-Rente ergänzt damit die klassischen Möglichkeiten des Vermögensaufbaus für Kinder um eine spezielle Form der staatlich geförderten Altersvorsorge. Während ein herkömmliches Kinderdepot in der Regel mit Erreichen der Volljährigkeit frei verfügbar wird, bleibt das Kapital der Frühstart-Rente bis zum Rentenalter gebunden und dient ausschließlich der Alterssicherung.

Fazit: Die richtige Vorsorge für Kinder wählen

Depots für Kinder bieten vielfältige Möglichkeiten, frühzeitig Vermögen aufzubauen und vom langfristigen Wachstumspotenzial der Kapitalmärkte zu profitieren. Je nach individueller Situation und Zielsetzung stehen unterschiedliche Optionen zur Verfügung:

Klassische Kinderdepots eignen sich besonders für Eltern, die flexibel bleiben möchten und ihrem Kind mit Erreichen der Volljährigkeit ein frei verfügbares Startkapital ermöglichen wollen. Mit ETF-Sparplänen lassen sich bereits mit kleinen monatlichen Beträgen beachtliche Summen aufbauen – der Zinseszinseffekt wirkt umso stärker, je früher man beginnt.

Mündelgeld bzw. Anlagegeld unterliegt besonderen rechtlichen Anforderungen und wird unter gerichtlicher Aufsicht verwaltet. Diese Form der Geldanlage ist vor allem dann relevant, wenn Kinder größere Beträge durch Erbschaften oder Schenkungen erhalten. Hier steht die Sicherheit im Vordergrund, auch wenn dadurch höhere Renditechancen eingeschränkt werden.

Die Frühstart-Rente als staatlich gefördertes Kinderdepot richtet sich gezielt an die langfristige Altersvorsorge. Durch die Bindung des Kapitals bis zum Rentenalter können über mehrere Jahrzehnte beachtliche Vermögenswerte entstehen, die später die gesetzliche Rente ergänzen.

Unabhängig für welche Form Sie sich entscheiden: Der frühe Start ist entscheidend. Zeit ist beim Vermögensaufbau der wertvollste Faktor. Schon kleine, regelmäßige Beträge können über Jahre und Jahrzehnte zu einem soliden Vermögen heranwachsen und Ihrem Kind einen guten finanziellen Start ins Erwachsenenleben oder eine zusätzliche Absicherung im Alter ermöglichen.