Fondssparplan-Vergleich

Sie möchten Ihr Geld in renditestarke Fonds investieren, haben aber keine größere Anlagesumme zur Verfügung? Dann ist ein Fondssparplan genau das Richtige. Mit einem Fondssparplan lässt sich Schritt für Schritt ein kleines Vermögen aufbauen. Sie bezahlen monatlich einen gleichbleibenden Betrag ein und gleichen nebenbei gleichzeitig mittels Cost-Average-Effekt stärkere Kursschwankungen der Börse aus. Gleichzeitig vermeiden Sie Timing-Risiken. Welcher Online-Broker das beste Sparplan-Angebot bietet, sehen Sie in folgendem Vergleich.

So finden Sie den besten Fondsbroker

Finden Sie jetzt den Online-Broker mit dem besten Fondssparplan Angebot

Empfehlung:

comdirect Depot

- Schon ab 1 Euro monatlich sparen.

- Mehr als 6.000 Fonds sparplanfähig, davon über 700 gebührenfrei.

- Bis zu 100 % Discount auf den Ausgabeaufschlag.

- Kostenlose Depotführung bei regelmäßigen Einzahlungen.

| Broker | Anzahl Fonds (ca.) |

Mindest- sparrate |

Rabatt auf AA | Spar- intervalle |

Auszahl- plan |

Bonus | |

|---|---|---|---|---|---|---|---|

| Unsere Empfehlungen | |||||||

| 6133 (714 kostenlos) | 1 Euro | ja | 1, 2, 3 | nein | Mit Aktions-Fonds bis zu 100 % Discount auf den Ausgabeaufschlag. | Zum Broker » | |

| 3148 (alle kostenlos)* | 25 Euro | ja | 1, 3, 6, 12 | ja | Über 3.000 ETF- und Fondssparpläne ohne Order- & Depotgebühren. | Zum Broker » | |

| 1005 (25 kostenlos) | 10 Euro | ja | 1, 2, 3, 6 | ja | Alle Wertpapiersparpläne 12 Monate gebührenfrei + bis zu 150 Euro Prämie! | Zum Broker » | |

| Weitere Broker | |||||||

| 1264 (alle kostenlos) | 25 Euro | ja | 1, 2, 3, 6 | nein | Alle Fondssparpläne kostenfrei: Keine Sparplankosten oder Ausgabeaufschlag! | Zum Broker » | |

| 8180 | 10 Euro | ja | 1, 3, 6, 12 | ja | Sparen bereits am 1 Cent Sparrate. | Zum Broker » | |

| 660 (78 ohne Ausgabeaufschlag) | 1 Euro | ja | 1, 2, 3 | nein | Zum Broker » | ||

| 1940 (10 kostenlos) | 25 Euro | ja | 1, 2, 3, 6, 12 | nein | Kostenfrei: Alle Fondssparpläne ohne AAG. | Zum Broker » | |

| 2736 (30 kostenlos) | 50 Euro | ja | 1, 2, 3, 6 | ja | 30 FondsSterne dauerhaft ohne Ausgabeaufschlag. | Zum Broker » | |

| 50 (alle kostenlos) | 1 Euro | ja | 1, 2, 3 | nein | Alle Fondssparpläne kostenfrei! | Zum Broker » | |

| 5170 (233 kostenlos) | 25 Euro | ja | 1, 2, 3, 6, 12 | ja | Top-Fonds ohne Ausgabeaufschlag. | Zum Broker » | |

| 460 (9 kostenlos) | 25 Euro | ja | 1, 3, 6, 12 | ja | 3 Jahre kein Ausgabeaufschlag auf die Aktionsfonds. | Zum Broker » | |

| 2780 (1400 kostenlos) | 50 Euro | ja | 1, 2, 3 | nein | 1.400 stark rabattierte Fonds mit bis zu 100 % Rabatt. | Zum Broker » | |

| 8177 | 10 Euro | ja | 1, 3, 6, 12 | ja | Zum Broker » | ||

| 389 (30 kostenlos) | 50 Euro | ja | 1, 2, 4, 6, 12 | nein | Zum Broker » | ||

| 100 (alle kostenlos) | 20 Euro | ja | 1,3 | nein | 100 Euro Bonus + Alle Fondssparpläne kostenfrei! | Zum Broker » | |

| 10000 (alle kostenlos) | 25 Euro | ja | 1, 2, 3, 6, 12 | ja | Alle Fondssparpläne kostenfrei! | Zum Broker » | |

Welche Broker haben die meisten Fondssparpläne?

Die Anzahl der sparplanfähigen Fonds aller von uns verglichenen Broker auf einen Blick – untergliedert in gebührenfreie und kostenpflichtige Sparpläne:

Anzahl der Fondssparpläne im Vergleich

Kostenlos über aktuelle Aktionen und Tests informieren lassen

Im Rahmen unseres kostenlosen Newsletters informieren wir Sie auch über die neusten Sonder- und Bonusaktionen der von uns verglichenen Broker. Tragen Sie sich jetzt in unseren Newsletter-Verteiler ein und verpassen Sie keinen Bonus und keine Gebührensenkung mehr:

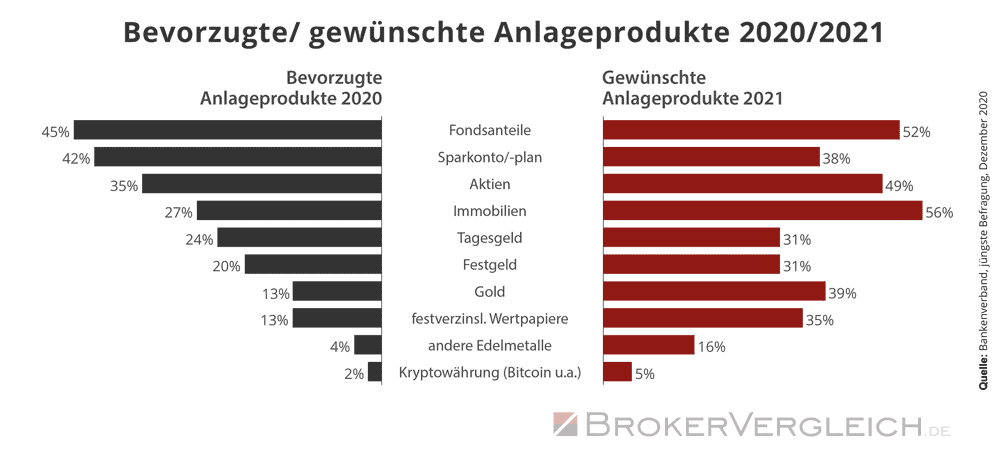

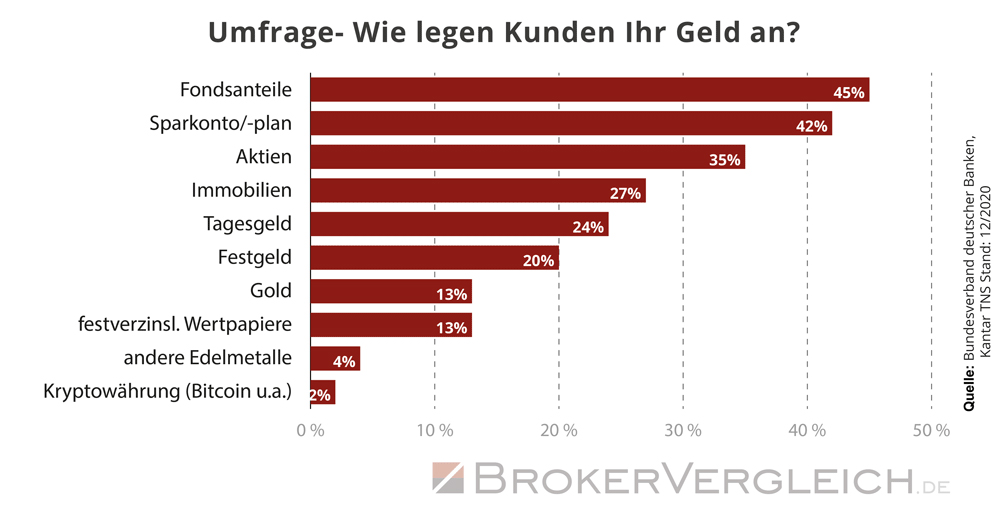

Fonds als Geldanlage immer beliebter

Einer Umfrage des Bankenverbandes aus dem Dezember 2019 zufolge haben Aktien und Fonds am stärksten in der Gunst der Anleger gewonnen. So stieg der Anteil der Anleger, die Fonds zu ihren bevorzugten Anlageprodukten zählen, von 40 Prozent in 2019 auf 48 Prozent in 2020. Damit steht der Wunsch, Anteile an Fonds zu kaufen, an Platz 2 aller Anlageprodukte – hinter Immobilien, die mit 60 Prozent die Umfrage anführen.

Bewertungen durch Anleger

Wie Anleger ihre Fondsbroker bewerten, fragen wir in unserer jährlichen Brokerwahl sowie laufend in unseren redaktionellen Tests ab. Welche Broker am besten bewertet werden, zeigt Ihnen unsere nachfolgende Auswertung:

| Anbieter | Anzahl der Bewertungen | Gebühren | Angebot | Leistung | Service | Gesamt | Antragslink |

|---|---|---|---|---|---|---|---|

|

52 | 4,81 | 4,52 | 4,60 | 4,83 | 4,69 | Zum Broker » |

|

11064 | 4,91 | 4,09 | 4,33 | 4,62 | 4,49 | Zum Broker » |

|

820 | 4,27 | 4,65 | 4,47 | 4,54 | 4,48 | Zum Broker » |

|

82 | 4,71 | 4,29 | 4,34 | 4,54 | 4,47 | Zum Broker » |

|

298 | 4,72 | 4,35 | 4,28 | 4,44 | 4,45 | Zum Broker » |

|

9967 | 4,03 | 4,57 | 4,52 | 4,60 | 4,43 | Zum Broker » |

|

4796 | 4,70 | 4,56 | 4,13 | 4,32 | 4,43 | Zum Broker » |

|

85 | 4,86 | 4,04 | 4,05 | 4,51 | 4,36 | Zum Broker » |

|

134 | 4,49 | 4,43 | 4,16 | 4,16 | 4,31 | Zum Broker » |

|

243 | 3,85 | 4,39 | 4,21 | 4,39 | 4,21 | Zum Broker » |

|

113 | 4,03 | 4,21 | 4,12 | 4,32 | 4,17 | Zum Broker » |

|

1066 | 3,96 | 4,17 | 4,16 | 4,28 | 4,14 | Zum Broker » |

|

139 | 3,55 | 4,34 | 4,22 | 4,44 | 4,14 | Zum Broker » |

|

123 | 4,13 | 3,98 | 4,02 | 4,15 | 4,07 | Zum Broker » |

|

443 | 3,56 | 3,63 | 3,62 | 3,63 | 3,61 | Zum Broker » |

| Kategorie Gesamtstimmen | Ø Gebühren | Ø Angebot | Ø Leistung | Ø Service | Ø Gesamt | ||

| 29425 | 4,31 | 4,28 | 4,21 | 4,38 | 4,30 | ||

Welcher ist der beste Fonds-Broker?

Jedes Jahr führt Brokervergleich.de die „Wahl zum Online-Broker des Jahres“ durch. Dabei werden die Broker auch in der Kategorie „Fonds- und ETF-Broker“ bewertet. Das Ergebnis setzt sich zu 50 Prozent aus den Stimmen der Kunden und zu 50 Prozent aus dem Brokertest zusammen, der mehr als 250 Kriterien umfasst. Die Fonds- und ETF-Broker 2023 sind:

Platz 1: flatex

Zum dritten Mal in Folge sichert sich flatex den 1. Platz in unserer Spezialkategorie Fonds & ETF-Broker. Die Auszeichnung als Anbieter des Jahres ist entsprechend kein Zufall mehr. Die Marke der flatex Bank AG setzt sich, mit Blick auf die Einzelbewertungen, vor allem dank des besten Leistungspakets im Feld durch. Bei den Gebühren, dem Angebot und im Bereich Service & Sicherheit sind zumindest Top 3 bzw. Top 5-Ränge drin.

Zum dritten Mal in Folge sichert sich flatex den 1. Platz in unserer Spezialkategorie Fonds & ETF-Broker. Die Auszeichnung als Anbieter des Jahres ist entsprechend kein Zufall mehr. Die Marke der flatex Bank AG setzt sich, mit Blick auf die Einzelbewertungen, vor allem dank des besten Leistungspakets im Feld durch. Bei den Gebühren, dem Angebot und im Bereich Service & Sicherheit sind zumindest Top 3 bzw. Top 5-Ränge drin.

Im Durchschnitt erreicht flatex in diesem Jahr 4,42 Punkte und bleibt damit verdienster Sieger in der Fonds & ETF-Kategorie.

Platz 2: comdirect

Fast wird es zur Gewohnheit, dass die comdirect auf dem 2. Platz in dieser Kategorie landet, obwohl sie im redaktionellen Test den höchsten Wert erzielt. Allerdings sind die eigenen Kunden nicht ganz so überzeugt vom Angebot bzw. den Leistungen der Privatbank aus Quickborn. Deshalb verliert jene hier und dort ein paar wichtige Zähler. Das meiste Potential nach oben wäre indes bei den Gebühren angesiedelt, die im Vergleich eher einen Mittelfeldrang bedeuten würden.

Fast wird es zur Gewohnheit, dass die comdirect auf dem 2. Platz in dieser Kategorie landet, obwohl sie im redaktionellen Test den höchsten Wert erzielt. Allerdings sind die eigenen Kunden nicht ganz so überzeugt vom Angebot bzw. den Leistungen der Privatbank aus Quickborn. Deshalb verliert jene hier und dort ein paar wichtige Zähler. Das meiste Potential nach oben wäre indes bei den Gebühren angesiedelt, die im Vergleich eher einen Mittelfeldrang bedeuten würden.

Unterm Strich reicht das Fonds & ETF-Paket der comdirect für 4,34 Punkte, wobei unsere Experten den Anbieter noch ein wenig besser sehen als die Kunden. Wir gratulieren trotzdem zum erneuten 2. Platz.

Jetzt comdirect-Depot eröffnen »

Platz 3: Scalable Capital

Keine Veränderung gibt es ebenfalls auf dem 3. Platz, den sich die Münchener von Scalable Capital sichern. Beachtlich, da die Anzahl erhältlicher Fonds eher übersichtlich ist und sich das Angebot an ETFs nicht über den Standard hinausbewegt. Dafür punktet Scalable Capital mit äußerst günstigen Gebühren und der Schönheit des einfachen Tradens (per Smartphone). Die Zielgruppe dankt es mit Bewertungen, die über dem redaktionellen Test liegen.

Keine Veränderung gibt es ebenfalls auf dem 3. Platz, den sich die Münchener von Scalable Capital sichern. Beachtlich, da die Anzahl erhältlicher Fonds eher übersichtlich ist und sich das Angebot an ETFs nicht über den Standard hinausbewegt. Dafür punktet Scalable Capital mit äußerst günstigen Gebühren und der Schönheit des einfachen Tradens (per Smartphone). Die Zielgruppe dankt es mit Bewertungen, die über dem redaktionellen Test liegen.

Insgesamt schlägt sich Scalable Capital überdurchschnittlich gut und landet bei sehr guten 4,30 von 5,00 Punkten – dem gleichen Wert wie im Vorjahr.

Jetzt Scalable-Broker-Depot eröffnen »

Tipp: Nutzen Sie auch unsere Vergleiche für:

Unsere Ratgeber helfen Ihnen beim Einstieg in die eigene Geldanlage

Fonds selber kaufen oder Portfolio erstellen lassen?

Zu wissen, bei welchem Anbieter man Fonds am günstigsten kaufen kann, ist das eine. Zu wissen, welche Fonds man kaufen soll, etwas ganz anderes. Wer sich nicht erst lange mit diesem Thema auseinandersetzen will, der kann anstelle eines selbst gemanagten Depots auf professionelle Anbieter zurückgreifen, so genannte Robo Advisors. Auch bei diesen steht er allerdings vor der Frage, welcher Robo-Advisor hält, was er verspricht? Um dieser Frage aus Anlegersicht zu beantworten, haben wir im Mai 2015 Deutschlands ersten Echtgeld-Test gestartet. Echtgeld bedeutet: wir haben bei allen getesteten Anbietern ein Depot eröffnet (in der Regel mit ausgewogenem Risikoprofil) und echtes Geld eingezahlt. Die Ergebnisse unseres Langzeittests und die Performance der getesteten Robo-Advisors finden Sie hier:

Robo-Advisor im exklusiven Echtgeldtest - Jetzt Performance vergleichen »

Inhaltsverzeichnis

- Finden Sie jetzt den Online-Broker mit dem besten Fondssparplan Angebot

- Welche Broker haben die meisten Fondssparpläne?

- Anzahl der Fondssparpläne im Vergleich

- Fonds als Geldanlage immer beliebter

- Bewertungen durch Anleger

- Fonds selber kaufen oder Portfolio erstellen lassen?

- Mit diesen 6 Kriterien finden Sie den passenden Online-Broker für Fondssparpläne

- Wieso in einen Fondssparplan einzahlen?

- Zahlen und Fakten

Mit diesen 6 Kriterien finden Sie den passenden Online-Broker für Fondssparpläne

1. Wie hoch ist die Anzahl sparplanfähiger Fonds?

Weit über 10.000 Fonds sind derzeit in Deutschland handelbar. Nicht alle Fonds sind jedoch sparplanfähig. Im Fondssparplan Vergleich kann das Angebot der sparplanfähigen Fonds übersichtlich vergleichen werden.

2. Wie hoch ist die Mindestsparrate?

Die Mindestsparrate gibt den kleinsten Betrag an, der in einem Fondssparplan investiert werden muss. Sie kann 25 Euro hoch sein, 50 Euro oder auch 100 Euro. Überlegen Sie sich, wie viel Kapital Sie regelmäßig zurückstellen können und ob Sie in nur einen Fonds mit (womöglich) hoher Sparrate oder in mehrere Fonds mit niedrigeren Sparraten investieren wollen.

3. Gewährt der Online-Broker Rabatt auf den Ausgabeaufschlag?

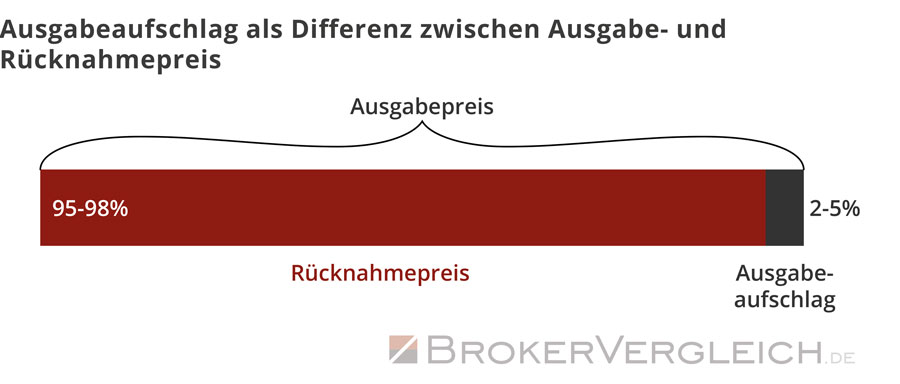

Die meisten Online-Broker gewähren einen Rabatt auf den regulären Ausgabeaufschlag der Fondsgesellschaft. Der Ausgabeaufschlag wird bei jedem Kauf eines Fonds fällig und ist damit ein wichtiger Kostenfaktor. Er wird von der Fondsgesellschaft erhoben, um die Aufwendungen zu decken, die entstehen, weil der Fonds von einem Manager aktiv verwaltet wird.

Der Ausgabeaufschlag wird als fester Prozentsatz erhoben. In der Regel liegt er zwischen 2 % und 5 %. Er ergibt sich aus der Differenz zwischen Ausgabe- und Rücknahmepreis. Beim Verkauf des Fonds wird er nicht zurückerstattet.

Viele Anbieter gewähren einen Rabatt auf den Ausgabeaufschlag. In den meisten Fällen liegt der Rabatt bei 50 %. Je nach Anbieter werden auch nur einzelne Fonds- oder Fondsgruppen zu ermäßigtem Konditionen angeboten. Teilweise wird komplett auf den Ausgabeaufschlag verzichtet.

Bei diesem Anbieter gibt es Fonds ohne Ausgabeaufschlag »

4. In welchen Intervallen kann ein Fondssparplan angelegt werden?

Neben monatlichen Sparraten werden ja nach Online-Broker alternativ auch zweimonatige, vierteljährliche, halbjährliche und zwölfmonatige Sparraten angeboten.

5. Bei welchen Online-Brokern kann ein Auszahlplan eingerichtet werden?

Mit einem Auszahlplan legen Sie ihr Geld in der Regel zu einem festen Zinssatz an. Nach Abschluss bekommen Sie monatlich gleichbleibende Raten ausgezahlt.

6. Welchen Bonus bietet der jeweilige Online-Broker bei Neueröffnung eines Depots?

Für einen Depotwechsel bzw. die erstmalige Eröffnung eines Depots bieten die meisten Online-Broker attraktive Prämien. Welche Aktionen derzeit angeboten werden, sehen Sie in der Spalte Bonus.

Wieso in einen Fondssparplan einzahlen?

Vorteile von Fonds

Fonds setzen sich aus unterschiedlichen Wertpapieren wie Aktien, Anleihen oder Rohstoffen zusammen. Sie werden von einer Fondsgesellschaft verwaltet. Der Fondsmanager entscheidet – je nach verfolgter Strategie – über den Anteil der verschiedenen Wertpapiere am Gesamtpaket. Meist entscheidet er sich, das Kapital möglichst breit zu streuen. Dadurch sinkt das Risiko für die einzelnen Anleger. Selbst falls eine Position des Fonds im Kurs fallen sollte, kann sich der Fonds insgesamt positiv entwickeln, solange andere Positionen stabil bleiben. Damit hängt der Erfolg nicht – wie etwa bei Aktien – nur von einem Unternehmen ab. Eine grundsätzliche Einführung zum Thema Fonds finden Sie in unserem Blog.

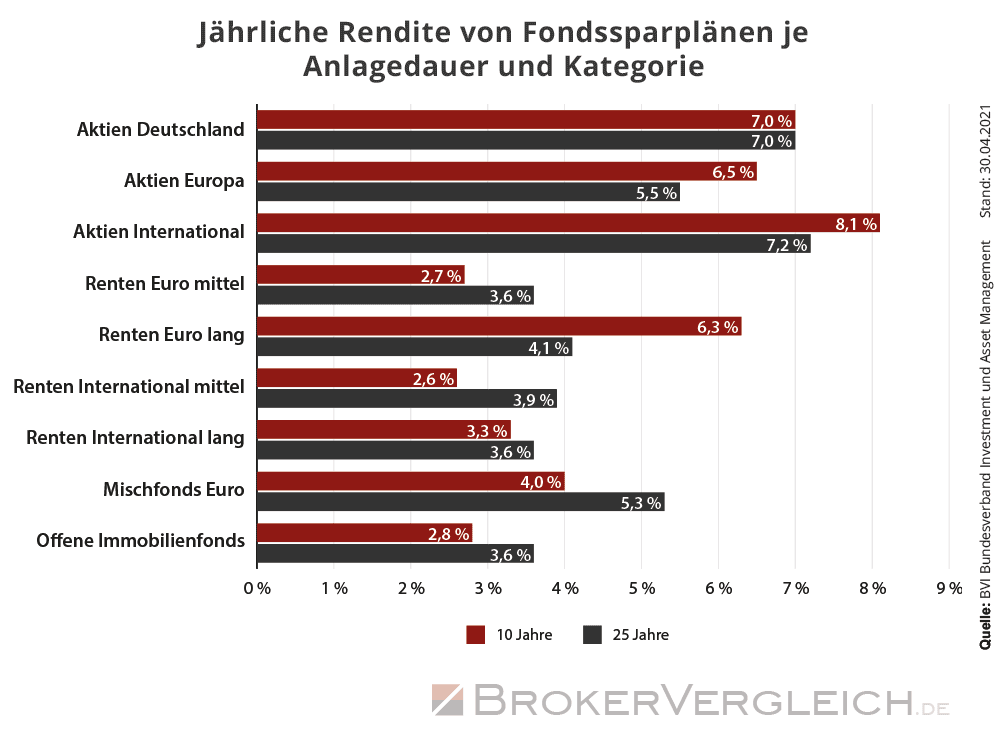

Langfristig solide Rendite

Dass sich mit Fondssparplänen gerade auch bei einer langfristigen Anlage ordentliche Renditen erzielen lassen, zeigt die Wertentwicklungsstatistik des Deutschen Fondsverbands BVI. Wer vor zehn Jahren begann, monatlich 100 Euro in Fonds zu investieren, erzielte bis Ende 2018 Renditen zwischen 1,2 und 4,9 Prozent. Über einen Zeitraum von 25 Jahren liegen die Renditen zwischen 2,8 Prozent und 4,9 Prozent. Weitere Daten finden sich in der Tabelle unten.

| Fondskategorie | 10 Jahre Laufzeit | 15 Jahre Laufzeit | 20 Jahre Laufzeit | 25 Jahre Laufzeit | 30 Jahre Laufzeit |

|---|---|---|---|---|---|

| Aktienfonds Deutschland | 7,8% p.a. | 6,0% p.a. | 2,7% p.a. | 6,7% p.a. | 6,4% p.a. |

| Aktienfonds Europa | 6,1% p.a. | 3,9% p.a. | 0,7% p.a. | 5,3% p.a. | 5,0% p.a. |

| Aktienfonds international | 7,5% p.a. | 5,2% p.a. | 1,4% p.a. | 7,2% p.a. | 7,0% p.a. |

| Rentenfonds Euro (mittlere Laufzeit) | 2,2% p.a. | 2,6% p.a. | 3,4% p.a. | 3,8% p.a. | 5,0% p.a. |

| Rentenfonds Euro (lange Laufzeit) |

5,0% p.a. | 3,5% p.a. | 4,0% p.a. | 4,3% p.a. | 4,7% p.a. |

| Rentenfonds international (mittlere Laufzeit) |

1,9% p.a. | 2,3% p.a. | 2,7% p.a. | 4,2% p.a. | 4,8% p.a. |

| Rentenfonds international (lange Laufzeit) | 2,6% p.a. | 2,9% p.a. | 2,5% p.a. | 4,0% p.a. | 4,4% p.a. |

| Mischfonds Euro (ausgewogen) | 3,5% p.a. | 3,5% p.a. | 2,7% p.a. | 5,4% p.a. | 5,4% p.a. |

| Offene Immobilienfonds | 2,7% p.a. | 3,0% p.a. | 3,3% p.a. | 3,7% p.a. | 4,4% p.a. |

| Quelle: Bundesverband Investment und Asset Management (BVI), Stand: August 2020 | |||||

Vorteile von Sparplänen – der Cost-Average-Effekt

Richten Sie einen Wertpapiersparplan ein, profitieren Sie vom Cost-Average-Effekt. Der Cost-Average-Effekt besagt, dass Sie bei gleichbleibenden Raten ihre Anteile am Fonds im Durchschnitt günstiger erhalten, als würden sie stets eine feste Menge von Anteilen zu unterschiedlichen Preisen erwerben. Hochphasen, in denen Sie weniger Anteile für Ihr Geld erhalten, werden durch Tiefphasen, in denen Sie mehr Anteile erhalten, ausgeglichen, so dass sich langfristig ein Mittel einstellt.

Berechnen Sie die Sparrate für Ihren Fonds »

Nehmen wir folgendes Beispiel: Sie legen einen Sparplan an, in dem Sie jeden Monat einen Betrag von 50 Euro in einen Fonds einzahlen. Im April bekommen Sie für Ihre 50 Euro zwei Anteile. Im Mai steigt der Kurs auf 75 Euro, Sie erhalten also 1,33 Anteile, und im Juni steigt der Fonds weiter auf 100 Euro, wodurch Sie genau einen Anteil erhalten. Sie haben in den 3 Monaten also 4,33 Anteile für durchschnittlich 69,28 Euro erworben. Hätten Sie stattdessen einen Anteil pro Monat zum jeweils gültigen Preis gekauft, hätten Sie für die Anteile im Schnitt 75 Euro bezahlt.

Der Cost-Average-Effekt an einem Beispiel

| Monat | Kurs des Fonds | Kauf genau eines Anteils für: | Sparrate von 100 Euro |

|---|---|---|---|

| April | 50 Euro | 50 Euro | 2 Anteil |

| Mai | 75 Euro | 75 Euro | 1,33 Anteile |

| Juni | 100 Euro | 100 Euro | 1 Anteil |

| Cost-Average / Durchschnitt | 3 Anteile für 75 Euro im Schnitt |

4,33 Anteile für 69,28 Euro im Schnitt |

|

Der Zinseszinseffekt bei Fonds

Bei thesaurierenden Fonds profitieren Sie vom Zinseszinseffekt. Thesaurierende Fonds schütten Ihre Gewinne nicht aus, sondern legen Sie wieder an. Eine anschließende Kurssteigerung betrifft dann nicht nur die ursprünglichen Fondsanteile, sondern auch die durch die Wiederanlage neu erworbenen.

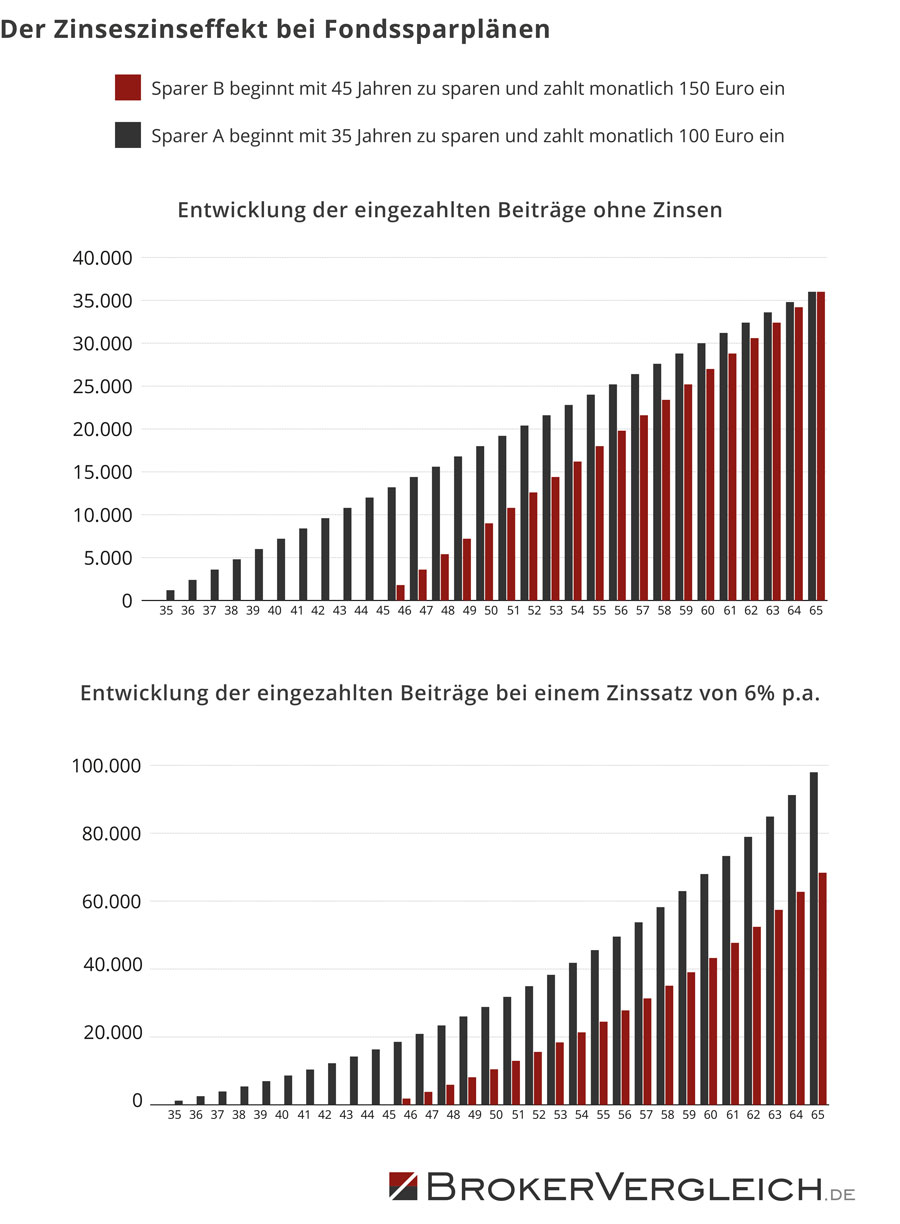

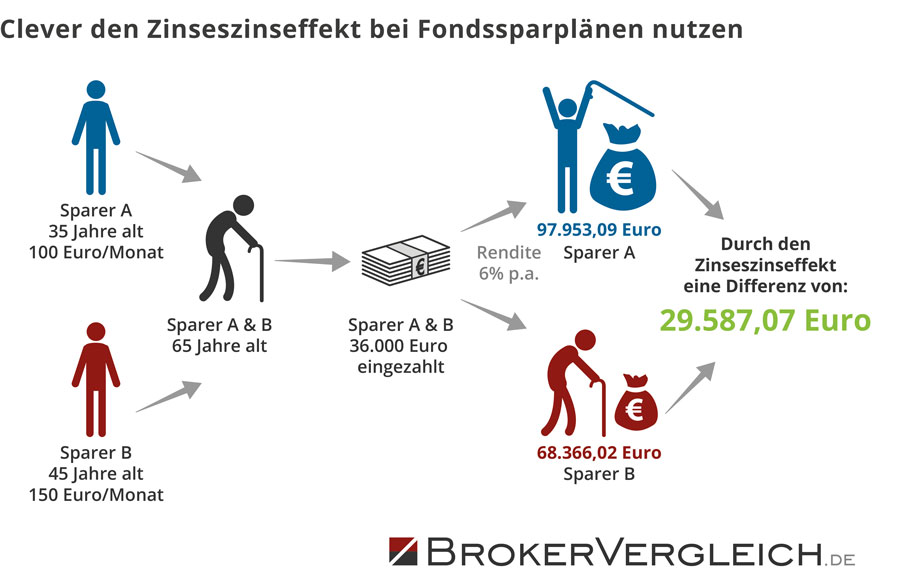

Ein Beispiel: Zwei Sparer zahlen regelmäßig in einen thesaurierenden Fonds ein. Sparer A beginnt im Alter von 35 Jahren, Sparer B im Alter von 45 Jahren. Beide möchten einzahlen, bis sie 65 Jahre alt sind. Weil Sparer B später angefangen hat, entscheidet er sich für eine monatliche Rate von 150 Euro, Sparer A hingegen zahlt 100 Euro im Monat ein. Die jährliche Rendite – „der Zins“ – des Fonds liegt bei 6 Prozent.

Das Ergebnis: Beide haben mit 65 Jahren jeweils 36.000 Euro in den Fonds eingezahlt. Trotzdem steht Sparer A deutlich besser da. Er hat insgesamt 97.953,09 Euro angespart. Die Erträge aus Renditen belaufen sich in den 30 Jahren, in denen er eingezahlt hat, auf 61.953,09 Euro.

Sparer B hat dagegen nur 68.366,02 Euro angespart. Die Erträge aus Renditen belaufen sich in den 20 Jahren, in denen er eingezahlt hat, auf 32.366,02 Euro.

Bequem und jederzeit kündbar

Einmal eingerichtet, macht der Fondssparplan keine Arbeit mehr. Die Rate geht automatisch von Ihrem Konto ab. Sollten Ihnen nur geringe Beträge zur Verfügung stehen, können bei den meisten Brokern entsprechend kleine Raten angegeben werden. So können Sie Stück für Stück ein Vermögen aufbauen.

Sollte sich Ihre finanzielle Situation einmal ändern, ist auch das kein Problem. Die Raten lassen sich in der Regel flexibel anpassen, sie können erhöht oder verringert werden. Außerdem ist eine Kündigung bei den meisten Sparplänen jederzeit möglich.

Fondssparpläne als Ergänzung zu klassischen Anlageprodukten

Wie bei allen Wertpapieren ist auch bei Fonds Vorsicht geboten. Niemand weiß, wie sich die Kurse künftig entwickeln werden. Darum ist es keineswegs ratsam, all sein Vermögen nur in Fonds zu investieren. Das gilt jedoch für alle Anlageformen: Selten ist es klug, alles auf eine Karte zu setzen.

Surftipp: Fondssparpläne gibt es übrigens auch für Minderjährige »

Fondssparpläne eignen sich somit als Ergänzung zu klassischen Anlageprodukten wie Tages- oder Festgeld. Das gilt besonders in Niedrigzinsphasen, wie wir sie aktuell erleben. Liegen die Zinsen eines Kontos unter der jährlich angepeilten Inflationsrate von 2 Prozent, verliert das darauf angesparte Vermögen de facto an Wert. Erhielten Sie für Ihr Geld überhaupt keine Zinsen, hieße das, es wäre in 30 Jahren nur noch die Hälfte Wert. Fondssparpläne eignen sich, um solche Effekte auszugleichen.

Zahlen und Fakten

Wie beliebt Fonds bei Anlegern sind, zeigen auch Zahlen der Zeitschrift €uro (Ausgabe 01/17). So ist das global in Fonds verwaltete Vermögen seit 2004 rasant gewachsen. Betrug es 2004 noch 37,3 Billionen US-Dollar, war es 2013 fast doppelt so hoch: 71,9 Billionen US-Dollar. Für 2017 prognostiziert die Zeitschrift einen Anstieg des global in Fonds verwalteten Vermögens auf 102,3 Billionen US-Dollar.

Der Anteil des global in Investmentfonds verwalteten Vermögens lag 2004 bei 16,1 Billionen US-Dollar, 2013 bei 30,3 Billionen US-Dollar. Für 2020 wird ein Anteil von 41,2 Billionen US-Dollar prognostiziert.

Über ein Viertel der Deutschen setzt auf Investmentfonds

Besonders beliebt bei Deutschen sind nach wie vor Anlageformen wie das Sparbuch oder die Lebensversicherung. Das ergab eine Umfrage von Kantar TNS im Auftrag des Verbandes der Privaten Bausparkassen e.V. Immerhin 23 Prozent der Deutschen setzen inzwischen aber auch auf Wertpapiere und 25 Prozent sogar auf Immobilien.

Zurück zum Fondssparplan Vergleich »

Sie interessieren sich für Sparpläne, aber die Kosten für Ausgabeaufschläge und Verwaltung sind Ihnen bei klassischen Fonds zu hoch? Dann sind vielleicht ETF-Sparpläne die richtige Wahl für Sie!