Neuemissionen 2021 – Deutschland schwächelt zum Jahresende

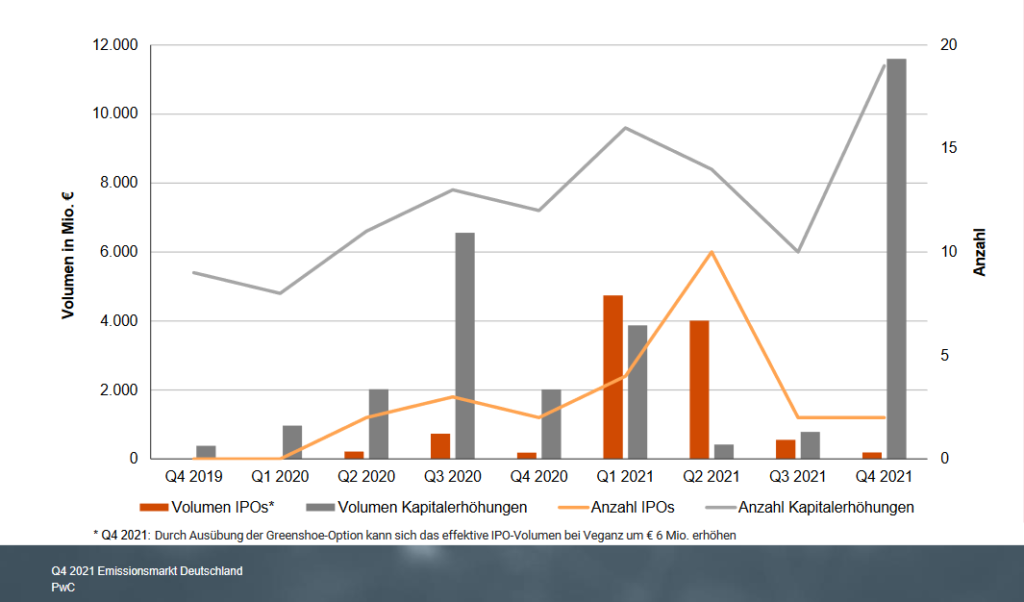

In Sachen Neuemissionen legte Deutschland im ersten Halbjahr 2021 ordentlich vor. Zwölf Unternehmen wagten den Gang an die Börse – mehr als im gesamten Vorjahr. Das Jahr ließ Großes erwarteten. Und dümpelte in der zweiten Jahreshälfte dann doch nur dahin. Lediglich sechs weitere Unternehmen gingen an die Börse. Damit liegt Deutschland 2021 bei 18 Initial Public Offerings (IPOs). Weltweit war 2021 ein starkes IPO-Jahr.

In Sachen Neuemissionen legte Deutschland im ersten Halbjahr 2021 ordentlich vor. Zwölf Unternehmen wagten den Gang an die Börse – mehr als im gesamten Vorjahr. Das Jahr ließ Großes erwarteten. Und dümpelte in der zweiten Jahreshälfte dann doch nur dahin. Lediglich sechs weitere Unternehmen gingen an die Börse. Damit liegt Deutschland 2021 bei 18 Initial Public Offerings (IPOs). Weltweit war 2021 ein starkes IPO-Jahr.

Das Wichtigste auf einen Blick:

- 2021 gab es 18 Börsengänge in Deutschland

- 2021 fanden weltweit 2.388 IPOs statt, so viele wie seit der Jahrtausendwende nicht

- Auch 2022 verspricht ein gutes IPO-Jahr zu werden

Die drei größten Börsengänge in Deutschland fanden im ersten Halbjahr statt

Quelle: PwC

Nicht nur die Anzahl der Börsengänge in Deutschland ging im zweiten Halbjahr 2021 zurück. Auch nach Volumen reichte keiner an die IPOs im ersten Halbjahr heran.

Die größten Börsengänge 2021 in Deutschland waren:

- Vantage Towers (Telekommunikation): 2.300 Millionen Euro

- Auto1 Group (Handel): 1.833 Millionen Euro

- Suse (Software): 1.064 Millionen Euro

Alles in allem sammelten Unternehmen bei Börsengängen in Deutschland 2021 9,5 Milliarden Euro ein. Das sind erheblich mehr als 2020 mit 1,1 Milliarden Euro. Der Rekord aus dem Jahr 2018, in dem bei IPOs 11,3 Milliarden Euro eingesammelt werden konnte, wurde hingegen nicht gebrochen. Insgesamt war 2021 dennoch ein gutes IPO-Jahr.

Surftipp: Neuemissionen zeichnen - so geht es »

Was aber sind die Gründe für das schwächere zweite Halbjahr? Hier lässt sich zum einen die Inflation anführen. Diese zog in den vergangenen Monaten deutlich an und stieg im November auf 5,2 Prozent – so hoch, wie seit fast 30 Jahren nicht mehr. Hinzu kommt die Sorge, dass es sich dabei um kein vorübergehendes Phänomen handeln könnte. Zum anderen kämpft die Wirtschaft weiter mit Lieferengpässen. Auch hier steht die Befürchtung im Raum, dass diese andauern könnten.

Weltweit: Stärkstes IPO-Jahr seit der Jahrtausendwende

Weltweit betrachtet war es ein sehr gutes IPO-Jahr. Insgesamt kam es 2021 zu 2.388 Börsengängen. Das ist ein Plus von 64 Prozent im Vergleich zu 2020. Auch das Emissionsvolumen legte deutlich zu. Es betrug 453 Milliarden US-Dollar. Das Plus im Vergleich zum Vorjahr entspricht damit 67 Prozent.

Im Schnitt hat sich der Börsengang 2021 zudem sowohl für Anleger als auch für die Unternehmen gelohnt. Die Kurse der Neulinge liegen zum Jahresende 29,7 Prozent über dem Angebotspreis. Zum Vergleich: Der MSCI World Index konnte seit Anfang 2021 17,5 Prozent zulegen.

Die drei größten Börsengänge weltweit waren:

- Rivian (Elektroautohersteller): 14 Milliarden US-Dollar

- China Telecom (Telekommunikation): 7,4 Milliarden US-Dollar

- Kuaishou Technology (Kurzvideoplattform): 6,2 Milliarden US-Dollar

Die meisten IPOs gab es 2021 in China (593, +11 Prozent). Das stärkste Wachstum bei den Börsengängen verzeichnete Europa, wo sich die Zahl der IPOs im Vergleich zum Vorjahr von 191 auf 485 mehr als verdoppelt hat (+154 Prozent). Weltweit gab es zudem 646 SPAC-Emissionen – ein Plus von 136 Prozent gegenüber 2020.

Ausblick 2022

„2021 war ein extrem starkes IPO-Jahr“, sagt Dr. Martin Steinbach, Partner und Leiter des Bereichs IPO and Listing Services bei EY.[1] „Zwar sorgte die Pandemie immer wieder für Turbulenzen und Unsicherheit. Dennoch war das Investorensentiment weltweit unterm Strich sehr positiv, die Volatilität hielt sich in Grenzen und neue Konjunktureinbrüche blieben aus. Vor allem aber erfreuen sich digitale Geschäftsmodelle weiterhin größter Beliebtheit bei Investoren. Und gleichzeitig ist enorm viel Geld im Markt, das nach vielversprechenden Anlagemöglichkeiten sucht. Alles in allem ist damit das Umfeld für Börsengänge derzeit ausgesprochen gut.“

Zur Situation in Deutschland äußert er sich so: „2021 war auch am deutschen Primärmarkt sehr stark. Und das Interesse potenzieller Börsenkandidaten ist nach wie vor groß, so dass auch 2022 spannend werden dürfte.“

Ausblick 2022 - diese IPOs sind geplant »

Auch Joachim von der Goltz, Leiter Equity Capital Markets Nordeuropa bei Credit Suisse, glaubt an ein gutes IPO-Jahr 2022: „Die Pipeline für Börsengänge im kommenden Jahr ist bereits jetzt sehr gut gefüllt, für Deutschland und europaweit. Angesichts der fundamental weiterhin positiven makroökonomischen Rahmenbedingungen für das Jahr 2022 – trotz der aktuell wiederaufflammenden Pandemie – beobachten wir gerade bei Private-Equity-Unternehmen zunehmend Überlegungen, den Exit mancher Portfoliounternehmen via Börsengang vorzuziehen.“[2]

Weiterführende Links

[1] EY – Ausnahmejahr für den weltweiten IPO-Markt

[2] Handelsblatt – Rekorde am Markt für Börsengänge

Das Investment – Kaum Börsengänge im zweiten Halbjahr 2021 in Deutschland