Was sind ETFs?

ETFs – ein weiteres Kürzel am Finanzmarkt wirft immer wieder die Frage auf „Was ist das eigentlich?“ Sie möchten gerne in den Handel mit Aktien einsteigen, trauen sich aber nicht? Ihr Tagesgeldkonto bereitet Ihnen keine Freude mehr und Sie schielen neidisch zu denjenigen, welche am Höhenflug der Börsen verdienten? Klassische Aktienfonds sind Ihnen durch das Agio und die Verwaltungskosten zu teuer? Dann ist es an der Zeit, sich mit ETFs zu beschäftigen.

Inhaltsverzeichnis

- Was sind ETFs oder „Indexfonds“? – Eine Definition

- Die Geschichte der ETFs

- Warum gibt es ETFs und wo liegen die Vorteile?

- Die Unterschiede zwischen ETFs

- Wie kommt der Preis für einen ETF zustande?

- Können beliebig viele neue Anteile geschaffen werden?

- Wie ist es bei ETFs mit dem Anlegerschutz bestellt?

- Welchen ETF soll ich wählen?

Was sind ETFs oder „Indexfonds“? – Eine Definition

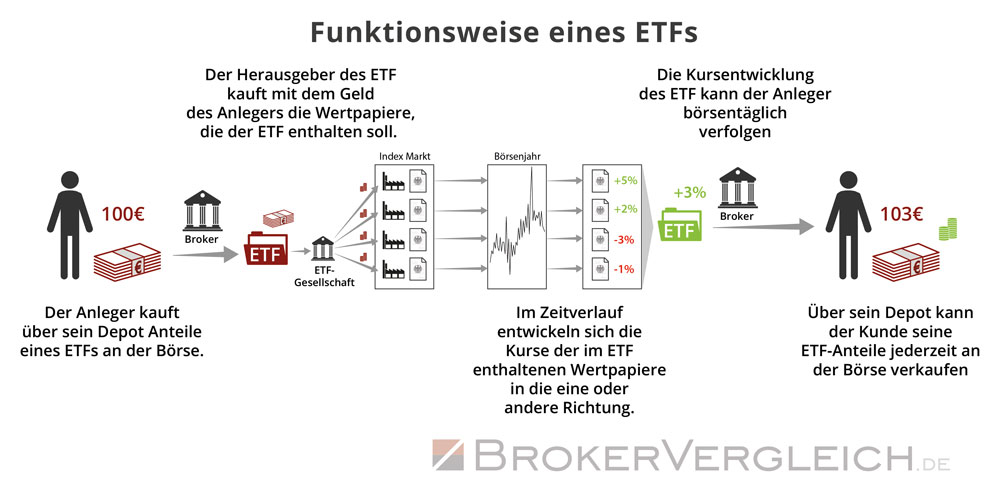

Das Kürzel ETF steht für „Exchange Trading Funds“ und bezeichnet Fonds, die direkt über die Börse gehandelt werden. Auf Deutsch heißt diese spezielle Fondsgattung „Indexfonds“. Der Name gibt bereits wieder, worum es sich bei diesen Wertpapieren handelt.

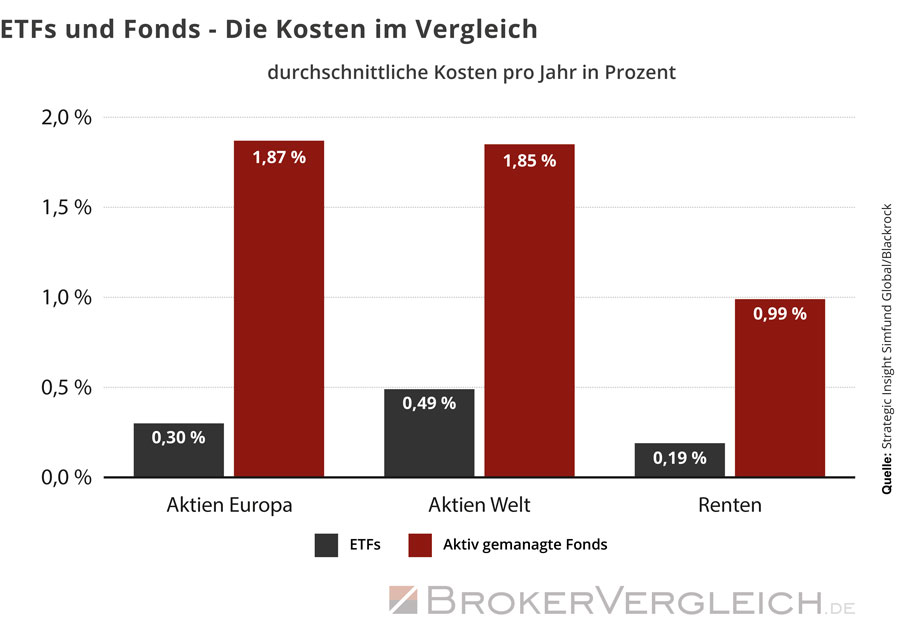

Ein klassischer Aktienfonds wird von einer Gruppe von Spezialisten gemanagt, die permanent die im Fonds befindlichen Aktien analysieren, um diese eventuell gegen erfolgreichere Titel auszutauschen. Diese sogenannten „aktiv gemanagten“ Fonds verursachen neben dem Ausgabeaufschlag auch Kosten für das Fondsmanagement. Seit einigen Jahren lassen sich einige Fondsmanager auch noch eine sogenannte Erfolgsprämie bezahlen – vom Anleger. Diese Kosten, Managementgebühr, Verwaltungskosten und Erfolgsprämie, beeinflussen natürlich die Rendite zulasten des Anlegers.

Online-Broker mit ETF-Sparplänen im Vergleich

Der Index – der Leitfaden

Zu diesen kostenintensiven Fonds gibt es nun seit einigen Jahren eine preiswerte Alternative. Indexfonds unterliegen keinem aktiven Management. Die Fondsmanager bestücken den Fonds bei Auflegung analog zu dem Index, den der Fonds abbilden soll. Ein weiteres Eingreifen wird nur notwendig, wenn sich die Zusammensetzung des abgebildeten Index ändert. Damit entfallen große Teile der Gebühren.

Ein ETF auf den DAX 40 setzt sich (fast) analog zum Dax zusammen. Mit Indexfonds werden alle Indizes abgebildet, die vorhanden sind. DAX, S&P 500, Anleger können aus allen Indizes auswählen. Man muss allerdings dazu sagen, dass nicht 100 Prozent des Fondsvermögens in die Titel des Index investiert werden.

Ein kleiner Teil kann auch in Devisen oder Aktien aus einem anderen Index investiert werden. So kann sich in einem ETF auf den DAX 40 durchaus auch eine Aktienposition eines japanischen Unternehmens befinden, wenn das Fondsmanagement hier überdurchschnittliches Potenzial sieht. Die Fondsmanager machen dies, um eventuelle Kursrückgänge des abgebildeten Index zu kompensieren, zu „hedgen“, wie es so schön in der Börsianersprache heißt.

Die Vergangenheit belegt eine interessante Tatsache: Indexfonds schneiden langfristig mindestens genauso gut ab, wie aktiv gemanagte Fonds.

Surftipp: Mit Short-ETFs von fallenden Kursen profitieren - hier erfahren Sie mehr »

Das Ziel eines klassischen Fonds liegt darin, besser zu sein als die sogenannte Benchmark, die Messlatte. In der Regel ist diese Benchmark wiederum ein Index. Den wenigsten Fondsmanagern gelingt dies jedoch. In der Regel liegen sie sogar unter dem Index.

Ziel des ETFs dagegen ist es, die Benchmark so genau wie möglich abzubilden und damit die Entwicklung des Index eins zu eins abzubilden.

Die Geschichte der ETFs

Wenn wir unterstellen, dass Fondsgesellschaften auch betriebswirtschaftlich kalkulieren, schneiden sie sich ja eigentlich ins eigene Fleisch, wenn sie Fonds auflegen, die deutlich kostengünstiger gestaltet sind, aber in den meisten Fällen besser abschneiden als herkömmliche Fonds.

Die Geschichte der ETFs reicht bis in das Jahr 1900 zurück, als der französische Mathematiker Louis Bachelier eine weitgehend unbeachtete Forschungsarbeit über Aktien erstellte. Er kam zu dem Schluss, dass eine richtige Prognose für die Entwicklung eines Aktienkurses bei maximal 50 Prozent liegen kann. Der spätere Nobelpreisträger Harry Markowitz entwickelte auf Bacheliers Erkenntnissen die Theorie der Diversifizierung im Portfolio. Indexfonds boten eine solche Diversifizierung, ohne dass all zu große Kosten für das Fondsmanagement entstanden – eine interessante Alternative für Großanleger.

Es gingen noch einige Jahre ins Land, bevor das US-Investmenthaus State Street Global Advisors im Jahr 1970 den ersten echten ETF auflegte. Bis zum Jahr 1987 waren es jedoch institutionelle Anleger, Pensionskassen beispielsweise, die sich für dieses Investment interessierten. Der globale Durchbruch für Indexfonds kam im Jahr 2000, als ETFs in Deutschland, Schweden, Italien, der Schweiz und Israel von den Aufsichtsbehörden zugelassen wurden.

Der erste in Deutschland emittierte ETF kam aus dem Hause Commerzbank und trug den Namen CB German Index Fund.

Das sind unsere Empfehlungen für ETF-Broker

Empfehlung:

Consorsbank Trader-Konto

- Aktion: 20 Euro Prämie für den ersten Sparplan.

- Über 290 Sparpläne für 0 Euro.

- Schon ab 25 Euro monatlich sparen.

Warum gibt es ETFs und wo liegen die Vorteile?

Diese Frage wurde bereits im vorangegangenen Abschnitt ansatzweise beantwortet. Für institutionelle Investoren boten ETFs die kostengünstigste Variante, eine breite Risikostreuung vorzunehmen. Ein Indexfonds auf den S&P 500 bietet immerhin eine Streuung über 500 Einzelaktien. Wer zweistellige Millionenbeträge handelt, ist dankbar dafür, wenn sowohl die, in dieser Größenordnung natürlich reduzierten, Ausgabeaufschläge entfallen, aber auch die Managementgebühr so gering wie möglich gehalten wird.

Diese Vorteile eines Indexfonds sind auch gleichzeitig die Existenzberechtigung dieser Anlagegattung.

Die folgende Gegenüberstellung zeigt noch einmal detailliert die Unterschiede in den Kosten am Beispiel zweier ausgewählter Fonds:

| Kostenart | ETF: DB x-trackers DAX UCITS, 43 (WKN: DBX1DA) | Fonds: DWS Aktien Strategie Deutschland (WKN: 976986) |

|---|---|---|

| Ausgabeaufschlag | 0,00% | 5,00% |

| Performance Fee | 0,00% | 0,00% |

| Verwaltungsgebühr | 0,09% | 1,45% |

| Rücknahmegebühr | 0,00% | 0,00% |

| Total Expense Ratio | 0,09% | 1,45 |

| Stand der Daten: 13.05.2022 | ||

Die Gegenüberstellung spricht für sich – auch ohne Ausgabeaufschlag beträgt die Verwaltungsgebühr des ETF nur einen Bruchteil dessen, was der klassische Aktienfonds verlangt. Wer für 10.000 Euro einen klassischen Aktienfonds ohne Rabatt erwirbt, bezahlt in der Regel rund 500 Euro für den Ausgabeaufschlag.

Wer einen ETF clever erwirbt, zahlt 4,95 Euro Ordergebühr. Diese verdoppelt sich bei Verkauf des Papiers, aber 9,90 Euro Handelskosten sind eine andere Hausnummer als 500 Euro für das Agio. Bereinigt um die Verwaltungskosten muss der klassische Fonds mindestens fünf Prozent Gewinn im ersten Jahr machen, damit der Anleger mit seinem Investment nicht in die roten Zahlen rutscht. Bei einem ETF sind es gerade mal 0,0495 Prozent.

In der Renditeberechnung ergibt sich bei bei einer angenommenen durchschnittlichen Performance beider Fonds von fünf Prozent pro Jahr und einer Laufzeit von 10 Jahren folgender Unterschied in der Gesamtrendite:

Für den klassischen Fonds ergibt sich bei einer Einmalanlage von 10.000 Euro abzüglich des Ausgabeaufschlages von fünf Prozent und der Bereinigung des Wertzuwachses um 1,45% Verwaltungskosten ein Endergebnis von 13.499,32. Die Nettoanlagesumme betrug dabei 9523,81 Euro.

Für den ETF ergibt sich folgende Rechnung:

Eine Anlagesumme von 10.000 Euro abzüglich 4,95 Orderkosten ergibt einen Nettobetrag von 9,995,05. Die Nettorendite beträgt 4,91%. Dies führt zu einem Endkapital von 16.141,87, einem Plus von 2.642,55 oder 19,57 Prozent gegenüber dem klassischen gemanagten Fonds.

Auf einen Blick:

| ETF | Klassischer Aktienfonds | |

|---|---|---|

| Bruttoanlagevolumen | 10.000 Euro | 10.000 Euro |

| Erwerbskosten | 4,95 Euro | 476,19 Euro |

| Nettoanlagevolumen | 9.995,05 Euro | 9.523,81 Euro |

| Bruttoperformance | 5% p.a. | 5% p.a. |

| Verwaltungskosten | 0,09% p.a. | 1,45% p.a. |

| Nettoperformance | 4,91% p.a. | 3,55% p.a. |

| Ergebnis nach zehn Jahren | 16.141,87 | 13.499,32 |

Wie bereits geschildert, gelten ETFs auch als passiv gemanagte Fonds. Dennoch wird auch bei ETFs noch einmal zwischen aktiven ETFs und passiven ETFs unterschieden. Exchange Trading Funds bilden einen Index ab – so ist der Gedanke bei diesen Fonds. Die Frage ist jedoch, wie kongruent die Abbildung erfolgt.

Die Unterschiede zwischen ETFs

Passive ETFs stellen die puristische Philosophie eines ETFs dar. Innerhalb des Fonds gibt es hinsichtlich der Zusammensetzung keinerlei Abweichung vom abgebildeten Index. Die Gewichtung der einzelnen Titel entspricht absolut identisch dem Index.

Aktive ETFs lassen dem Fondsmanager einen gewissen Spielraum hinsichtlich der Zusammensetzung. Er kann die einzelnen Titel stärker oder schwächer gewichten, als es dem Anteil der einzelnen Aktie am Gesamtindex entspricht. Darüber hinaus können auch Aktien im Fonds gehalten werden, die nicht im Index vertreten sind, aber durchaus attraktive Potenziale bieten.

Surftipp: Smart Beta-ETFs mit aktiver Komponente

ETFs sind in Bezug auf die Verwaltungsgebühr schon deutlich günstiger als klassische aktiv gemanagte Fonds. Die Verwaltungskosten für einen passiven ETF liegen noch einmal unter denen eines aktiven Indexfonds.

Ein mögliches Risiko

Passive Fonds bieten allerdings auch einen Nachteil. Die drei größten Firmen im Dax, Linde, SAP und Siemens, machen mit rund 25 Prozent zusammen ein Viertel des gesamten Index aus. Geraten diese Drei in einen Abwärtsstrudel, dürfte es für die verbliebenen 37 Unternehmen schwierig sein, in Bezug auf die Entwicklung des Index gegenzusteuern. Bei einem aktiven ETF kann das Fondsmanagement hier kleinere Firmen stärker gewichten, um diesem Risiko entgegenzuwirken und eine größere Risikostreuung zu erreichen.

Wie kommt der Preis für einen ETF zustande?

ETFs unterscheiden sich von klassischen Fonds darin, dass sie ausschließlich über die Börse, und nicht über die Fondsgesellschaft, gehandelt werden. Der Preis eines ETF ergibt sich zum einen aus der Entwicklung des abgebildeten Index, zum anderen durch Angebot und Nachfrage. In der Regel bewegt sich der Preis sehr nahe am sogenannten Nettoinventarwert des Fonds.

Für einen klassischen Fonds wird der Nettoinventarwert einmal täglich, am Ende des Handelstages, bekannt gegeben. Für ETFs gilt, dass der Nettoinventarwert kontinuierlich über den Handelstag hinweg publiziert wird. Damit der Markt liquide bleibt und ein andauernder Handel sichergestellt ist, betreuen sogenannte Market Maker die Fonds. Sie stellen kontinuierlich Ankaufs- und Verkaufskurse in Anlehnung an den aktuellen Nettoinventarwert des Fonds. Vereinfacht formuliert steigt oder fällt der Preis eines ETFs in Anlehnung an die Entwicklung des Index.

Können beliebig viele neue Anteile geschaffen werden?

Für die Schaffung neuer Anteile an einem ETF oder die Rückgabe von Anteilen an den Emittenten des Fonds gilt ein spezieller, nur für diese Anlageklasse üblicher Prozess, der „Creation / Redemption Process“.

Die Anteile werden üblicherweise in Tranchen von 50.000 emittiert. Dazu verkauft der Market Maker die notwendige Anzahl von Wertpapieren in an den Emittenten. Die Wertpapiere werden als Aktienkorb geliefert, welcher in der Zusammensetzung dem abgebildeten Index entspricht. Dieser Vorgang wird als „creation in kind“, Schaffung des Gleichen, bezeichnet. Liefert der Emittent jedoch keinen Aktienkorb, sondern bezahlt die Fondsanteile in Bargeld, ist die Rede von „cash creation“. Der Emittent kann im Gegenzug dann die Fondsanteile auflegen und an den Market Maker zurückverkaufen. Der Market Maker kann jetzt neue Fondsanteile am Markt veräußern.

Umgekehrt kann der Market Maker, wenn er genügend Anteile am Markt aufgekauft hat, diese an den Fondsemittenten zurückgeben. Erhält er dafür einen Aktienkorb, von einer „redemption in kind“. Bezahlt der Emittent den Market Maker in bar, ist die Rede von einer „cash redemption“.

Wie ist es bei ETFs mit dem Anlegerschutz bestellt?

Unabhängig davon, ob es sich um klassische Fonds handelt oder um Indexfonds, letztendlich liegen die Gelder der Anleger bei den Kapitalsammelstellen, den Fondsgesellschaften. Und wie bei jeder Art von Unternehmen, könnte es auch einer Fondsgesellschaft passieren, dass sie Insolvenz anmelden muss. Was passiert in diesem Fall mit den Kundengeldern? Für Spareinlagen gilt die Einlagensicherung, bei Wertpapieren jedoch nicht.

Die Vermögenswerte einer Fondsgesellschaft sind aufgeteilt. Zum einen in das Vermögen des Unternehmens selbst, zum anderen in das Sondervermögen. Dieses Sondervermögen umfasst die Kundengelder, in diesem Fall die Fondsanteile. Das Sondervermögen wird strikt getrennt von den Vermögenswerten der Gesellschaft geführt. Im Fall einer Insolvenz fallen die Kundengelder nicht unter die Insolvenzmasse.

Vereinfacht ausgedrückt, geht eine Fondsgesellschaft in den Konkurs, könnte eine andere Gesellschaft die Fonds, die Kundengelder, nahtlos weiterverwalten. Das einzige Risiko, welches für einen Inhaber von ETF-Anteilen besteht, liegt darin, dass eine der im Fonds beinhalteten Aktiengesellschaften insolvent wird. Ein Totalausfall kann nur dann eintreten, wenn unvermittelt zum selben Zeitpunkt alle im Fonds enthaltenen Unternehmen die Insolvenz anmelden.

Dieser Sachverhalt berücksichtigt natürlich nicht die normalen Kursverluste, die immer wieder auftreten und gerade nach einem lang anhaltenden Kursanstieg zu den üblichen Marktkorrekturen führen.

Online-Broker mit ETF-Sparplänen im Vergleich

Welchen ETF soll ich wählen?

Bei der Auswahl der ETFs kommt es darauf an, welche Ziele man mit der Anlage verfolgt und wie viel Risiko man bereit ist zu gehen. Darum können keine generellen Ratschläge gegeben werden.

Der passende Index

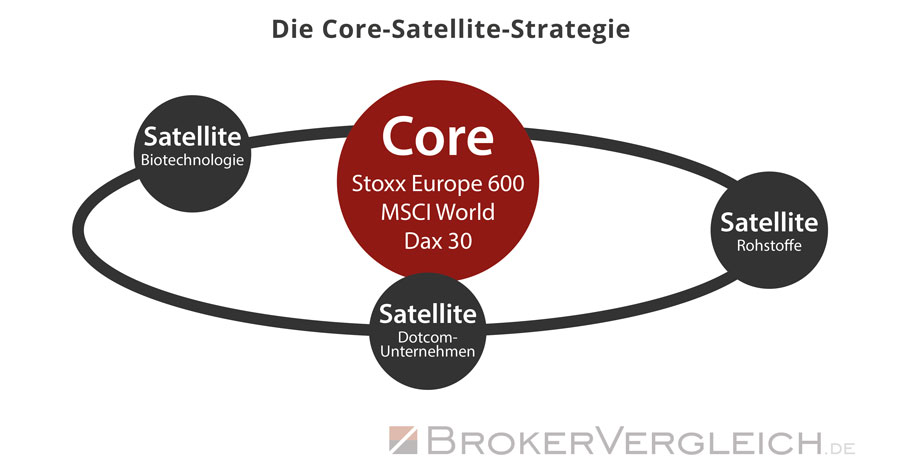

Eine beliebte Strategie ist jedoch die Core-Satellite-Strategie. Dabei wird das Portfolio so aufgebaut, dass es einen Kernbereich gibt, um den herum einige Satelliten platziert werden. Für den Kernbereich kommen vor allem Werte in Frage, die auf eine breite Streuung setzen, also ETFs die weltweit und in verschiedene Branchen investieren. Indizes, die dafür in Frage kommen, sind zum Beispiel:

- DER MSCI World

- Der Stoxx 600 Europe

Für den Kernbereich ebenfalls geeignet sind ETFs, welche die großen Länder-Indizes abbilden. Also etwa den:

- DAX 40

- S&P 500 oder Dow Jones

- FTSE 100

Diese Werte können dann nach Belieben mit spezielleren ETFs – den Satelliten – ergänzt werden. In Frage kommen ETFs, die sich auf gewisse Branchen oder Märkte beschränken wie z.B. Biotechnologie, Rohstoffe oder Dotcom-Unternehmen. Das birgt ein höheres Risiko, aber auch mehr Renditepotential. Für viele Anleger ebenfalls attraktiv ist der MSCI Emerging Markets Index, in dem sich Aktien aus aufstrebenden Märkten wie China oder Indien befinden. Er eignet sich besonders als Ergänzung zum MSCI World. Beide Indizes sind auch bei RoboAdvisors sehr beliebt.

Surftipp: ETFs kaufen - so machen Sie es richtig »

Ausschüttend oder thesaurierend?

Bei ETFs kommt es – wie auch bei aktiv gemanagten Fonds oder Aktien – zu Dividendenausschüttungen. Es gibt zwei Möglichkeiten, wie mit diesen verfahren werden kann: Entweder die Gewinne werden ausbezahlt oder sie werden wieder in den ETF investiert. Im ersten Fall spricht man von ausschüttenden, im zweiten Fall von thesaurierenden ETFs. Wer langfristig Vermögen aufbauen möchte, für den empfehlen sich thesaurierenden ETFs. Bei diesen profitieren Anleger vom Zinseszinseffekt. Künftige Kurssteigerungen betreffen nicht nur die ursprünglich erworbenen Anteile am ETF, sondern auch die durch die Wiederanlage hinzugekommenen. Das steigert langfristig die Rendite. Ausschüttende ETFs sind hingegen für Anleger geeignet, welche die Gewinne gerne anderweitig investieren möchten.

Steuern

Seit 2018 gilt das neue Investmentsteuergesetz (InvStG). Dieses hat die Besteuerung von ETFs deutlich vereinfacht. Machte es zuvor bspw. einen Unterschied, ob ein ETF im In- oder im Ausland aufgelegt wurde, gilt dies nun nicht mehr. Alle Details zum Thema haben wir in einem eigenen Ratgeber zusammengefasst:

ETFs - so erfolgt die Besteuerung »

Voll replizierend oder synthetisch?

Eine weitere Frage spielt bei der Auswahl der ETFs eine Rolle: Handelt es sich um voll replizierende oder synthetische ETFs? Voll replizierende ETFs spiegeln den zugrundeliegenden Index eins zu eins wider, d.h. sie investieren tatsächlich in die Werte, die der Index enthält. Auch ihre Gewichtung entspricht der Gewichtung der Werte im Index.

Synthetische ETFs – auch Swap-ETFs genannt – bilden den zugrundeliegenden Index hingegen indirekt nach. Statt in die enthaltenen Werte zu investieren, fließt das Geld in einen Wertpapierkorb, in dem sich auch andere als die im Index enthaltenen Werte befinden können – bei einem synthetischen DAX 40-ETF bspw. Werte aus dem Dow Jones. Diesem Verfahren liegt ein Tauschgeschäft mit einem Finanzinstitut zu Grunde. Das Finanzinstitut verpflichtet sich dem ETF gegenüber, die Rendite des Index zu zahlen. Als Gegenleistung erhält das Finanzinstitut vom ETF eine Gebühr.

Beide Methoden haben Vor- und Nachteile. Voll replizierende ETFs haben mit hohen Kosten zu kämpfen, denn bei jeder Veränderung des zugrundeliegenden Index müssen Werte ge- oder verkauft werden. Außerdem kann es zum Beispiel zu Verzögerungen bei Dividendenzahlungen kommen. Auch der Vorteil dieser Methode ist jedoch klar: Anleger sind auf der sicheren Seite. Sie können sich darauf verlassen, dass der ETF die Werte des Index tatsächlich besitzt.

Diese Sicherheit bieten synthetische ETFs nicht. Anleger in synthetische ETFs müssen sich darauf verlassen, dass das Finanzinstitut, mit dem der Tauschhandel abgeschlossen wurde, zahlungsfähig ist. Geht es insolvent, kann es zu Ausfällen kommen. Sie sind jedoch durch gesetzliche Regelungen auf 10 Prozent des ETF-Vermögens beschränkt. Zudem werden für die Tauschgeschäfte oft zusätzliche Sicherheiten hinterlegt. Dadurch wird das Risiko für Anleger verringert. Es bestehen auch klare Vorteile: Kosten werden gespart, da weniger häufig Werte ge- und verkauft werden müssen. Die Abbildung des Index erfolgt effizienter.

Letztlich ist es also eine Abwägungsfrage, ob Anleger auf voll replizierende oder synthetische ETF setzen sollten. Es gibt keine grundsätzlichen Einwände gegen das eine oder das andere Verfahren.

Tracking Error

Ein weiterer Faktor ist der Tracking Error. Der Tracking Error bezeichnet die Differenz zwischen der Rendite des ETF und der Rendite des Index, den er abbildet. Zu dieser Abweichung kann es zum Beispiel durch die verzögerte Auszahlung der Dividende an den ETF kommen. Je geringer der Tracking Error, desto besser der ETF.

TER (Gesamtkostenquote)

Auch die Kosten eines ETFs sind natürlich von Bedeutung. Hier spielt die Total Expense Ratio (TER) eine gewichtige Rolle. Diese Gesamtkostenquote enthält die Verwaltungskosten. Dazu zählen Ausgaben für das Management des Portfolios und für die Geschäftsführung und die Betriebskosten. Eine hohe TER schmälert die Rendite, darum sollten Anleger auf eine niedrige TER achten.

Liquidität

Auch die Liquidität spielt eine Rolle, also das Handelsvolumen des ETFs. Abhängig vom Handelsvolumen lässt sich ein ETF leichter oder weniger leicht kaufen und verkaufen.

Anbieter

Auch ein Blick auf den Anbieter lohnt, denn DAX-ETF ist nicht gleich DAX-ETF. Die Renditen von ETFs verschiedener Anbieter auf denselben Index können abweichen. Ein ETF von iShares auf den DAX kann also langfristig eine andere Rendite aufweisen als ein ETF von db x-trackers auf den DAX.

Tipp: Nutzen Sie auch unsere Vergleiche für:

Unsere Ratgeber helfen Ihnen beim Einstieg in die eigene Geldanlage

Zuletzt aktualisiert am 23.05.2022