Crowdinvesting in Immobilien

So finden Sie das passende Crowdinvesting

Einfach in Immobilien investieren

Ohne Moos nix los: Knackpunkt der meisten Geschäftsideen ist das Kapital. Erweist sich die eigene Finanzdecke als zu dünn, bedarf es einer Geldspritze, um überhaupt an den Start zu kommen. Das ist leichter gesagt, als getan. Die klassischen Wege zur Firmenfinanzierung sind zum einen steinig. Zum anderen werden die Hürden – insbesondere bei Bankdarlehen – immer höher.

Ohne Moos nix los: Knackpunkt der meisten Geschäftsideen ist das Kapital. Erweist sich die eigene Finanzdecke als zu dünn, bedarf es einer Geldspritze, um überhaupt an den Start zu kommen. Das ist leichter gesagt, als getan. Die klassischen Wege zur Firmenfinanzierung sind zum einen steinig. Zum anderen werden die Hürden – insbesondere bei Bankdarlehen – immer höher.

Hier setzt Crowdfunding bzw. Crowdinvesting an. Statt weniger großer Geldgeber, werden hunderte, wenn nicht gar tausende Mikro-Investoren angesprochen. Sie zahlen 25, vielleicht auch 1.000 Euro, und erhoffen sich eine satte Rendite. Das Prinzip des Schwarms (Crowd) griff anfangs vornehmlich bei künstlerischen Projekten wie Musikalben, hat inzwischen aber längst auch Firmen, die Filmbranche und Immobilienprojekte erreicht.

Vorteile beim Immobilien-Crowdinvesting

- Attraktive Renditen von mehr als 10,00 % im Jahr

- Teils schon ab 100 Euro in lukrative Immobilienprojekte investieren

- Privatanleger haben die Chance, in Immobilien, aber auch Start-ups oder grüne Unternehmen anzulegen

- Große Auswahl an unterschiedlichsten Investmentprojekten

Mit dem nachfolgenden Vergleich versuchen wir unseren Lesern einen Überblick über aktuelle Immobilien-Crowdinvesting-Projekte in Deutschland zu geben, an denen sie sich als Anleger beteiligen können. Dabei treffen wir eine redaktionelle Vorauswahl und schließen Projekte aus, deren Tragfähigkeit wir von vornherein anzweifeln.

Tipp der Redaktion: Exporo. Jetzt 100 Euro Cashback beim Marktführer für Immobilien-Investments sichern! So geht's: Als Exporo-Neukund:in bei der Anmeldung in das Feld „Empfohlen von“ den Registrierungscode "47554" eintragen und beim investieren den Bonuscode "EXPORO100" verwenden. Ausgezahlt wird der exklusive Willkommensbonus nach Ablauf einer 14-tägigen Widerrufsfrist.

Tipp der Redaktion: Exporo. Jetzt 100 Euro Cashback beim Marktführer für Immobilien-Investments sichern! So geht's: Als Exporo-Neukund:in bei der Anmeldung in das Feld „Empfohlen von“ den Registrierungscode "47554" eintragen und beim investieren den Bonuscode "EXPORO100" verwenden. Ausgezahlt wird der exklusive Willkommensbonus nach Ablauf einer 14-tägigen Widerrufsfrist.

Aktuelle Immobilien-Crowdinvesting-Projekte

Risikohinweis gemäß § 12 Absatz 2 Satz 1 Vermögensanlagengesetz (VermAnlG)

Crowdinvesting ist mit Risiken verbunden und kann zum Totalverlust des eingesetzten Kapitals führen. Der in Aussicht gestellte Ertrag ist nicht gewährleistet und kann auch niedriger ausfallen. Weitere Informationen »

Woher kommen die hohen Renditen?

Die Renditen sind beim Crowdinvesting deshalb so hoch, weil die Immobiliengesellschaften häufig erst durch das Geld der Kleinanleger überhaupt an einen Bankkredit kommen. Üblich ist, dass die Bank Eigenkapital verlangt, damit sie ein Projekt finanziert. Die Immobiliengesellschaften können selbst oft nur einen kleinen Anteil davon vorweisen. Den großen Rest holen sie sich von den Crowd-Investoren. Die beim Crowdinvesting üblichen Nachrangdarlehen werden von Banken als Eigenmittel der Immobiliengesellschaft angesehen. Das heißt: Sollte die Finanzierung scheitern, würde zuerst die Bank ihr Geld wiederbekommen und erst danach die Immobiliengesellschaft – also die Anleger. (Quelle: www.fondsprofessionell.at )

Detailvergleich aktueller Crowdinvesting-Projekte

Alle Details für bis zu drei der in unserem Vergleich vorgestellten Crowdinvesting-Projekte können Sie nachfolgend gegenüberstellen:

Crowdinvesting mit Bulkestate – Investieren in Immobilien-Projekte aus Finnland und Lettland

Bulkestate ist eine Crowdinvesting-Plattform aus Estland. Anleger können über sie in Neubau- und Sanierungsprojekten aus Lettland und Finnland investieren. Dafür gibt es eine Rendite von teils mehr als 10 Prozent p.a.

Bewertungen durch Anleger

Wie die verschiedenen Crowdinvesting-Plattformen in unseren redaktionellen Tests abgeschnitten haben, zeigt Ihnen unsere nachfolgende Auswertung:

| Anbieter | Anzahl der Bewertungen | Gebühren | Angebot | Leistung | Service | Gesamt | Antragslink |

|---|---|---|---|---|---|---|---|

|

2 | 5,00 | 4,50 | 5,00 | 4,50 | 4,75 | Zum Broker » |

|

1 | 5,00 | 3,00 | 5,00 | 5,00 | 4,50 | Zum Broker » |

|

7 | 4,86 | 3,71 | 4,57 | 4,29 | 4,36 | Zum Broker » |

|

2 | 5,00 | 4,50 | 4,00 | 3,00 | 4,13 | Zum Broker » |

|

8 | 4,63 | 3,75 | 3,63 | 3,88 | 3,97 | Zum Broker » |

|

2 | 5,00 | 2,50 | 3,00 | 4,00 | 3,63 | Zum Broker » |

|

2 | 4,00 | 3,00 | 1,00 | 2,50 | 2,63 | Zum Broker » |

|

1 | 3,00 | 3,00 | 3,00 | 1,00 | 2,50 | Zum Broker » |

| Kategorie Gesamtstimmen | Ø Gebühren | Ø Angebot | Ø Leistung | Ø Service | Ø Gesamt | ||

| 25 | 4,56 | 3,50 | 3,65 | 3,52 | 3,81 | ||

Crowdfunding-Plattformen und Anbieter im Vergleich

| Anbieter | Mindest- anlage | Investment | Beteiligung | Rendite | Zum Anbieter |

|---|---|---|---|---|---|

| 250 EUR | Gesundheit | Nachrangdarlehen | Zinsen, Gewinnbeteiligung, Exit | Weiter » | |

| 10 EUR | Immobilien | partiarische Darlehen, Schuldverschreibungen, Aktien | Festzins (Immobilien) | Weiter » | |

| 50 EUR | Energieeffizienz | Darlehensvertrag | Festzins | Weiter » | |

| 1 EUR | Start-ups, Wachstumsunternehmen | Nachrangdarlehen | Beteiligung: Unternehmenswert / Erlös / Exit | Weiter » | |

| 100 EUR | Start-ups | partiarische Darlehen, Genussrechte | Beteiligung Gewinn, Unternehmenswert | Weiter » | |

| 100 EUR | Immobilien, grüne Projekte | Nachrangdarlehen | Zinsen | Weiter » | |

| 100 EUR | Immobilien | Nachrangdarlehen | Zinsen | Weiter » | |

| 250 EUR | Energieeffizienz, grüne Technologien | Nachrangdarlehen | Zinsen, Gewinnbeteiligung | Weiter » | |

| 100 EUR | Immobilien | Nachrangdarlehen | Zinsen | Weiter » | |

| 500 EUR | Immobilien | Nachrangdarlehen | Zinsen | Weiter » | |

| 100 EUR | Start-ups | Darlehen | Zinsen / Belohnung / Beteiligung | Weiter » | |

| 100 EUR | Start-ups, KMU, Spendenprojekte | Nachrangdarlehen | Festverzinsung, Gewinnbeteiligung | Weiter » | |

| 100 EUR | grüne Energie | Nachrangdarlehen | Festzins / ertragsabhängige Zinsen | Weiter » | |

| 250 EUR | Immobilien | Nachrangdarlehen | Zinsen | Weiter » | |

| 250 EUR | Start-ups, Wachstumsunternehmen | Nachrangdarlehen, Unternehmenskredite, Genussrechte, Anleihen, Wertpapiere | Zinsen / Gewinnbeteiligung / Exit | Weiter » | |

| 250 EUR | Unternehmen | Nachrangdarlehen | Zinsen | Weiter » | |

| 500 EUR | Schiffe | Nachrangdarlehen | Zinsen | Weiter » | |

| 250 EUR | Immobilien, Wachstumsunternehmen | Wertpapier | Zinsen, Erfolgsbeteiligung | Weiter » | |

| 100 EUR | Sachwerte, Unternehmen | Nachrangdarlehen | Zinsen | Weiter » | |

| 500 EUR / 25 EUR im Sparplan | Immobilien | Anleihen | Zinsen / Wertsteigerung | Weiter » | |

| 100 EUR | Immobilien | Darlehen/Kredite | Zinsen / Beteiligung an Wertsteigerung | Weiter » | |

| 500 EUR | Immobilien | Nachrangdarlehen | Festzins | Weiter » | |

| 500 EUR | Immobilien | Nachrangdarlehen | Zinsen | Weiter » | |

| 250 EUR | Start-ups, Wachstumsunternehmen | Nachrangdarlehen | endfälliger Basiszins / gewinnabh. jährlicher Bonus | Weiter » | |

| 500 EUR | Nachhaltige Start-ups, erneuerbare Energien, energieeffiziente Immobilien | Nachrangdarlehen, Genussscheine | Zinsen | Weiter » | |

| 500 EUR | Immobilien | Nachrangdarlehen | Zinsen | Weiter » | |

Inhaltsverzeichnis

- Einfach in Immobilien investieren

- Aktuelle Immobilien-Crowdinvesting-Projekte

- Detailvergleich aktueller Crowdinvesting-Projekte

- Bewertungen durch Anleger

- Crowdfunding-Plattformen und Anbieter im Vergleich

- Was ist Crowdfunding?

- Was ist Crowdinvesting?

- Vor- und Nachteile von Crowdfunding

- Crowdinvesting: Wie investiere ich richtig?

- Crowdfunding- und Crowdinvesting-Ratgeber

- Die Entwicklung von Crowdfunding

Was ist Crowdfunding?

Crowdfunding stellt eine Finanzierungsform dar, die das Internet als Vertriebskanal nutzt. Hier kommen potenzielle Geldgeber und Start-ups auf speziellen Plattformen an einem Tisch zusammen. Der Gründer stellt die Informationen zur Verfügung. Der Schwarm bringt das Geld. Das Ergebnis: Wenn der Schwellenwert erreicht wurde: Das Unternehmen oder das Projekt ist finanziert und kann realisiert werden. Im Gegenzug erhalten die privaten Geldgeber eine fixe oder variable Rendite. Fix, sofern Zinsen vereinbart wurden. Variabel, wenn die Investoren am Gewinn, dem Unternehmenswert und/oder dem Verkauf der Firma oder des Projekts beteiligt werden.

Was ist Crowdinvesting?

Crowdinvesting und Crowdfunding sind zwei Seiten derselben Medaille. Während der Investor über Crowdfunding versucht, Geld von Anlegern einzuwerben, investieren Anleger beim Crowdinvesting Geld in das Projekt des Anbieters. Crowdinvesting bezeichnet also die Anlegerseite, Crowdfunding die Seite der geldsuchenden Unternehmen. Die Anleger sind in diesem Fall die Geldgeber, die Unternehmen die Geldnehmer, die das Anlegergeld in die auf den verschiedenen Crowdinvesting-Plattformen vorgestellten Projekte investieren. Das Investment geschieht meist in der Form so genannter Nachrangdarlehen, also Darlehen, die im Falle der Insolvenz des Unternehmens nachrangig bedient werden. Im Gegenzug dazu erhalten die Investoren Renditen, die deutlich über dem liegen, was festverzinsliche Wertpapiere oder Zinsanlagen derzeit abwerfen.

Tipp der Redaktion: Exporo. Jetzt 100 Euro Cashback beim Marktführer für Immobilien-Investments sichern! So geht's: Als Exporo-Neukund:in bei der Anmeldung in das Feld „Empfohlen von“ den Registrierungscode "47554" eintragen und beim investieren den Bonuscode "EXPORO100" verwenden. Ausgezahlt wird der exklusive Willkommensbonus nach Ablauf einer 14-tägigen Widerrufsfrist.

Tipp der Redaktion: Exporo. Jetzt 100 Euro Cashback beim Marktführer für Immobilien-Investments sichern! So geht's: Als Exporo-Neukund:in bei der Anmeldung in das Feld „Empfohlen von“ den Registrierungscode "47554" eintragen und beim investieren den Bonuscode "EXPORO100" verwenden. Ausgezahlt wird der exklusive Willkommensbonus nach Ablauf einer 14-tägigen Widerrufsfrist.

Wie genau die Mikro-Investoren involviert werden, regeln die Crowdfunding-Portale. Angeboten werden ganz unterschiedliche Geschäftsmodelle wie stille Beteiligungen, Forderungsverträge und Wertpapiere. Die überwiegende Mehrheit der Plattformen arbeitet allerdings mit sogenanntem Mezzanine-Kapital. Die Investition wird als Genussrecht oder nachrangiges Darlehen behandelt, wobei die Geldgeber in der Regel keinerlei Mitspracherecht haben. Die Gründe, warum diese Beteiligungsformen präferiert werden, sind vor allem rechtlicher Natur. Einfach ausgedrückt: Sie sind leichter zu handhaben.

Vor- und Nachteile von Crowdfunding

Was plausibel, einfach und auf vielen Portalen nach einer enormen Rendite klingt – einer gibt Geld, der andere zahlt dafür einen Teil des Gewinns oder Zinsen – sollte von beiden Parteien genauestens unter die Lupe genommen werden. Denn Crowdfunding hat für Anleger und Gründer nicht nur Vor-, sondern auch Nachteile.

Vorteile Anleger: Sich an jungen und dynamischen Unternehmen, interessanten Drehbüchern oder großen Bauprojekten zu beteiligen, ist für Anleger, die nicht gerade 100.000 Euro übrig haben, normalerweise kaum möglich. Crowdfunding schließt diese Lücke im Reigen der Anlagemöglichkeiten und erlaubt, schon mit kleinen Beträgen zum Investor zu werden. Teils reichen fünf Euro, um mit von der Partie zu sein. Wichtigster Punkt, warum überhaupt Geld zur Verfügung gestellt wird, und zweifelsohne der wichtigste Vorteil: die Rendite-Aussichten.

Nachteile Anleger: Wie immer, wenn hohe Renditen versprochen werden, steht dahinter ein nicht zu unterschätzendes Risiko. Verbraucherschützer monieren in dem Zusammenhang vor allem den mangelnden Kapitalschutz. Erweist sich das Unternehmen als Reinfall, ist das Geld weg. Im Rahmen einer Insolvenz Forderungen geltend zu machen, erweist sich dann als relativ schwer. Nachrangige Darlehen werden im Fall der Fälle nur nachrangig bedient. Außerdem gibt es weder ein Mitspracherecht noch die Option, sich vorzeitig von der Investition zu trennen (dies ist nur bei wenigen Investments bzw. Plattformen möglich).

Vorteile Gründer: Start-ups profitieren beim Crowdfunding in erster Linie von der größeren Reichweite. Sie sprechen mit ihrer Präsentation viele Geldgeber an und müssen sich nicht langwierig mit Banken oder anderen Financiers auseinandersetzen. Damit stellt Crowdfunding eine einfache Möglichkeit der Eigenkapitalstärkung dar. Der zweite Vorteil vieler Investoren: Sie werden zu Multiplikatoren und Botschaftern der Marke. Denn wer Geld in ein Projekt investiert, ist meist auch davon überzeugt. Ein weiterer Aspekt: Der Investorenschwarm bietet ein schnelles Feedback.

Nachteile Gründer: Das alles gibt es nicht kostenlos. Jede Plattform hält die Hand auf und verlangt Provisionen und Gebühren. Darüber hinaus wollen auch die Anleger beteiligt werden. Diese Kosten müssen bei der Planung berücksichtigt werden. Gleiches gilt für die Projektvorstellung. Sie ist bisweilen sehr zeitaufwendig und kostenintensiv (Videos, Fotos usw.). Dass die Finanzierung dann auch funktioniert, ist nicht gesagt. Es gibt beim Crowdfunding keinerlei Garantien. Vielmehr birgt es die Gefahr, dass die Idee von anderen kopiert wird, wenn sie erst einmal öffentlich zugänglich ist. Als Nachteil erweist sich inzwischen auch die Vielzahl der Portale. Sie müssen allesamt verglichen werden, um die besten Konditionen für das geplante Projekt zu finden.

Crowdinvesting: Wie investiere ich richtig?

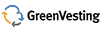

Crowdinvesting ist mit Risiken verbunden. Darum sollten Anleger sich gut überlegen, wie viel Geld sie in welches Projekt stecken. Die folgenden Tipps können bei der Entscheidung helfen.

Die meisten Crowdinvesting-Plattformen setzen auf Nachrangdarlehen. Kommt der Projektträger in finanzielle Schwierigkeiten, wird zunächst die Bank als Fremdkapitalgeber ausgezahlt. Die privaten Anleger werden gegenüber Fremdkapitalgebern hingegen nachranging behandelt. Es kann zum Totalverlust des Vermögens kommen. Anleger sollten also nie alles auf eine Karte setzen.

Das Kleinanlegerschutzgesetz besagt, dass pro Crowdinvesting-Projekt maximal 1.000 Euro angelegt werden dürfen, außer das frei verfügbare Vermögen der Anleger beträgt mindestens 100.000 Euro, dann können maximal 10.000 Euro investiert werden. Bis zu 10.000 Euro dürfen auch angelegt werden, sofern die Investition nicht das Zweifache des durchschnittlichen monatlichen Nettoeinkommens des Anlegers übersteigt. Anleger, die größere Summen investieren wollen, sind schon aus diesem Grund gezwungen, ihr Kapital auf mehrere Projekte zu streuen.

Eine Streuung auf mehrere Projekte macht ohnehin Sinn. Kommt es bei einem Projekt zu Ausfällen, können diese durch die Einnahmen bei einem anderen Projekt kompensiert werden. Die Diversifizierung kann noch weitergetrieben werden, indem Anleger in Projekte verschiedener Plattformen sowie verschiedenen Typs (Immobilien, Start-ups etc.) investieren.

Bevor Anleger in ein Projekt investieren, sollten sie sich über die Plattform informieren, auf der das Projekt ausgestellt wird. Hier gilt es insbesondere darauf zu achten, welchen Prüfprozess das Projekt durchläuft, bevor es zur Finanzierung freigegeben wird. Bei manchen Portalen gibt es auch zusätzliche Schutzmechanismen. So hält die Plattform ReaCapital eine eigene Immobilie als Realsicherheit, auf die zurückgegriffen wird, sollte es zu Ausfällen kommen.

Darüber hinaus sollten sich Anleger ausführlich über das jeweilige Projekt informieren. Bei Immobilienprojekten kann das heißen: Wie gut ist die Lage? Wer ist der Projektentwickler – welche Erfahrungen und wie viel Kapital bringt er mit? Liegt eine Baugenehmigung vor?

Aktuelle Crowdinvesting-Projekte im Überlick »

Crowdfunding- und Crowdinvesting-Ratgeber

Im Folgenden gehen wir auf die wichtigsten Faken und Fragen rund ums Crowdfunding und Crowdinvesting ein:

Wie funktioniert Crowdfunding?

Start-ups, die am Markt Fuß fassen möchte, benötigen Kapital. Waren es früher Banken, Business Angels oder Investmentgesellschaften, die für die nötigen Finanzspritzen sorgten, sofern das Konzept überzeugte, können junge Firmen und Projekte heute via Crowdfunding auch private Investoren ansprechen. Als Vermittler dienen Plattformen. Sie finanzieren sich über Gebühren, die meist von den Gründern zu zahlen sind.

Der Ablauf des Crowdfunding ist bei nahezu allen Anbietern gleich: Bewerbung der Firma, Bewertung des Konzepts und des Businessplans, Vorstellung auf der Plattform, Investmentphase, Haltephase. Unterschiede ergben sich aus den Anforderungen an die Investoren (Mindestanlage) und der Art der Beteiligung. Neben der stillen Beteiligung setzen deutsche Crowdfunding-Plattformen hauptsächlich auf Nachrangdarlehen. Heißt: Die privaten Geldgeber leihen dem Start-up einen bestimmten Betrag.

Da es hier um eine Geldanlage geht, stellt niemand sein Kapital aus reiner Nächstenliebe zur Verfügung. Im Gegenzug wird eine Rendite erwartet. Die kann auf mehreren Wegen erzielt werden: Über eine Gewinnbeteiligung, eine Exit-Beteiligung, sollte ein Großinvestor das Projekt kaufen, eine Beteiligung am Unternehmenswert und/oder durch feste Zinssätze. Beachtet werden muss dabei, dass eine Lauf- bzw. Haltezeit vereinbart wird. Während dieser Zeit ist man an sein Investment gebunden. Und: Kommt das gewählte Projekt nicht auf einen grünen Zweig, muss unter Umständen ein Totalverlust in Kauf genommen werden.

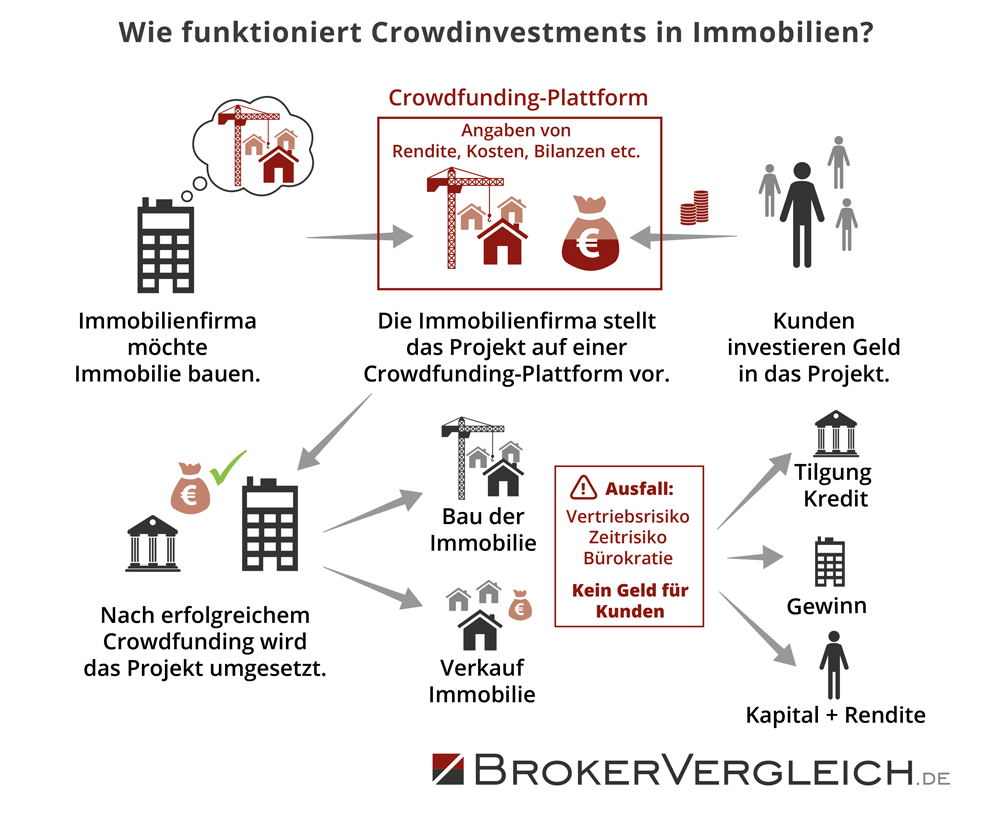

Wie funktioniert Crowdfunding bei Immobilien?

Sehr beliebt ist Crowdfunding bzw. Crowdinvesting in Immobilien. Dabei stellt eine Immobilienfirma ein Immobilienprojekt, das sie umsetzen möchte, auf einer Crowdfunding-Plattform vor. Es kann zum Beispiel um einen Neubau handeln oder um eine Renovierung.

Die Crowd kann über die Plattform in die Immobilien investieren. Wurde ausreichend Geld eingesammelt, wird das Immobilienprojekt umgesetzt. Die Anleger erhalten in der Regel einen festen Zins. Es kann jedoch auch zu einem Ausfall kommen und die Anleger können ihr Geld verlieren.

Wie ist der Ablauf beim Crowdfunding?

Crowdfunding gliedert sich in insgesamt fünf Phasen:

- Firmen, Gründer oder aber Projektbeteiligte suchen nach einer für ihre Zwecke geeigneten Plattform. Stimmen die Rahmenbedingungen, werden die für das Crowdfunding nötigen Unterlagen eingereicht.

- Die Crowdfunding-Plattform prüft die Unterlagen. Konkret geht es hier um die Finanzpläne und die Plausibilität des Modells. Die Prüfung übernehmen Experten der jeweiligen Plattform. Der Vorgang wird als „Due Dilligence“ bezeichnet. Ist die Prüfung erfolgreich, wird ein Vertrag geschlossen.

- Erst jetzt kommen potenzielle Geldgeber ins Spiel. Das Projekt bzw. das Unternehmen wird auf der Plattform vorgestellt. Meist in Form von Kurzbeschreibungen, teils auch mit Video(s) und/oder dem Businessplan. Das erlaubt es Investoren, sich eingehend über das Projekt – und die mögliche Rendite – zu informieren.

- Mit der Publikation der Firma/des Projekts ist es Kapitalgebern möglich, in die Idee zu investieren. Dabei gelten je nach Portal unterschiedliche Zeichnungsfristen und Mindestanlagebeträge. Teils reichen fünf Euro, bisweilen müssen aber auch 2.500 Euro angelegt werden, um mit von der Partie zu sein. Zudem sollte es Investoren möglich sein, mit Verantwortlichen der Firma/des Projekts, die/das sie finanzieren wollen, in Kontakt zu treten, um offene Fragen zu klären.

- Mit Ende der Investmentphase wird es spannend. Ist ausreichend Kapital eingezahlt worden, stellt die Plattform die Beteiligungsverträge für die Investoren aus und überweist das Geld an das Start-up bzw. die Gründer. In der Folge werden die Investoren mit Statusberichten auf dem Laufenden gehalten und erhalten – je nach Modell – ihre Anteile an der wirtschaftlichen Entwicklung.

Woher kommen die hohen Renditen?

Die Renditen sind beim Crowdinvesting deshalb so hoch, weil die Immobiliengesellschaften häufig erst durch das Geld der Kleinanleger überhaupt an einen Bankkredit kommen. Üblich ist, dass die Bank Eigenkapital verlangt, damit sie ein Projekt finanziert. Die Immobiliengesellschaften können selbst oft nur einen kleinen Anteil davon vorweisen. Den großen Rest holen sie sich von den Crowd-Investoren. Die beim Crowdinvesting üblichen Nachrangdarlehen werden von Banken als Eigenmittel der Immobiliengesellschaft angesehen. Das heißt: Sollte die Finanzierung scheitern, würde zuerst die Bank ihr Geld wiederbekommen und erst danach die Immobiliengesellschaft – also die Anleger. (Quelle: www.fondsprofessionell.at )

Crowdfunding als Finanzierungsalternative für kleine und mittlere Unternehmen

Zu kämpfen haben junge Unternehmen vor allem mit einem Thema: den Finanzen. Diese Problematik ist hinlänglich bekannt. Die IHK Dresden schreibt dazu: „In der Gründungs- und Frühentwicklungsphase von Unternehmen gilt der Zugang zu genügend Finanzierungsmitteln als besonders problembehaftet.“ Hier kommt der Begriff Crowd ins Spiel. Statt sich auf Banken, Business-Angels oder Investmentgesellschaften zu verlassen, setzen immer mehr Start-ups auf das Internet und die breite Masse. Für sie sind Crowdfunding und Crowdinvesting echte Alternativen.

Obwohl der Zugang zu frischem Kapital über Internet-Plattformen für Privatinvestoren noch relativ neu ist, steht er bereits hoch im Kurs. Da hast mehrere Gründe. Die Private Hochschule Göttingen (PFH) hat hierzu bereits 2012 ein Studienpapier veröffentlicht. Darin erklären die Autoren: „Im Rahmen der immer stärkeren Verbreitung des Internet und der damit einhergehenden sozialen Vernetzung ist es Projektinitiatoren heutzutage möglich, nicht nur für karitative Projekte, sondern auch für neugegründete Unternehmen, schnell, effizient und reichweitenstark Kapital über Onlineplattformen einzusammeln.“

Der zentrale Aspekt dürfte die Reichweite sein. Hier profitieren Unternehmen insbesondere von Portalen, die sich bereits einen guten Ruf erarbeitet und ausreichend (zufriedene) Investoren gewonnen haben. Auf diese Weise lassen sich binnen kürzester Zeit sehr viele potenzielle Geldgeber auf ein Projekt aufmerksam machen. Hinzu kommt, dass es den Gründern bzw. Projektverantwortlichen Zeit spart. Sie müssen nicht dutzende Termine mit Investoren vereinbaren und ihr Produkt/Projekt immer wieder aufs neue vorstellen. Sie bewerben sich bei einem der Portale, das für ihre Zwecke am besten geeignet ist, und müssen dann – wie bei jedem anderen Investor – abwarten.

Ein weiterer Aspekt, der häufig nicht genannt oder übersehen wird: das direkte Feedback der Geldgeber. Während Banken und Gesellschaften Ideen in der Regel nach einem festen Schema bewerten, ergibt sich auf Crowdfunding-Plattformen aufgrund der Vielzahl an Interessenten ein deutlich runderes Bild. Das gilt sowohl für Kritik als auch für Ratschläge und Verbesserungshinweise. Insofern ist Crowdfunding ohne Zweifel auch als Bewährungsprobe zu sehen. Besteht kaum Interesse, hapert es vermutlich an der einen oder anderen Stelle.

Welche Risiken birgt Crowdfunding?

Jede Geldanlage ist mit Risiken behaftet, mal mehr, mal weniger. In der Regel gilt: Je höher die versprochene Rendite, desto riskanter ist die Investition. Crowdfunding zählt dabei zu den riskanteren Anlageoptionen. Schlimmstenfalls droht ein Totalverlust des eingesetzten Kapitals.

Doch zunächst einmal jene Risiken, die nicht zwangsläufig zu einem Minusgeschäft führen. Denkbar ist, dass ein Projekt weniger erfolgreich läuft, als ursprünglich gedacht. Wurde eine prozentuale (Gewinn-)Beteiligung vereinbart, ginge dadurch auch die Rendite zurück. Das Risiko besteht in dem Fall darin, nicht den Ertrag zu erzielen, den man sich erhofft hatte. Damit muss man allerdings auch bei jedem Fonds und jeder Aktie leben.

Im Gegensatz zu den an den Börsen gehandelten Wertpapieren mangelt es Anlegern beim Crowdfunding jedoch an einer entscheidenden Option: Sie haben keine oder nur eine sehr dünne Reißleine. Was heißt das? Die gekauften Anteile können nicht nach Belieben verkauft werden. Zeigt die Kurve abwärts, können Investoren nicht auf einen Rettungsfallschirm zurückgreifen. Die Anteile müssen entsprechend der vertraglich vereinbarten Laufzeit gehalten werden. Einige Plattformen bieten zwar einen Notausgang, indem sie für die Anteile einen hauseigenen „Zweitmarkt“ offerieren. Die Chancen, einen Investor zu finden, der ein sinkendes Schiff unter seine Fittiche nimmt, sind jedoch minimal.

Kommt es zu dem Punkt, an dem ein Projekt während der Haltezeit endgültig scheitert – eine Pleite oder Insolvenz –, ist die Investition hinfällig und ein Totalverlust wahrscheinlich. Forderungen aus einem nachrangigen Darlehen, das beim Crowdfunding üblich ist, stehen ganz hinten in der Schlange anderer Gläubiger.

Wie lässt sich mit Crowdinvesting Geld verdienen?

Geht es um die mögliche Rendite von Crowdfunding-Projekten, lassen sich mit einfachen Zahlenspielen Werte von 100 und mehr Prozent erreichen. Sich von derlei Gewinnmargen blenden zu lassen, kann beim Crowdfunding schnell zu einem bösen Erwachen führen. Denn es handelt sich um Prognosen, die sich erst noch bewahrheiten müssen. Für Anleger heißt das: Sie sollten sehr genau lesen, wie sie bei einem Investment verdienen. Die Spanne reicht vom Festzins bis hin zur Beteiligung am Gewinn und/oder dem Unternehmenswert.

Relativ klar sind die Spiel- und Verdienstregeln bei Investitionen in Filme und Immobilien. Bei Immobilien arbeiten die meisten Portale mit einem festen Zins per annum. Das können vier oder auch sechs Prozent sein. Filminvestments hingegen werden mit einer Beteiligung an den Erlösen belohnt. Vom Kino über Pay- und Free-TV bis hin zu DVD, Blu-ray und teils auch dem Merchandising. Der Anteil bemisst sich am Betrag, der investiert wurde, dem Gesamteigenkapital, das in die Produktion floss, und dem, was letztlich unter dem Strich steht. Es hängt also davon, wie gut der Film ankommt.

Etwas komplizierter wird es bei Beteiligungen an jungen Unternehmen. Hier gibt es eine Vielzahl von Verdienstoptionen. Dabei stechen drei Wege, eine Rendite zu erzielen, hervor. Das ist zum einen die Gewinnbeteiligung, die prozentual festgelegt wird und sich ebenfalls am persönlichen Investitionsvolumen bemisst. Weckt das Unternehmen das Interesse eines Großinvestors, wird mitunter eine Exit-Beteiligung angeboten. Dabei werden Schwarminvestoren am Verkaufspreis beteiligt. Dritte Option ist die Unternehmenswert-Beteiligung. Auch sie wird in Prozent angegeben. Denkbar sind auch Kombinationen aus mehreren dieser Möglichkeiten oder aber die Kopplung eines Fixzinses mit einer Gewinn- und/oder Unternehmenswertbeteiligung.

Die Fakten dazu, wie sich mit einzelnen Crowdfunding-Projekten Geld verdienen lässt, wie hoch die Beteiligung ist und wann der Gewinn ausgezahlt wird, sollte stets aus der Projektbeschreibung hervorgehen. Wer Fragen dazu hat, kann sich in der Regel direkt an die Projektfirma oder an die Crowdfunding-Plattform wenden. Schließlich handelt es sich um eine Investition und nicht um eine milde Gabe.

Tipp der Redaktion: Exporo. Jetzt 100 Euro Cashback beim Marktführer für Immobilien-Investments sichern! So geht's: Als Exporo-Neukund:in bei der Anmeldung in das Feld „Empfohlen von“ den Registrierungscode "47554" eintragen und beim investieren den Bonuscode "EXPORO100" verwenden. Ausgezahlt wird der exklusive Willkommensbonus nach Ablauf einer 14-tägigen Widerrufsfrist.

Tipp der Redaktion: Exporo. Jetzt 100 Euro Cashback beim Marktführer für Immobilien-Investments sichern! So geht's: Als Exporo-Neukund:in bei der Anmeldung in das Feld „Empfohlen von“ den Registrierungscode "47554" eintragen und beim investieren den Bonuscode "EXPORO100" verwenden. Ausgezahlt wird der exklusive Willkommensbonus nach Ablauf einer 14-tägigen Widerrufsfrist.

Ist beim Crowdinvesting ein Totalverlust möglich?

Der größte Schrecken eines jeden Investors ist der Totalverlust des eingesetzten Kapitals. Mit diesem Szenario muss man auch beim Crowdfunding rechnen. Denn eine Geschäftsidee kann noch so gut sein: Scheitert sie, ist das Geld in den meisten Fällen weg.

Möglich ist ein Totalverlust allerdings erst, nachdem die Ziellinie der Crowdfunding-Kampagne überschritten wurde und ausreichend Geldmittel zur Verfügung stehen. Vorher wird das Kapital bei seriösen Plattformen auf einem Treuhandkonto verwahrt. Finden sich nicht genug Geldgeber bis zum Ende der Zeichnungsfrist, erstatten die Plattformen den eingezahlten Betrag zurück. Ist das Geld indes bereits an die Projektfirma geflossen und muss diese ihre Pforten aufgrund mangelnden Erfolgs schließen, sind die Chancen auf eine Erstattung der Investition nur minimal.

Der Umstand, dass der finanzielle Einsatz in der Regel in Form eines nachrangigen Darlehens erfolgt, macht es bei einer Pleite umso schwerer, eine Rückzahlung zu erhalten. Denn nachrangig bedeutet schlicht und ergreifend, dass die Forderungen nachrangig behandelt werden. Erst sind andere Gläubiger an der Reihe. Deshalb ist es umso wichtiger, durch gezielte Streuung die Risiken beim Crowdinvesting zu minimieren.

Streuung: Risikominimierung beim Crowdinvesting

Wer nur auf einem Bein steht, fällt schneller um als jemand, der mit beiden Beinen auf dem Boden der Tatsachen bleibt. Dieses Bild lässt sich problemlos auf die Geldanlage übertragen. Statt alles auf eine Karte zu setzen, war es schon immer sicherer, mit einem breit aufgestellten Portfolio ins Rennen zu gehen. Das Zauberwort lautet Diversifikation oder einfacher ausgedrückt: Breit zu streuen, verspricht mehr Erfolg.

Dass eine gezielte Streuung die möglichen Risiken auch beim Crowdinvesting minimiert, steht außer Frage. Entscheidet man sich, nur in ein Projekt zu investieren, liegt die Chance, eine Bruchlandung hinzulegen – oder zu den Gewinnern zu zählen –, rein rechnerisch bei 50:50. Eine Garantie, bei zwei Projekten zumindest mit einer Investition Profit zu machen, gibt es zwar nicht. Dafür steigt die Wahrscheinlichkeit, nicht alles zu verlieren.

Um eine solide Basis zu schaffen und Crowdinvesting als Geldanlage sinnvoll zu nutzen, sollte daher stets in mehrere Ideen, Firmen, Filme oder Immobilien investiert werden. Je breiter das Kapital gestreut wird, umso leichter lassen sich Verluste aus einzelnen Investments verschmerzen. Eine solche Streuung ist durchaus auch mit kleineren Beträgen möglich, wenn man bei der Auswahl geeigneter Plattformen auf die Mindestanlage achtet.

Wie das Streuen auf verschiedene Plattformen und Projekte hilft, das Risiko von Ausfällen zu minimieren, zeigt unsere nachfolgende Infografik an einem Beispiel:

Crowdinvesting: Steuern auf Zinsen und Gewinne

Aus der Investition Kapital schlagen. Darum geht es beim Crowdinvesting. Und deshalb ist auch das Finanzamt mit von der Partie. Denn sobald Gewinne erwirtschaftet werden, unterliegen sie der Steuerpflicht. Insofern unterscheidet sich Crowdinvesting nicht von Tagesgeld, Aktien oder Fonds. Wie die Gewinne bzw. Zinsen bei einer Schwarminvestition versteuert werden, hängt davon ab, wie der Anleger am Projekt beteiligt ist.

Die beiden gängigsten Varianten sind die stille Beteiligung und das Nachrangdarlehen. Für beide Optionen gilt: Es handelt sich um Kapitaleinkünfte, die seit 2009 der Abgeltungssteuer in Höhe von 25 Prozent zuzüglich 5,5 Prozent Solidaritätszuschlag und ggfs. Kirchensteuer unterliegen.

Gleiches gilt für direkte Beteiligungen an Start-ups oder Projekten wie einem Film oder einer Immobilie. Auch in dem Fall verlangt das Finanzamt 25 Prozent plus Solidaritätszuschlag und ggfs. Kirchensteuer. Üblicherweise wird die Steuer direkt von der Projektfirma einbehalten und an das Finanzamt weitergeleitet. Anders verhält es sich bei direkten Beteiligungen, bei denen ein Prozent oder mehr am Start-up gehalten werden. Unter diesen Umständen erzielt der Investor gewerbliche Einkünfte, die zu 60 Prozent mit dem persönlichen Einkommensteuersatz versteuert werden, also mit etwa 14 bis 45 Prozent – plus Solidaritätszuschlag und ggfs. Kirchensteuer.

Werden über eine Crowdinvesting-Plattform atypische stille Beteiligungen angeboten, sind die Einkünfte ebenfalls gewerblicher Natur und unterliegen somit dem persönlichen Steuersatz. „Dabei kann die Beteiligung an der Wertsteigerung als außergewöhnliche Einkunft steuerlich begünstigt sein“, erklärt das VentureCapital Magazin (Spezial Februar 2015). Zudem können Verluste bei atypischen Beteiligen in Höhe des Investments steuerlich geltend gemacht werden, ebenso die Refinanzierungskosten.

Rechtliche Aspekte des Crowdfunding

Spezifische, gesetzlich verankerte Regeln zum Crowdfunding gibt es bislang noch nicht. Die Betonung liegt auf noch. Denn spätestens durch die Proton-Pleite ist auch die Politik auf private Investitionen abseits des Bankensektors aufmerksam geworden. Der Gesetzentwurf liegt bereits vor. Bis er grünes Licht hat, unterliegt Crowdfunding nach wie vor den Regeln des Kapitalmarkt-, Bank-, Gesellschafts- und Handelsrechts.

Maßgeblich ist dabei, wie die privaten Investoren an einer Firma oder einem Projekt beteiligt sind. Unterschieden wird zwischen stillen Beteiligungen, atypischen stillen Beteiligungen, Genussrechten und partiarischen Nachrangdarlehen. Danach richtet sich unter anderem, wie die Gewinne versteuert werden müssen und ob Verluste gegebenenfalls steuerlich geltend gemacht werden können.

Auch die Frage, ob die Prospektpflicht greift oder nicht, orientiert sich an der Art der Beteiligung. Werden binnen zwölf Monaten mehr als 100.000 Euro von mehr als 20 Geldgebern eingesammelt, unterliegen die Unternehmen der sogenannten Prospektpflicht. Sie müssen einen Prospekt erstellen, der unter anderem die Risiken darstellt. Die Kosten dafür belaufen sich auf mehrere tausend Euro. Alleine die Prüfung durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) schlägt mit 6.000 Euro zu Buche. Diese Pflicht umgehen die meisten Crowdinvesting-Portale, indem sie sich partiarischer Nachrangdarlehen bedienen. Dann dürfen mehr als 100.000 Euro investiert werden. Auch diesbezüglich gibt es bereits seit Jahren Debatten, ob die Prospektpflicht erweitert werden soll. Viele sehen darin einen Bremsklotz für die wachsende Crowdfunding-Branche.

Zu den aktuellen Plänen der Bundesregierung: Sie will Kleinanleger schützen. Der Gesetzentwurf sieht daher vor, dass bei einer Crowdinvesting-Anlage von mehr als 1.000 Euro höchstens das Doppelte des monatlichen Nettoeinkommens investiert werden darf, vorausgesetzt der Geldgeber hat ein frei verfügbares Vermögen von mindestens 100.000 Euro. Gleichzeitig wird eine Grenze bei 10.000 Euro gezogen. Mehr soll nicht investiert werden dürfen. (Stand: Juni 2015)

Die Regulierung beim Crowdfunding

Rechtlich ist Crowdinvesting eine äußerst komplexe Materie, bei der neben den Faktoren Kapitalmarkt-, Bank-, Gesellschafts- und Handelsrecht auch das Kreditwesengesetz, das Zahlungsdiensteaufsichtsgesetz und das Vermögensanlagegesetz berücksichtigt werden müssen. Das spiegelt sich dann auch in der Regulierung wider, für die deutschen Finanzmarkt in der Regel die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) verantwortlich zeichnet.

Eine Erlaubnis oder eine Lizenz der BaFin benötigen Crowdfunding-Portale allerdings nicht – zumindest nicht zwangsläufig. Zum einen, weil die meisten Plattformen nicht selbst als Treuhänder agieren. Sie verlagern den Zahlungsverkehr an Dritte, beispielsweise an eine Partnerbank. Die BaFin selbst hat sich bereits intensiv mit dem Thema befasst. Ein Plattformbetreiber unterliegt demnach nicht der Erlaubnispflicht nach dem Kreditwesengesetz, „wenn er ausschließlich die Anlage- und Abschlussvermittlung erbringt und sich kein Eigentum oder Besitz an den Geldern verschafft oder wenn er das Platzierungsgeschäft ausschließlich für Anbieter oder Emittenten erbringt“.

Zum anderen arbeiten die Crowdfunding-Anbieter vornehmlich mit Nachrangdarlehen, die laut Vermögensanlagegesetz nicht als Vermögensanlage gelten. Außerdem unterliegen Nachrangdarlehen nicht der Prospektpflicht, bei der die BaFin eingebunden wäre.

Unterschied: Crowdinvesting – Crowdfunding

Crowdinvesting und Crowdfunding klingen zunächst einmal sehr ähnlich und basieren auf der gleichen Idee: der Schwarmfinanzierung. Viele Investoren füllen das Sparschwein für ein bestimmtes Projekt, um es so an den Start zu bringen. Beim Crowdfunding kann es sich dabei um ein Produkt, einen Film, eine CD oder auch ein Geschäft handeln. Crowdinvesting konzentriert sich eher auf Firmen, Filme und Immobilien.

Der entscheidende Unterschied besteht jedoch in der Gegenleistung für die Investoren. Wird im Rahmen einer Crowdfunding-Kampagne das gesetzte Ziel erreicht, erhalten Anleger ein vorab klar definiertes „Danke schön“ – abhängig vom Betrag, der eingezahlt wurde. Möchte ein Erfinder zum Beispiel ein neues Spielzeug auf den Markt bringen, gibt es ab Summe x ein Exemplar des fertigen Produkts. Wer mehr Geld zu zahlen bereit ist, erhält vielleicht eine limitierte Edition oder wird auf der Verpackung als Förderer genannt. Möglichkeiten, den Financiers zu danken, gibt es viele. Bis auf eine: Es fließt kein Geld zurück.

Crowdinvesting hingegen ist eine rein monetäre Angelegenheit. Jeder, der Geld investiert, möchte sein Kapital plus Gewinn nach einem bestimmten Zeitraum zurück. Hier geht es in erster Linie um die Rendite. Sicherlich wird es den einen oder anderen Investor geben, der nicht nur auf den Gewinn schielt, sondern vorrangig aus ideellen Werten heraus aktiv wird. Doch das dürfte beim Crowdinvesting eher die Ausnahme sein. Dass es neben Zinsen und Gewinnbeteiligungen ab und an auch andere Boni für Anleger gibt – wie etwa kleine Geschenke oder Produktproben – kommt vor, ist aber nicht der primäre Gedanke hinter dem Crowdinvesting.

Unterschied: Crowdinvesting – Peer-to-Peer-Lending

Peer-to-Peer-Lending, der Kredit von privat an privat, und Crowdinvesting haben zumindest zwei gemeinsame Nenner: Die Tatsache, dass Geld verliehen wird – sofern das Crowdinvestment als Nachrangdarlehen organisiert ist – und das Bestreben der Kapitalgeber, einen Gewinn zu erzielen. Die Unterschiede ergeben sich aus der Art, wie die Rendite zustande kommt.

Kreditgeber können beim Peer-to-Peer-Lending von Anfang an perfekt kalkulieren. Der Zins, den der Kreditnehmer zahlen muss bzw. zu zahlen bereit ist, und der daraus resultierende Kapitalertrag sind gewissermaßen in Stein gemeißelt. Abgesehen von der Möglichkeit des Kreditausfalls, mit dem man auch beim Peer-to-Peer-Lending rechnen muss, gibt es also keine großen Überraschungen. Die Rückzahlung in festen Raten erfolgt regelmäßig über einen vertraglich vereinbarten Zeitraum.

Ein solches Zeitfenster gibt es auch beim Crowdinvesting. Ebenso fest umrissene Zinssätze, die den Investoren versprochen werden. Sie beziehen sich jedoch nicht zwangsläufig auf eine von vornherein definierbare Größe. Im Fokus stehen vielmehr der Gewinn und/oder der Wert bzw. die Entwicklung des Unternehmens bzw. des finanzierten Projekts (wie zum Beispiel eines Films oder einer Immobilie). Daher ist es schwer bis nahezu unmöglich, eine exakte Rendite vorherzusagen. Läuft alles rund und stimmen die Zahlen, freuen sich die Investoren. Rückschläge oder gar eine Pleite wiederum bedeuten geringere Gewinne bis hin zum Verlust des Kapitals.

Was wurde durch Crowdfunding finanziert?

Auf erfolgreiche Projekte zu verweisen, die per Crowdfunding realisiert und zum Erfolg geführt wurden, ist derzeit noch relativ schwierig. Die Zeitspanne, in der Schwarm-Investitionen in Deutschland möglich sind, ist noch zu kurz für ein Fazit oder eine umfangreiche Übersicht von Firmen, die es dank privater Geldgeber geschafft haben. Gleichwohl gibt es Beispiele für Projekte, die auf einem sehr guten Weg sind oder sogar mehr erreicht haben, als ursprünglich berechnet worden war.

Zu den Projekten, die dank Crowdfunding auf den Weg gebracht werden konnten, zählt unter anderem der Kinohit „Stromberg – Der Film“. Die Kampagne startete 2011 und zauberte den Investoren nicht nur wegen der markigen Sprüche des Hauptdarstellers ein Lächeln ins Gesicht. Der Film schaffte es dank des großen Zuschauerinteresses relativ zügig in die Gewinnzone. Je weiterer Kinokarte, die verkauft wurde, erhielten die Geldgeber von der Produktionsfirma Brainpool 50 Cent. Ausgehend von zwei Millionen Kinotickets und einer einmaligen Investition von 1.000 Euro stünden somit 1.500 Euro zu Buche. Macht einen Gewinn von 50 Prozent.

Sehr erfolgreich, bezogen auf das Volumen des per Crowdfunding gesammelten Kapitals, ist auch der Helikopter-Hersteller E-Volo. 1,2 Millionen Euro wurden bei Seedmatch von privaten Geldgebern zur Verfügung gestellt. Sollte der Umsatz im Jahr 2018 wie geplant die Marke von 16,6 Millionen erreichen, ergäbe sich eine Rendite von 140 Prozent – so die Rechnung von Seedmatch.

Einen Spitzenplatz unter den Crowdfunding-Projekten nimmt auch das 5-Sterne-Resort Weissenhaus Grand Village & Spa an der Ostsee ein. Bei 6,3 Millionen Euro wurden die Pforten für Investoren geschlossen, kurz darauf aber wieder geöffnet. Das Interesse möglicher Geldgeber war so groß, dass man den eigentlich geplanten zeitlichen Ablauf neu kalibrierte. Über 1.600 Schwarminvestoren sind bei einer Festverzinsung von 4,00 Prozent per annum mit von der Partie.

Crowdinvesting für Immobilien

In Immobilien zu investieren, war für Kleinanleger bislang fast ausschließlich über offene Immobilienfonds möglich. Nur wer ausreichend Kapital hat, kann auch in geschlossene Fonds einzahlen – meist liegt die Untergrenze im sechsstelligen Bereich. Im Gegensatz dazu kommt es beim Crowdinvesting für Immobilien weniger auf die Qualität respektive die Finanzstärke des Einzelnen, sondern vielmehr auf die Masse an. Viele kleine Geldgeber füllen das Konto und erlauben so, den Bau eines Miet- oder Büroobjekts zu finanzieren.

Der Kredit, den Kleininvestoren als Nachrangdarlehen gewähren, geht allerdings weder mit einem Mitspracherecht einher, noch erfolgt bei allen Plattformen eine Absicherung über das Grundbuch. Hinzu kommt, dass Anleger nicht von möglichen Wertsteigerungen profitieren. Damit ist die Rendite von Anfang an begrenzt. Geldgeber erhalten lediglich den vereinbarten Zinssatz für die vertraglich geregelte Laufzeit. Und das auch nur, wenn die Immobilie gebaut wird und entsprechende Einnahmen abwirft. Geht das Projekt den Bach runter, bleibt von der Investition nur wenig, schlimmstenfalls gar nicht übrig. Dessen muss man sich beim Crowdinvesting für Immobilien bewusst sein. Auch der Tatsache, dass der Kapitalschutz aus Sicht der Verbraucherzentralen mehr schlecht als recht ist.

Tipp der Redaktion: Exporo. Jetzt 100 Euro Cashback beim Marktführer für Immobilien-Investments sichern! So geht's: Als Exporo-Neukund:in bei der Anmeldung in das Feld „Empfohlen von“ den Registrierungscode "47554" eintragen und beim investieren den Bonuscode "EXPORO100" verwenden. Ausgezahlt wird der exklusive Willkommensbonus nach Ablauf einer 14-tägigen Widerrufsfrist.

Tipp der Redaktion: Exporo. Jetzt 100 Euro Cashback beim Marktführer für Immobilien-Investments sichern! So geht's: Als Exporo-Neukund:in bei der Anmeldung in das Feld „Empfohlen von“ den Registrierungscode "47554" eintragen und beim investieren den Bonuscode "EXPORO100" verwenden. Ausgezahlt wird der exklusive Willkommensbonus nach Ablauf einer 14-tägigen Widerrufsfrist.

Crowdfunding für Filme

Blockbuster spielen bereits am Tag der Premiere Millionen ein. Oft übersteigen die Einnahmen die Produktionskosten schon nach wenigen Wochen oder Monaten. Davon zu profitieren war für private Anleger bislang nicht oder nur über geschlossene Fonds möglich. Wer auch mit kleineren Beträgen einen Film „fördern“ oder finanzieren möchte, hat dazu jetzt per Crowdfunding die Möglichkeit. Bestes Beispiel: Stromberg – Der Film.

Wie hoch der Mindestanlagebetrag ist, hängt von der jeweiligen Plattform ab. Bei der Rückvergütung, die den Gewinn ergibt, ähneln sich die einzelnen Anbieter. Investoren sind über alle Verwertungsstufen hinweg am Erlös beteiligt. Los geht es mit der Erstaufführung im Kino. Später folgen mit einer zeitlichen Verzögerung von sechs bis zwölf Monaten der Bereich Home Entertainment, der sowohl DVDs als auch Blu-Rays umfasst. Danach kommen das Pay-TV und das Free-TV.

Laut Statistik von Cinedime liegt der Anteil der Kinoerlöse bei etwa 30 Prozent des Gesamterlöses. Home-Entertainment, TV und Pay-Per-View kommen auf jeweils 20 Prozent, das Internet auf zehn Prozent. Der Profit des Anlegers, der die Produktion in der Regel mit einem nachrangigen Darlehen unterstützt, ergibt sich aus dem Erlös und dem investierten Betrag. Belaufen sich die Eigenmittel in der Summe auf 200.000 Euro (100.000 Euro Barmittel vom Produzenten plus 100.000 Euro von den Investoren der Plattform), entsprechen 1.000 Euro Investition einem Anteil von 0,5 Prozent am Netto-Erlös des Produzenten. Ausgezahlt wird das Geld jährlich (anfangs oft auch halbjährlich). Sollte der Film allerdings floppen, sieht es eher mau aus.

Zurück zu den Crowdinvesting-Projekten »

Die Entwicklung von Crowdfunding

Für einen Blick zurück auf die Anfänge von Crowdfunding braucht es keine staubigen Archive. Es ist noch eine recht junge Form der Unternehmensfinanzierung und Geldanlage.

Der Oberbegriff lautet Crowdsourcing, auch wenn er erst 2006 geprägt wurde und damit minimal jünger ist als die ersten Maßnahmen, die im Schwarm Geld für Projekte generierten. Unterform des Crowdsourcing ist das Crowdfunding, was wiederum die Kategorie bezeichnet, der auch das Crowdinvesting zugeordnet wird – weil es auf den gleichen Grundprinzipien basiert.

Die ersten vorsichtigen Schritte im Bereich des Crowdfunding wurden 2003 von der Internetplattform ArtistShare.com unternommen. Ziel: Musiker ohne Laben finanziell zu unterstützen. Dieser Gedanke wurde im Laufe der Jahre auf viele Bereiche und Branchen übertragen. Zunächst in den USA, wesentlich später auch in Deutschland. Hier fiel der Startschuss 2010, wobei Crowdfunding und -investing etwa zur gleichen Zeit Fuß fassten. Seither ist die Zahl der Plattformen stetig gestiegen und nimmt auch das eingesetzte Kapital zu, wie die Entwicklung der Crowdinvesting-Branche beweist. Die erste erfolgreiche Finanzierung erfolgte übrigens im Oktober 2011.

Wie hat sich Crowdinvesting von 2014 bis 2016 entwickelt?

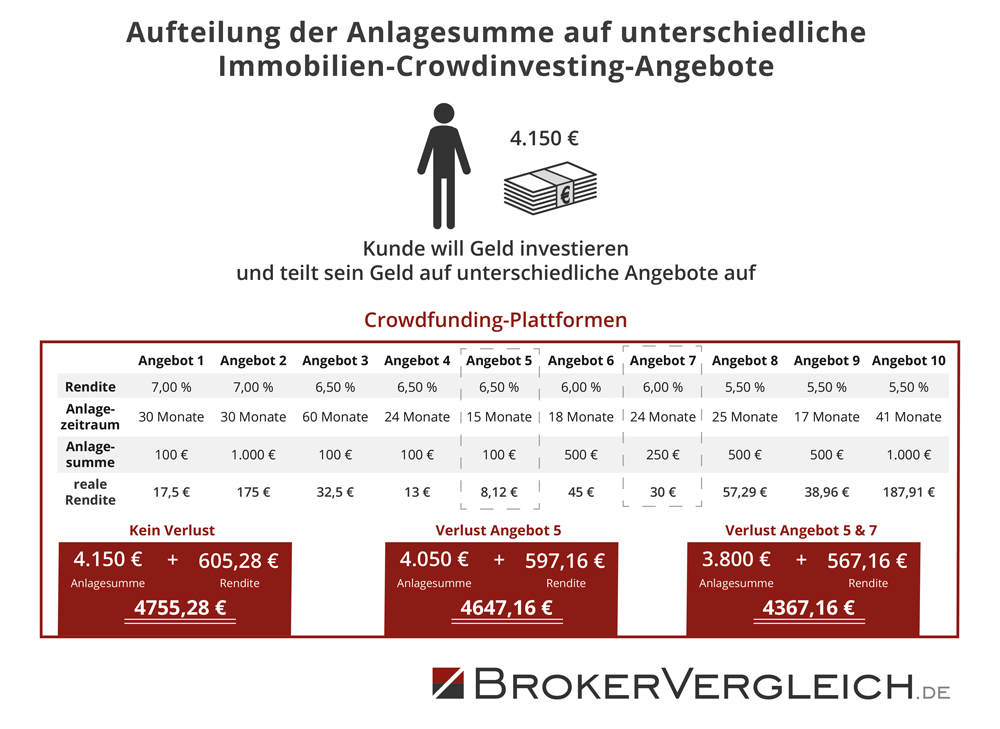

Die Studie „Zukunftsperspektiven im Crowdinvesting. Eine Analyse der Entwicklung in Deutschland zwischen 2011 und 2014“ vom August 2014 zeichnet unter anderem das vermittelte Kapital zur Frühphasenfinanzierung nach. Das Wachstum im gewählten Zeitfenster beträgt immerhin acht Prozent pro Monat. Hochrechnungen gingen für 2014 von einem Gesamtvolumen von 22 Millionen Euro aus. Crowdfunding.de beziffert das Volumen auf 24,4 Millionen Euro. Laut fuer-gruender.de waren es sogar 60 Millionen Euro.

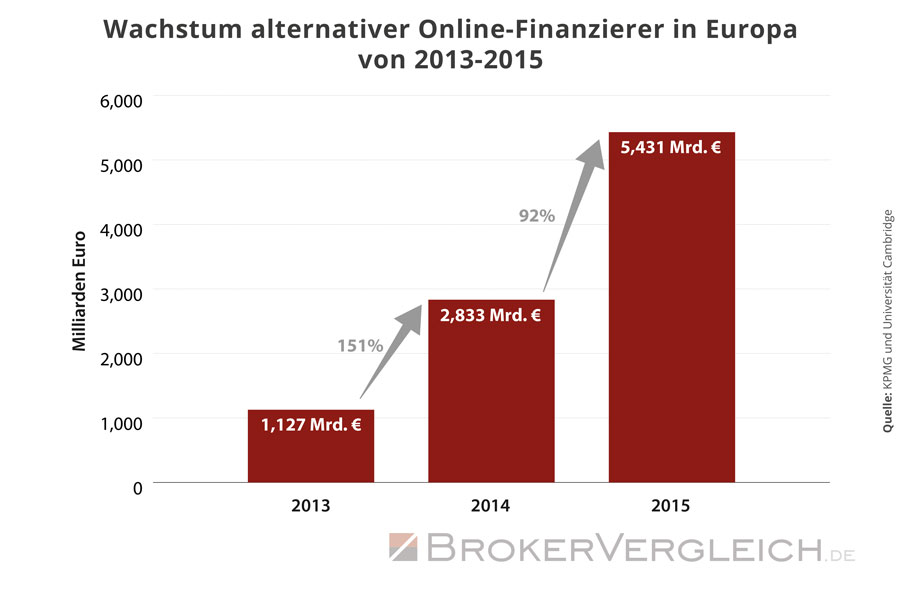

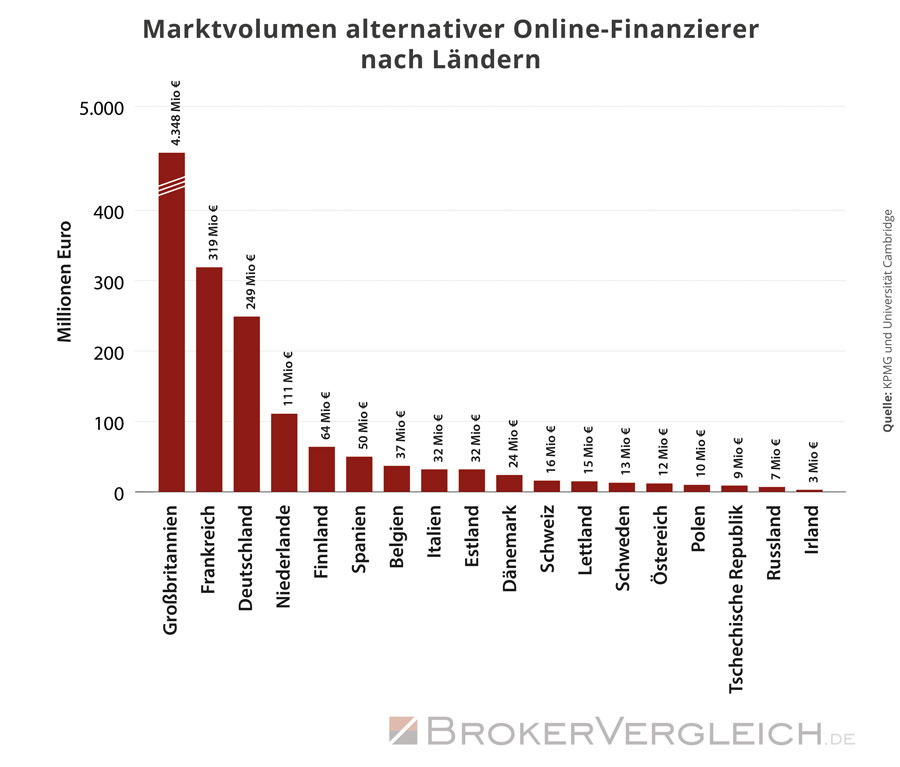

Die Zahlen für 2015 haben belegt, dass es in großen Schritten vorangeht. Laut einer Studie der Unternehmensberatung KPMG und der Universität Cambridge lag das Marktvolumen europäischer Crowdlending und Crowdinvesting Plattformen bei 5,4 Milliarden Euro. Das entspricht einem Wachstum von 92 Prozent im Vergleich zum Vorjahr. Deutschland belegt im europäischen Vergleich den dritten Rang. Dort wurden 2015 insgesamt 249 Millionen Euro eingesammelt. Der erste Platz geht an Großbritannien mit 4,4 Milliarden Euro an eingesammelten Geldern.

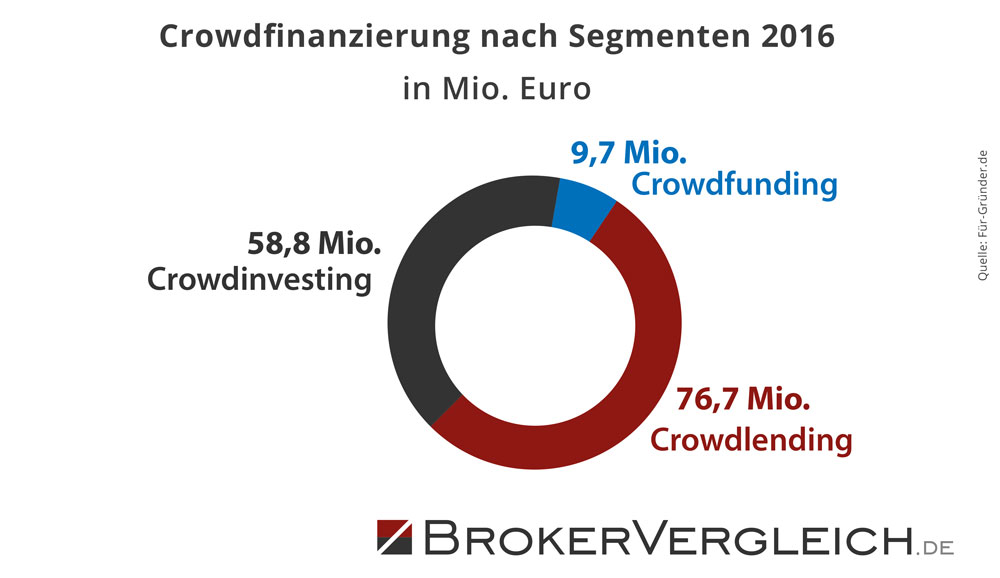

2016 wurden laut einer Studie von Für-Gründer.de 145,2 Millionen Euro über Crowdfinanzierung (-investing, -funding, und -lending) eingesammelt. Das Crowdinvesting kam auf 58,8 Millionen Euro. In Immobilien wurden 37,4 Millionen Euro investiert – ein satter Zuwachs von 186 Prozent gegenüber 2015.

Der Crowdinvest Marktreport 2017 geht für 2016 sogar davon aus, dass 73,7 Millionen Euro über Crowdinvesting investiert wurden, von denen 40,6 Millionen Euro in Immobilen flossen.

Wie entwickelt sich der Markt für Crowdinvesting?

Das Crowdinvesting in Deutschland hat einen weiteren Meilenstein genommen. Im Zeitraum von 2011 bis 2020 wurde über 1,30 Milliarden Euro in Projekte investiert. Alleine 2020 kamen mehr als 330 Millionen Euro hinzu. Das entspricht einem Wachstum von 41,9 Prozent gegenüber dem Vorjahr.

Wie hat sich Crowdinvesting in Immobilien entwickelt?

Das größte Volumen wurde dabei in Immobilien-Projekte investiert. 254,9 Millionen Euro flossen diesen 2020 zu. Nachrangdarlehen (24,4 Prozent) sind dabei nicht mehr die erste Wahl. Am beliebtesten sind inzwischen Anleihen (41,5 Prozent) vor Bankdarlehen (34,2 Prozent).

Die klassische Alternative: Geldanlage in Aktien. Jetzt Online-Broker vergleichen »

Risikohinweis:

Crowdinvesting ist mit Risiken verbunden und kann zum Totalverlust des eingesetzten Kapitals führen. Weitere Informationen »

Zuletzt aktualisiert am 12.04.2024